torsdag 31 oktober 2013

Starbucks rapport

Marknaden skulle som vanligt få fnatt igår när Starbucks ledning återigen berättade att man anser att det inte skulle vara ansvarsfullt att guida tillväxt i befintliga butiker i linje med de 8-9 % man har lyckats åstadkomma den senaste tiden. Allt över 5 % är faktiskt helt otroligt bra och att man då guidar 6-7 % inför kommande kvartal är knappast något att bli besviken över. Inte heller när man tydligt anger att ändringen från 10-13 % till "10 % eller högre" omsättningsökning betyder precis samma sak som tidigare. Nåväl, det vore väl inte en marknad om den in betedde sig spattigt och aktien har sedan åkt bergochdalbana med som mest 3 % ned och f.n. upp.

Mer betydelsefullt är väl att konstatera att Starbucks resa uppåt fortsätter. Om man rensar bort engångsposten på tre cent när man sålde sydamerikanska butiker har man ökat vinsten på tredje kvartalet (FQ4) från 46 till 60 cent per aktie. Inte mindre än 30 % m.a.o. I vanlig ordning ökar vinsten klart snabbare än omsättningen (13 %).

Marginalerna förbättrades som vanligt rakt igenom. Därutöver höjdes utdelningen från 19 cent/kvartal till 26 cent. Inte mycket att tillägga. Förutom kanske att Starbucks är på väg att etablera sig på Stockholms central och kommer att öppna många fler caféer i Sverige nästa år. Yes!!!

Etiketter:

Starbucks

onsdag 30 oktober 2013

Swedbanks rapport för tredje kvartalet 2013

Om man vill lära sig lite om börspsykologi och inte minst panikens egen galna logik så ska man läsa inläggen på börschattarna om Swedbank och för all del de andra bankerna i Sverige under våren 2009 (i rättvisans namn var privatinvesterarna i dock i gott sällskap av analytikerna). Det är dessutom ganska underhållande. Det fanns liksom ingen måtta på hur eländigt det var i Baltikum. "Katastrofalt" skrev Expressen och sålde tidningar på att koppla ihop Sparbanksstiftelsernas förlorade ägande med Swedbanks tillstånd. Det fanns ingen gräns för hur många gånger den totala utlåningen i Baltikum som svenska banker skulle komma att förlora och deras undergång var lika säker som att solen skulle gå upp dagen därpå.

Som brukligt är när paniken kommer så tystades eller t.o.m. förlöjligades alla invändningar att man logiskt sett inte kan förlora mer pengar än man lånat ut och hur illa det än blev så skulle bankerna inte komma i närheten av en hundraprocentig betalningsinställelse bland kunderna. Eller det enkla faktum att lånen var garanterade av panter som tillfaller banken om man inte kan betala tillbaka. Ett exempel på hur bisarra alla dessa påståenden var är att Swedbank i Estland, är man är störst, hade 78 000 bolån men under 2008 och 2009 övertog panterna på ung. 200 st./år. Alla påpekanden om att Swedbank m.fl. hade andra mycket stora och stabila verksamheter och, inte minst Swedbank, mycket starka ägare som aldrig skulle låta banken falla. Allt var elände och banken var ett säljcase vid 20 kr eftersom den snart skulle vara ett minne blott.

Verkligheten blev lite annorlunda, kreditförlusterna långt mindre än vad marknaden befarat och aktien har stigit i takt med detta om man säger så och idag tjänar Swedbank och de övriga tre pengar som aldrig förr. Detta betyder inte att det var självklart att det skulle gå så här bra eller att det inte fanns risker att köpa Swedbank 2009 men uppsidan var så oerhört mycket större och marknadens värdering på som värst under 20 miljarder för hela banken så bisarrt låg att det var uppenbart köpvärt. Detta är sådant som människor som dras med i medias spekulationer alltid missar. Som

Senaste rapporten kan sammanfattas med att allting fortsätter att gå mycket bra. Kapitaliseringen nästan löjligt stark med 18 % kärnprimärkapitalrelation enligt Basel 3 (max 15 % kommer att krävas och först 2015), upp från 15,4 % vid årets början och det finns ingen som helst anledning att tro något annat än att utelningen blir minst de oförändrade 9,90 i år och senast nästa år höjs igen.

Swedbank är idag troligen Europas starkast kapitaliserade bank dels tack vare bankens utmärkta ledning, främst VD Michael Wolf förstås, som styrt skutan sprikrakt mot en koncentration på det man är bra på och bort med det andra samt att i vilket fall den andra nyemissionen inte behövdes för att täcka kreditförluster. Dessa pengar finns alltså fortfarande kvar i banken och kommer med tiden att delas ut. Det finns idag ingen anledning i världen att sälja Swedbank när utdelningen är otroliga 6 % och allting går rätt väg. Vi kommer troligen att se 200 kr inom en överskådlig framtid och en vacker dag långt mer. Inte så dumt när man har Swedbank som sitt största innehav.

tisdag 29 oktober 2013

Kommentarer till Apples rapport

Ibland är det bättre att stanna upp och fundera lite över det faktum att Apple fortsätter att helt dominera de två största och snabbast växande "dator-produktsegmenten" och kommer att göra en vinst på över en miljard kronor per dag detta kvartal. Då ser man saker lite tydligare och inser hur larvigt allt tal om kris, föredetta vinstmaskin, bristande innovation osv blir. Men världen är inte sådan att marknaden värderar företag utifrån dessa triviala fakta, i vilket fall inte tekniktunga företag och i vilket fall inte Apple som till skillnad från konkurrenterna måste göra allting rätt och alla till lags för att anses framgångsrika och slippa att snart störta i avgrunden. Nåväl.

Att Apple slog analytikernas (och ev. även marknadens) förväntningar på översta och understa raden för det tredje kvartalet är det som journalisterna koncentrerar sig på idag, som vanligt, men mycket mer intressant är förstås att man guidade högre än väntat för julkvartalet och även marginalen var något bättre än väntat när man tagit hänsyn till de periodiseringar som nu kommer att göras av en del av hårdvaruintäkterna när Mac OS och iWorks säljs inkluderade i priset (mjukvara bokförs under beräknad livslängd, två år för iOS- och fyra år för Mac-enheter).

Betydligt viktigare är dock följande:

Resultatet 2012 var fantastiskt, detta tack vare en rad faktorer- försäljningsökningen från året innan mycket tack vare den nya operatörerna och marginalen som jag berörde i mitt förra inlägg. När sedan marginalen föll har vinsten minskat något då den ökade försäljningen 2013 åts upp av marginalminskningen och mer därtill. Om vi räknar med att marginalen bottnat nu (själv tror jag alltså att den kommer att öka) så har denna effekt tagits med i alla jämförelsetal och Apple återvänder till de för värderingen ack så viktiga ökningarna av vinsten kvartal för kvartal.

Ledningen var mycket positiv på analytikerkonferensen. Jag rekommenderar alla att lyssna noggrant på denna då dessa alltid är mycket viktiga för att förstå företagets framtid (nås via Apples IR-sida under två veckor, finns till nedladdning på iTunes utan begränsning). Det var mycket tydligt för den som kunde läsa mellan raderna att man räknar med en fantastisk julhandel och att deras guidning var ovanligt konservativ utifrån vad som troligen kommer att ske. Ett visst orosmoln är hur man lyckas tillverka nya iPad mini och förstås också iPhone 5S men man kommer att slå rekord (se tidigare diskussion om detta).

|

| 400 miljoner personer besökte 416 Apple Stores det senaste året. |

Ipad är idag helt dominerande inom företag och undervisning, långt över 90 % av användningen. Den har otroliga 99 % nöjda användare och trots att det var ett år sedan förra uppdateringen och nylanseringen av iPad mini (förra hösten var det bara sex månader sedan den senaste) och, förstås, väldigt många väntade med inköp när den nya skulle komma så höll man oförändrad försäljning mot förra året.

Iphone säljer som tåget trots brist på 5S. Visserligen hann man med premiären av de nya modellerna i kvartalet, vilket förstås påverkar uppåt, men vi vet också från 2011 när man lade premiären i början av fjärde kvartalet att försäljningen i princip dör de sista veckorna innan så det är till stor del uppskjuten försäljning som sker efter lanseringen och detta minskar effekten av att ha den i detta kvartal rejält. Mycket stark försäljning hur man än vänder och vrider på det så den som vill tro att iPhone 5C inte säljer får se sig om efter stöd i andra medier än företagets redovisning.

Både iTunes, det senaste årets raket, och Mac står för betydande bidrag till resultatet nu och i vilket fall den förstnämnda kommer säkerligen att öka med minst den nuvarande takten (20 % per år) i framtiden vilket kommer att snart placera den som det fjärde ben företaget står på. För att inte tala om vad detta innebär för användarna och därmed försäljningen av hårdvara.

Det är nu helt klart att Apple kommer att komma med minst en ny produktkategori detta bokslutsår. Tim Cook var fullständigt tydlig med detta. Själv tror jag det är Apple TV som kommer då det verkar vara ett så uppenbart tillfälle att utöka den med appar (inte minst spel förstås), flashminne osv nu när Apples standardprocessor är såpass stark och iPhone och iPad har nya rörelseprocessorer. Det skulle säkert kunna ske utan en egen skärm, men å andra sidan skulle de kunna lansera en sådan också med 4K m.m. Vi får se. Det kan såklart istället handla om helt andra produkter som drar nytta av appar, vilket han sade, och andra delar av deras ekosystem som iCloud. Det är dock svårt att se att den nya produkten kommer att äta direkt av befintliga produkter om den är som han sade i "andra delar" av vår vardag så denna produkts bidrag kommer att gå direkt in på sista raden.

Minskningen av antalet utestående aktier, 5 miljoner, senaste kvartalet var klart mindre än vad jag trodde men å andra sidan finns över 60 miljarder kvar av de 100 miljarder man åsidosatt till utdelningar och återköp fram till 2015 så vi kommer att få glädje av detta längre fram.

Som alltid med Apple så har vi inte sett särskilt mycket ännu av vad företaget kommer att åstadkomma.

Etiketter:

Apple

måndag 28 oktober 2013

Apples tredje (FQ4) kvartal

Inför kvällens rapport är den avsevärt viktigaste frågan inte hur mycket Apple tjänade det senaste kvartalet utan vad Apple guidar inför julkvartalet. Eftersom Apples guidning numera är realistisk och Apple vet mycket bättre än alla andra (jo, det är sant, trots vad en majoritet av analytikerna verkar tro) hur mycket man kommer att sälja och, nästan lika viktigt, vilken marginal man kommer att ha på det sålda.

Ett mediokert tredje kvartal men en stark guidning kommer att skicka upp aktien och omvänt. Tro ingenting annat. Att man slår analytikernas snittförväntningar och guidar starkt (vilket jag tror) kommer att tysta kritikerna. I alla fall några dagar.

Själv har jag slutat med att ge exakta prognoser och vill hellre koncentrera mig på de stora dragen och de mer långsiktiga rörelserna. Prognoshysterin kring Apple är i och för sig underhållande och jag har deltagit en hel del tidigare år, men om man investerar långsiktigt är det inte en särskilt konstruktiv sysselsättning att fördjupa sig i enstaka kvartal.

Min prognos för de närmaste två-tre kvartalen kan sammanfattas så här: Förbättrade marginaler och ökad försäljning. iPad kommer att få ny skjuts med uppdateringarna och inte hotas nämnvärt av det skräp som i princip alla "konkurrenter" vräkar ut eftersom väldigt många, och företag är inget undantag, värdesätter kvalitet och användbarhet. iPhone kommer att fortsätta växa. iPhone 5C kommer att sälja massor, delvis till nya kundgrupper och iTunes samt i viss mån "periferals" kommer att ge betydande intäkter med tiden. Allt detta helt utan att ta hänsyn till någon ny produktkategori, vilket vi säkerligen kommer att få se under det kommande året.

Marginalen är resultatets växellåda och följaktligen av mycket stor betydelse. I och med att Apple började satsa oerhörda summor på CapEx (investeringar i produktionsutrustning, datacenter, annan infrastruktur) under 2012 pga dels iCloud och liknande samt, väldigt viktigt, svarvar, chiputveckling och annat för iPhone 5, iPad mini osv sjönk Apples marginal rejält, betydligt mer än jag hade kunnat tro var möjligt. För att sätta dessa kostnader i perspektiv kan man säga att Apple lade ut (allt kostnadsförs förstås inte omedelbart) motsvarande ett hangarfartyg var fjärde månad. Alla dessa investeringar skall snabbt betalas av då livslängden även för Apples produkter är begränsad. Detta är den främsta orsaken till Apples begränsade vinstökningstakt och senare sänkta vinst.

Som jag har skrivit om tidigare är det dock resultatet av dessa investeringar, precis som alla andra investeringar, någonting som har betydelse på sikt. Ett par kvartal tyngs ned rejält när man byter utseende på iPhone och iPad men när man sedan kan återanvända verktyg och maskiner samt få ned sina kostnader för inköpta komponenter genom att de kan användas i nya modeller.

Precis detta har skett i år- iPhone 5S har identiskt hölje som iPhone 5 och många gemensamma komponenter, iPhone 5C har till största delen helt identiska komponenter som iPhone 5 men ett billigare hölje. iPad mini med retina återanvänder höljet från den tidigare modellen. Man återanvänder dessutom, vilket är mycket viktigt, alla skärmar för iPad och iPhone i de nya modellerna förutom iPad mini med retina.

Den enorma investeringen i chippen A7 och M7 kommer att kunna slås ut på långt fler enheter när alla de nya iPhone- och iPad-modellerna använder dessa. Därutöver kommer förstås också iPad 2 som idag måste ha väldigt låg "BOM" (bill of materials) att fortsätta i sortimentet till hutlöst högt pris, iPad mini kommer att finnas kvar under överskådlig tid som en fortfarande utmärkt iPad och säkert sälja bra som den billigaste i sortimentet och iPhone 4S som överraskar som en fortfarande mycket populär modell kommer att finnas kvar. iPad Airs nya utseende kostar förstås pengar men den är den enda stora investeringen som man kan ana just nu.

Allt talar alltså för att Apple kommer att kunna upprepa succén från två år sedan när man i princip återanvände iPhone 4 i iPhone 4S som visserligen hade en ny processor mm men precis samma skal, skärm osv som alltid drar ned marginalen när en helt ny modell lanseras. Det är väl inte troligt att man kan komma upp i ofattbara 47 % bruttomarginal (första kvartalet 2012) idag när man har fler produkter och marginalen på iPad mini är klart lägre än på iPad och iPhone, men att som analytikerkollektivet tro på typ 38 % är alldeles för försiktigt.

Vad gäller försäljningen är den lika viktigt att se de stora dragen och inte fastna i idiotiska spekulationer i stil med att 5C säljer dåligt för att någon enstaka förståsigpåare drar den slutsatsen av att man styrt över produktionskapacitet från 5C till 5S som ju uppenbarligen inte tillverkas i tillräcklig mängd eller andra rykten. Apples försäljning stiger fint kvartal för kvartal. Att totalen för både smartphones och plattdatorer idag påverkas enormt och kommer att fortsätta att påverkas av kinesiska skräpprodukter som masstillveras och säljs med mikroskopisk marginal i Asien, men även i övriga världen till personer som tror att de får en OK produkt för några hundralappar är dessvärre ofrånkomligt. Detta är samma personer som tror att de får en OK skruvdragare på Clas Ohlsson för 79 kr. De är inte få, vare sig i Sverige eller i Kina. Det är dock ingenting att bry sig om.

Det är många som köper smartphones och bara använder dem till basala funktioner (samtal och sms) och plattdatorer (filmvisning) men att räkna in detta i totalen är vansinne. Att säga att "Apple tappar försäljning" när en massa fattiga indier köper dessa plattor och "smartphones" är som att säga att BMW fappar försäljning när samma indier köper Tata Motors bilar. Folk skulle skratta åt sådana slutsatser men när det gäller Apples tekniska och kommersiella övertag är tydligen vilka slusatser som helst tillåtna.

|

| Tata Nano |

Försäljningsutvecklingen kommer troligen att drivas framförallt av att nya grupper börjar få råd eller ser till att ha råd med prestigemodellen i respektive produktkategori. Enligt en undersökning jag läste nyligen är så mycket som hälften av de som köper Android-plattor drabbade av "buyers remorse" för att de inser att de lagt pengar på en otillräcklig produkt, på precis samma sätt som jag själv känt när jag köpt "billigt" i tron att jag gjort ett bra köp bara för att upptäcka allt som inte var med. Dessa kommer att gradera upp och så länge som Apple anses göra de bästa eller i vilket fall de mest prestigefulla produkterna så kommer allt fler att köpa dem. INGEN som provat iPad Air eller en ny iPhone kommer att byta ned sig för att tjäna pengar.

Allt detta kommer att leda till att Apple mycket sannolikt slår analytikernas och även marknadens förväntningar detta och nästa kvartal. Vad vi heller inte får underskatta, vilket analytikerna har gjort, är Apples mycket stora återköp av aktier just nu. Det är inte osannolikt att man nu kommit ned under 900 miljoner aktier tack vare de aggressiva återköpen under sommaren när aktien stod så lågt. Detta driver förstås upp VPA i motsvarande mängd.

Etiketter:

Analytiker,

Apple

torsdag 10 oktober 2013

Analytikerna och iPhone

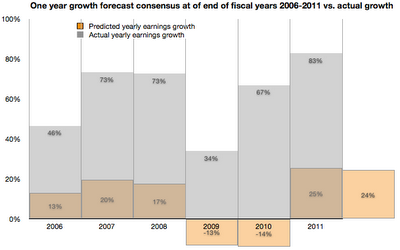

Den som följt analytikernas försök att förstå Apple har bjudits på vissa hejdlösa turer under åren. Asymco gjorde en ironisk sammanställning över vad analytikerna hade lyckats sammanställa för galna prognoser för Apples vinst de senaste åren, se bild nedan.

Ingen kunde, enligt gällande konsensus, växa på det sätt som Apple gör och därför skulle tillväxten snarast ned. Lite som när man skämtar om militären "Om karta och verklighet inte stämmer så gäller karta".

Vissa som kanske inte hänger med så väldigt bra skulle förstås kunna påpeka att årets vinstminskning är just den som analytikerna efterlyste i flera år, men då missar man helt de krafter som gjorde att 2012 blev ett så sanslöst bra år- framförallt att Apple plötsligt fick väldigt många, stora nya telekomoperatörer som kunder och att iPhone 4S var mycket billig att tillverka eftersom den skilde sig så lite mot iPhone 4 vars tillverkningskostnader sjunkit med tiden. Apples omsättning har dock alltid ökat år för år, så också i år.

Tokerierna just nu består istället i att försöka uppskatta antalet sålda iPhones. Inför premiärhelgen för iPhone 5S/C hade analytikerna gissat sig till en knapp ökning, eller i vissa fall ingen ökning alls från förra årets premiärs fem miljoner sålda. Hur kan en vettig (?) människa tro något sånt när Apple dels släppte två nya modeller istället för en och när man släppte dem i Kina samma helg?

När Apple sedan rapporterade nio miljoner sålda så blev det väldigt tyst... i några minuter. Själv tänkte jag att denna väldiga ökning på 80 % inte gärna kunde trollas bort eller tonas ned, kanske dags för lite självrannsakan...? Inte då. Gene Munster på Piper Jaffray (han som i flera år förutspått en Apple-TV-apparat) som förra året trodde på 10 miljoner sålda trodde i år istället på fem miljoner och ville nu få det till att Apple bara såde 5,5 miljoner minsann och följdaktligen inte egentligen menade "sålda" när de skrev "sålda" utan utleveranser. Trots att Apple aldrig hade rapporterat på det sättet tidigare, det förmodligen skulle anses vara vilseledande och, om inte annat, Apples meddelande om att man skulle komma att så tidigare guidning pga stark försäljning talade sitt tydliga språk. Andra sade rakt ut att Apples resultat helt enkelt var dåligt pga en logik som INGEN vettig människa kan förstå, bl.a. av den galne analytikern Peter Misek.

Att analytikerna inte kan Apple är förstås ingen nyhet men att inkompetensen är så total att man kunde tro att Apple skulle landa på liknande siffror som förra året är riktigt illa och att sedan skylla denna inkompetens på Apple är bisarrt (själv trodde jag på minst 50 % ökning, vilket jag f.ö. twittrade dagen före så ingen tror att jag tippar efter att matchen spelats och kommenterar detta i vanlig ordning.....).

Vad kan då detta säga om framtida kvartals försäljning? Apple ökade alltså sin försäljning från fem miljoner till nio, allt annat är lika utom: Kina som förra året sålde två miljoner inkluderades och DoCoMo var ny operatör i Japan. Alltså måste vi räkna med Kinas två miljoner och har en ökning på två miljoner från sju, vi behöver inte bry oss om att Docomo är med nu eftersom detta helt enkelt är en av de saker som ökar försälningen konstant från förra året.

En rimlig uppskattning är alltså att Apple nu säljer ~30 % fler iPhones mot förra året. Det är alldeles för optimistiskt att tro att detta ger genomslag fullt ut i det nyss avslutade kvartalet men för julen är det en helt och hållet rimlig uppskattning. Sen kan förstås tillgång och andra effekter som att 5C vänder sig till en ny marknad och troligen sålde väl lite bland de köande som förstås till stor del är personer som vill ha det allra hetaste från Apple (guldmodellen av 5S).

Det är enligt mitt sätt att se det högst troligt att Apple kommer att öka sin julförsäljning rejält detta år från de 48 miljonerna förra året och inte till de dryga 50 miljoner som analytikerna tror. Detta betyder över 60 miljoner sålda. Den som tycker det låter mycket ska veta att försäljningen året innan hade ökat med 25 % öppningshelgen följt av julkvartalet som ökade med nästan 30 %.

Det är INTE vad marknaden räknar med vid nuvarande kurs (490 dollar).

Etiketter:

Analytiker,

Apple

Prenumerera på:

Inlägg (Atom)