▼

torsdag 30 december 2010

Ett år har gått...

För ett år sen gjorde jag en förutsägelse om hur 2010 skulle bli. Dags att kolla hur det gick:

Index kommer att vara både på plus och minus men sluta på plus för året.

RÄTT

Minst 95 % av alla aktier på Stockholmsbörsen kommer någon gång att handlas under slutkursen den 2 januari.

RÄTT (Jag har ingen officiell statistik, men såvitt jag kan bedöma stämmer det)

Swedbank och Boliden kommer båda att noteras minst 20 % lägre och 20 % högre än idag.

FEL, RÄTT, RÄTT, RÄTT; (Swedbank som mest ned ung. 13 %, Boliden mer än 20 % ned,

båda mer än 20 % upp)

Diamyd kommer att kunna köpas minst 40 % billigare än 195 kr.

FEL; (Diamyd har fortsatt sin resa uppåt nästan aldrig på minus under året och nu 34 % upp)

Ericsson, PA Resources och SAS kommer att fortsätta vara en dålig placering.

RÄTT, RÄTT, RÄTT (Ericsson upp 18 % dvs ung. 5 % under index, Pare ned 38 % , SAS ned 58 %)

Countermine kommer att gå i konkurs.

RÄTT (Ju mindre som sägs om eländet desto bättre...)

Kina kommer att fortsätta sina framgångar och bli allt mer självsäkra under året.

RÄTT

USA kommer att fortsätta harva.

RÄTT (Även om amerikanska företag går som tåget hänger inte NYSE med, det senare förstås pga att förtroendet saknas när landet går så illa i övrigt- utmätningarna fortsätter, arbetslösheten officiellt 10 %, men mkt högre om man mäter som i EU och armodet breder ut sig, bytesbalansen är fortsatt katastrofal och såväl budgetunderskott som statsskuld är bisarra. Kort sagt "has been" blir ett allt mer passande epitet för USA)

onsdag 29 december 2010

Årsrapport 2010

När jag häromdagen för typ tionde gången den senaste veckan kom på mig själv med den idiotiska förhoppningen att att mina aktier skulle stiga i värde under årets sista dagar så blev det väldigt uppenbart att det är fel att rapportera utifrån något så slumpmässigt som senaste årsskiftet när man investerar långsiktigt. Det var ju inte precis meningen att bloggen skulle påverka mig i negativ riktining. Jag slutade som bekant med månadsrapporter i våras (nu meddelar jag varje kvartal), men jag behöva gå längre så från och med nu ska jag rapportera kvartalsvis hur min förvaltning har gått de senaste tolv månaderna. Även om 12 månader förstås inte är ett tillräckligt långt perspektiv så är det i alla fall bättre än att utgå från senaste årsskifte och jag tänker inte heller slaviskt hålla mig till "rätt" datum.

Så... De senaste 12 månader t.o.m. idag se ut så här för min depå:

Jag är förstås nöjd med 29 % förräntning- nästan alla innehav har gått mycket bra utom H&M som är ett sänke på årets förräntning eftersom jag har investerat tungt i det under året, men där jag nu ligger runt noll (GAV 228 kr). Eftersom det är en för året ny och nu betydande post har det stor påverkan på förräntningen. Naturligtvis ångrar jag inte detta köp. Tvärtom! H&M är ett fantastiskt företag som jag kommer att investera mycket mer i om inget oförutsett inträffar och ju billigare desto bättre.

Resultatet på de aktier som fanns vid årets början, dvs om jag helt räknar bort H&M och BP, var + 36 %.

Swedbank är fortsatt största innehav (37 % av portföljvärdet) och har gått mycket starkt under året, +34 %:

Boliden (28 %) fortfarande näst största innehavet gick under året +49 %:

H&M (19 % av portföljen) har gått upp, men sämre än index (+12 %), men mitt innehav ligger just nu på +/-0:

MSAB (5 % av portföljen) är +58 % i år:

Diamyd (3,5 %) har gått +34 %, men är fortfarande ett relativt litet innahav ( %):

BP (1,6 %) som var årets verkliga nyhet i portföljen har gått upp från 29 dollar när jag köpte i början av juli till runt 45 idag, men dras ned av dollarförsvagningen så i min portfölj är den bara +34 %. Det var ett stort misstag att inte köpa mer, men det berodde på att jag då lånade pengar för att köpa för första gången:

Mitt minsta innehav Obducat har fallit som en sten (-90 %), men den är mindre än en halv procent och jag tror fortfarande på företaget.

Förra årsrapporten finns här.

söndag 26 december 2010

Bopriser i vettig belysning

Det är inte ofta som det säga någonting vettigt om bopriser i Sverige, men Lars Firsell, FI, och Masih Yazdi slog huvudet på spiken häromdagen i sin artikel Prisutvecklingen på den svenska bostadsmarknaden En fundamental analys i Riksbankens tidskrift Penning och valutapolitk (den som vill kan istället läsa DI:s sammanfattning här).

Det är inte ofta som man håller med om precis allt som skrivs, men ibland händer det. I DN häromdagen stod det apropå kravet att "alla" ska amortera på sina lån (tydligen även de som har ett hus värt fem mille men bara 100 000 i lån...) att 86 % av alla låntagare amorterar idag. Det är ju en helt otrolig siffra eftersom det ju finns massor som har lån som är långt under hälften av bostadsvärdet idag. Dock är siffran "bara" 75 % i Stockholm, vilket betyder att det som vanligt är situationen bland lattedrickarna på Södermalm som bildar beslutfattarnas uppfattning i viktiga frågor.

Om 25 % i Stockholm 1) verkligen skulle behöva amortera på lån som var alldeles för höga och 2) inte hade råd att göra det så skulle vi ha ett lokalt problem där, utan tvekan. Men nu är det ju i Stockholm som de högsta inkomsterna också finns och ju mer man tjänar desto mindre krav brukar bolåneinstituten ha på både amortering och eget kapital. Naturligtvis finns det stockholmare som har lånat alldeles för mycket och och det finns dem som kommer att förlora jobbet och få problem, men det är inte regeln utan undantaget. Dessutom har man i Sverige i regel en hyfsad a-kassa och två inkomster, vilket i alla fall gör att man inte måste gå från hus och hem i första taget.

Lägg ned tjatet om boprisbubbla. Den dag det verkligen finns tecken på en kommer jag att vara den första att påpeka de, men det finns ina övertygande argument för det idag!

fredag 24 december 2010

God Jul

God jul, kära bloggläsare!

Detta är inte en dag att tänka på pengar, säger han som täker på dem alldeles för ofta och mycket. Hoppas istället att ni har det trevligt på annat håll.

Något som är roligt för mig är att sedan förra julen har intresset för min blogg ökat exponentiellt och den har idag runt 20 000 besökare i månaden, vilket är mycket mer än jag hoppades på när jag började skriva för drygt ett och ett halvt år sedan.

Jag återkommer på annandagen med inlägg och kommer sedan förhoppningsvis att ha tid att skriva en hel del under resten av min ledighet.

Jag hoppas att ni alla har det bra och får en tid av avkoppling med nära och kära, var ni än befinner er. Det sista säger jag eftersom bloggen trevlig nog läses i alla världsdelar just nu.

Ha inte dåligt samvete för att ni inte arbetar! Glöm inte Peter Lynchs (historiens bäste fondförvaltare) slutord när han vid 50 års ålder valde att pensionera sig: "Ingen har hittills på sin dödsbädd ångrat att han inte tillbringade mer tid på kontoret".

Kommer just att tänka på att man kan filosofera vidare på detta... Hur många tänker "jag borde inte ha tillbringat så mycket tid med barnen"? Eller "jag borde ha åkt på färre och kortare semesterresor"? Eller "jag borde inte ha ha hälsat på farmor så ofta medan hon levde"?

tisdag 21 december 2010

H&M alltmer attraktivt

Ingenting kan tydligare visa de professionella analytikernas bisarra inflytande över aktiers värdering på kort sikt än H&M:s ständiga störtdykningar efter en säljrekommendation. Analytiker och affärsidéer har skrivit ned H&M sedan Affärsvärldens och Veckans Affärers minnesvärda sågning av börsintroduktionen 1974 med hänvisning till att substansvärdet var för lågt(priset motsvarade p/e 6...).

Oförmågan att se var värdet för ett snabbväxande modebolag har sedan dess skiftat till en galen fixering vid marginalen. Inga, absolut inga, försäljningschefens biter på analytikernas ständiga varningsflagg för att marginalen kan "komma att pressas". Det är lite som att ständigt tjata om att även om någons hus inte har brunnit ned så skulle det kunna brinna och därför vore det rätt att sälja det.

Det finns alltid risk för försämrad marginal, naturligtvis är det så, men man kan ju stilla undra när denna bisarra fixering ska kunna ersättas av en välförtjänt beundran för att H&M helt enkelt är mästerliga på att hålla marginalen på en otroligt hög nivå. Skulle den minska så är det från en mycket hög nivå- H&M flyger idag 5 000 fot över sina konkurrenter så lite turbulens får dem inte att slå i backen.

Nåja, jag klagar inte, jag kommer med all sannolikhet att tiodubbla mitt innehav de närmaste fem åren och ju billigare desto bättre.

söndag 19 december 2010

På resa

Några dagar på resande fot kan vara lärorikt. Inte minst om ens flygningar har varit blandat med SAS och Swiss Air. När man ser hur totalt avskald SAS' service nu är både förstår man hur absurt dålig ekonomi de har och förvånas man över hur ändå så många kan fortfarande vilja flyga med dem. Det senare förklaras nog mer av innehavandet av attraktiva flygrutter än av någon märkestrohet bland kunderna.

Jag har sagt det förr men säger det igen- SAS köps upp eller går i konkurs, precis de två alternativen finns, inga andra.

En presentation som jag fick höra i torsdags visade den globala ekonomins tillväxt de senaste åren. Jordens BNP-tillväxt ligger år för år runt 4-5 %. Det stora undantaget var förstås 2009 då BNP osållat sjönk med en halv procent. Att tillväxten nu är tillbaka på tidigare nivå trots att USA och EU hackar sig framåt beror förstås på BRIC & c:o.

Vi som tror långsiktligt på råvaror kunde inte hitta ett bättre stöd för vår optimism än detta. Man kan ju stilla undra hur priserna kommer att utvecklas när konjunkturen verkligen vänder upp i Väst och inte bara s.a.s. försöker ta igen vad som förlorades i "The Great Recession" (som den numera kallas i USA).

På konferensen jag besökte talade alla om Kina hela tiden (temat hade inget med BRIC att göra), vid samma konferens förra gången jag deltog för två år sen var det USA:s återhämtning, USA:s det ena och det andra osv som kaffediskussionerna handlade om mellan föredragen. Mycket har förändrats på två år...

Jag har sagt det förr men säger det igen- SAS köps upp eller går i konkurs, precis de två alternativen finns, inga andra.

En presentation som jag fick höra i torsdags visade den globala ekonomins tillväxt de senaste åren. Jordens BNP-tillväxt ligger år för år runt 4-5 %. Det stora undantaget var förstås 2009 då BNP osållat sjönk med en halv procent. Att tillväxten nu är tillbaka på tidigare nivå trots att USA och EU hackar sig framåt beror förstås på BRIC & c:o.

Vi som tror långsiktligt på råvaror kunde inte hitta ett bättre stöd för vår optimism än detta. Man kan ju stilla undra hur priserna kommer att utvecklas när konjunkturen verkligen vänder upp i Väst och inte bara s.a.s. försöker ta igen vad som förlorades i "The Great Recession" (som den numera kallas i USA).

På konferensen jag besökte talade alla om Kina hela tiden (temat hade inget med BRIC att göra), vid samma konferens förra gången jag deltog för två år sen var det USA:s återhämtning, USA:s det ena och det andra osv som kaffediskussionerna handlade om mellan föredragen. Mycket har förändrats på två år...

tisdag 14 december 2010

Boprisbubblande

Det har ju blivit mycket populärt att tala om att vi har en boprisbubbla i Sverige, nu senast sällar sig SEB till skaran. Dessvärre verkar ingen förstå vad en fastighetsbubbla är och det är inte detsamma som att allmänt anta at fastighetspriserna kan komma att falla.

En fastighetsbubbla, vilket vi t.ex. hade i Sverige och Japan i slutet av 80-talet, i Spanien, Irland m.fl. länder till för något år sedan o.s.v. är en absurd övervärdering av fastighetspriserna som leder till att dessa faller mycket brant när ingen längre kan betala de allt högre priserna eller de högre lånekostnaderna. En sådan leder sedan till en katastrofal nedgång i landets ekonomi eftersom landets, hushållens och företagens skulder är alldeles för höga.

Det finns dock många som verkligen menar just detta, att vi i Sverige idag är inne i en boprisbubbla. Låt oss titta på några av de tecken som brukar känneteckna en sådan:

Priserna på bostäder har flerdubblats de senaste 10 åren (Irlands mer än femdubblades innan bubblan sprack) och det kommer ut alltfler anekdoter om absurda avslut på fastighetsmarknaden (1990 såldes t.ex. en nedlagd transformatorstation i Växjö för över fem miljoner)

Bankernas regler för lån har under en lång tid mjukats upp allt mer och i princip vem som helst kan få låna väldigt mycket pengar.

Hushållen börjar använda sitt fastighetsvärde som en inkomst- de lånar allt mer och konsumerar upp pengarna.

Även låginkomsttagare anser sig ha råd med i princip vad som helst, bostäder, kapitalvaror och resor (i Irland rullar Bentley-taxibilar och helikoptertaxi-sektorn växte ohämmat ända tills bubblan sprack)

Hushållen skulder överstiger vida värdet på deras tillgångar.

Priserna på attraktiva fastigheter och mark når helt galna nivåer (marken under kejsarpalatset i Tokyo värderades som mest till mer än alla fastigheter i hela Kanada)

Känns någonting av detta igen i Sverige idag? Nej, inte alls. Bankerna är sedan massor av år mycket försiktiga och nu ännu mer restriktiva. Vi har en hög sparkvot, klart större egendomar än skulder och även om det är riktigt dyrt i vissa mycket attraktiva områden är det inga absurda värderingar och absolut inga absurda värderingar i mindre attraktiva områden.

Visst, priserna går inte bara uppåt, ibland går det ned och ibland går det upp. Priserna kan absolut sjunka den närmaste tiden, vem vet, men det finns ingenting alls som tyder på att vi skulle vara inne i en boprisbubbla.

Bara det faktum att så många påstår detta talar i sig emot det eftersom det är när alla är övertygade om att priserna bara kan stiga som man har en bubbla, inte förr!

måndag 13 december 2010

"Joe Kennedy moment"

Det sägs att Joe Kennedy förutsåg kraschen 1929 och därmed undvek fallet. Det är ett exempel på precis det enkla, logiska resonemang som jag tycker kännetecknar en exceptionell investerare. Precis som dessa investerare intuitivt ser när ett pris är fel och de få sportspelare som går med vinst kan se att ett odds är för högt.

Strax innan kraschen fick han sina skor putsade av en ung man på tågstationen. Ynglingen började genast ge honom tips om aktier som han trodde skulle stiga till skyarna. Om även en skoputsare ger mig aktietips så måste uppgången har nått oförsvarbara höjder tänkte Kennedy och handlade därefter.

I USA talar man därefter om att ha "a Joe Kennedy moment" när man plötsligt inser någonting viktigt. Man kan ju också spekulera om skoputsaren därmed också var en förutsättning för familjens framtida politiska ambitioner.

fredag 10 december 2010

H&M på södra halvklotet

I går uttalade sig H&Ms huvudägare tillika styrelseordförande tillika far till VD Stefan Persson om att han "tycker" att H&M borde satsa på Sydamerika (400 miljoner invånare). Det är förstås ingen nyhet för oss som följer H&M noggrant och vet att de har siktet inställt på södra halvklotet, inte minst Kina och såsmåningom Indien.

En mycket enkel räkneövning om den initiala potentialen följer här:

Antag att H&M efter tio år i Kina, Indien och Latinamerika (de skulle ju knappast strunta i Mexiko) skulle lyckas lika bra som de gör i USA idag, tio år efter starten. Där säljer H&M idag för 27 kr per invånare. Detta förutsätter förstås en fortsatt god utveckling för regionen, men eftersom H&M har utpräglad lågprisprofil behöver länderna inte vara i närheten av USA:s BNP per capita för att H&M ska lyckas sälja massor. Jag räknar på dagens befolkningssiffror för att därigenom avrunda något nedåt.

Kinas 1,3 miljarder invånare skulle ge 35 miljarder kr i årlig omsättningsökning.

Indiens miljard skulle ge 27 miljarder.

Latinamerikas ung. 550 miljoner invånare skulle ge 15 miljarder.

Detta är 75 % av dagens H&M. Märk väl att detta inte är en uppskattning av H&M:s omsättning om 10 år! Man kommer också att satsa på Afrika, Mellanöstern och Oceanien samt idag dåligt penetrerade jätteländer som Ryssland, Japan och Korea.

Därtill kommer förstås en fortsatt försäljningsökning i EU och Nordamerika på säkert 20 % per år. Dagens ung. 100 miljarder ger med denna ökningstakt en sexdubbling på 10 år... Totalt kunde detta innebära kanske 750 miljarder kronor i omsättning worldwide för H&M år 2020.

Den som trots H&M stabila och mycket höga tillväxt de senaste 30 åren inte tror att ovanstående scenario är ett rimligt antagande kan ta en titt på världens största bolag, Walmart. De säljer idag för 425 miljarder dollar, även de ifrån ingenting och grundat långt senare än H&M men med liknande agressiva expansionstakt.

Snälla, inga kommentarer nu om att detta inte är en bra jämförelse eftersom Walmart har större sortiment o.s.v. (eller å andra sidan att H&M till skillnad från Walmart är ett populärt och hippt företag och procentuellt oerhört mycket mer lönsamt). Även om min uppskattning ovan skulle slå in till 100 % vore H&M fortfarande bara runt 10 % av Walmart om 10 år. Detta är långt ifrån orimligt och snarare i underkant.

|

| Den första "Walton's Five and Dime store" |

Priset på koppar

Koppar är som bekant en av de viktigaste metallerna på jorden och inte minst när mycket stora infrastruktursatsningar i t.ex. Kina och Indien (för att bygga upp) samt i USA (för att ersätta en hopplöst eftersatt infrastruktur) sätts igång så stiger efterfrågan ohämmat.

Bloomberg säger nu att kopparpriset kan komma att stiga med 22 % från nuvarande nivå p.g.a. (eller som jag ser det "tack vare") att efterfrågan stiger stadigt samtidigt som det inte tillkommer någon betydande produktion förrän om två till tre år.

Detta är som jag ser det ett solklart fall av att man inte förutser marknadens ständiga överreaktioner när störningar inträffar. Kopparn har sedan halvårsskiftet stigit med 43 %! Om efterfrågeökningen fortsätter samtidigt som tillgången inte ökar kommer marknaden att fortsätta reagera lika våldsamt som hittills i år! Detta för att den då börjar ta ut troliga kommande prisökningar i förtid genom ren spekulation i metallen.

Knappast någon förutsåg att oljan snabbt skulle stiga till 140 dollar fatet för ett par år sen och ingen ska inbilla mig att det räcker med 22 % prisökning på 24 månader om efterfrågeökningen fortsätter. Bättre situation än denna är svår att föreställa sig för Boliden.

onsdag 8 december 2010

Övervärderat?

För att anknyta till gårdagens inlägg om ATH, årshögsta och liknande så finns en regel för när många analytiker och andra tyckare med få undantag börjar tycka att en aktie är övervärderad, nämligen när den har stigit mycket snabbt. Det verkar vara som om de flesta förväntar sig att upp- och nedvärderingar av aktier ska ske långsamt och i takt med att kvartalsrapporterna blir allt bättre (eller sämre).

Så fungerar det naturligtvis inte alls och anledningen är förstås att marknaden värderar företag utefter deras uppfattade framtida intjäningsförmåga. Rätt eller fel i sin bedömning är det så marknaden räknar och eftersom folk till sin natur är kortsiktiga och alldeles för snabba att dra slutsatser från begränsade källor (t.ex. senaste månadernas kursrörelser, eller kanske oftast senaste veckans...) så finns det ingen hejd på hur marknaden kan ned- och uppvärdera aktier.

Boliden har stigit mycket brant de senaste två åren, betydligt snabbare än resultatet har stigit. Det går som sagt inte att därmed dra någon som helst slutsats huruvida den är övervärderad nu. Inte minst därför att aktien var nere på ungefär en bra årsvinst i pris för två år sen... Dock är det alltfler som just nu skriver att Boliden ser dyr ut och annat larv. Dyrt med 135 kr när ett företags vinst stiger kraftigt och för 2010 lär hamna runt 13 kr. Dyrt när "årsvinsten" just nu är betydligt högre?

Boliden stiger i värde helt enkelt för att metallpriserna nu börjar se ganska stabilt höga ut, företaget har gjort en mycket lyckad investering (oavsett vissa inkörningsproblem, alla kortsiktiga!) i en av de stora framtidsmetallernas utvinning och drivs överhuvudtaget mycket bra. Under förutsättning att resultatet och annat fortsätter att utvcklas väl det närmaste året så kommer Boliden med all sannolikhet (säker kan man aldrig vara på marknaden) att överskrida tidigare ATH med rejäl marginal.

Den som inte tror detta bör förklara varför. Varför är inte det rimligt med en mycket större produktion än vid tidigare ATH, allt högre koppar- och zinkpriser och kopparprissäkringar som löses upp mycket lägligt? Den som hävdar att detta inte är ett rimligt antagande får gärna förklara det.

Aktier överraskar både uppåt och nedåt, men värdeinvestering är inte att bli överraskad med massan, utan att förutsäga överraskningen och handla i tid.

tisdag 7 december 2010

"All time high"

Jag tittar inte på grafer mer än nödvändigt och "all time high" och liknande har ingen större betydelseMen historiska grafer kan ge en viss ledning om hur vi står i konjunkturen och inte minst för att se hur trenden ALLTID är långsiktigt uppåt för aktier.

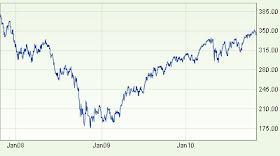

Just precis nu är vi på treårshögsta (OMX SPI):

vilket säger en hel del om hur snabbt börsen repar mod när vi börjar gå mot bättre tider, men säger absolut ingenting om när nästa större nedgång kommer.

Intressant tycker jag är att se att trots att den förra toppen år 2000 var fullständigt galen p.g.a. idiotvärderingar av en massa teknikaktier och en del andra så steg börsen ännu högre till nästa topp då det var betydligt mer sansade värderingar av bolagen. Tacka den ekonomiska utvecklingen för det.

Någonting vi alltså kan vara helt säkra på är att börsen i framtiden kommer att fortsätta komma upp i allt högre nivåer, sedan spelar det ingen som helst roll långsiktigt om den stiger snabbt eller långsamt. Trenden är uppåt, så har det alltid varit och så kommer det alltid att vara. Hur kan vi veta det?

För att någon ska vilja riskera sina pengar i företagen måste avkastningen vara högre än den riskfria räntan, annars blir risktagningen logiskt sett helt irrationell. I det store hela leder detta till en långsiktig uppgång som är snabbare än inflationen. Bara den som hänger upp sig på hur börsen går idag, i december, i år eller de senaste tre åren missar detta fundamentala faktum.

Som en artikelförfattare påpekar är denna uppgång mycket ojämn, t.ex. är Swedbank ned 42 % de senaste tre åren, samma sak med råvarubolagen. Den som inte förstår hur börsen fungerar skulle kunna hävda att Swedbank och Boliden alltså är dåliga investeringar. Vi andra drar slutsatsen att de fortfarande är goda investeringar, marknaden måste bara bli övertygad om att deras nuvarande kraftigt ökande intjäning är långsiktigt hållbar.

fredag 3 december 2010

Kursen överraskar...

En nyttig lärdom av att följa börsen i åratal är att man alltid blir överraskad av både hur högt och hur lågt aktierkurser kan gå. Detta har förstås allt att göra med överreaktioner, men det är oerhört viktigt att ha i minnet när folk börjar tala om att börsen eller en viss aktie står mycket högt, oftast i förhållande till någon lite irrationell parameter som årshögsta eller liknande.

På samma sätt som en massa i grunden stabila företag sjönk långt lägre än någon hade trott var möjligt för två år sedan så kommer de också att stiga till nivåer som få trodde var möjligt om vi går mot en stark högkonjunktur under de närmaste åren. Jag minns våren 2007 när man skrev om hur mycket många "gamla" verkstadsbolag hade stigit bara det senaste året och att de sedan förra lågkonjunkturen 4-5 år tidigara hade flerdubblats i värde.

Den intressanta frågan är väl hur många som trodde på en sådan uppgång de närmaste åren när när det äntligen började vända i mars 2003 (OMXSPI runt 130).

Hur många vågade tro på fortsatt uppgång ett år senare när börsen repat mod (OMXSPI runt 210 eller 62 % upp)?

Eller våren 2005 (OMXSPI runt 250 eller 112 % upp)?

Eller våren 2006 (OMXSPI runt 340 eller 162 % upp)?

Eller våren 2007 (OMXSPI runt 400 eller 207 % upp)?

Toppen kom den 16 juli 2007 med OMXSPI på 427 eller ung. 230 % upp från våren 2003. Då ska man förstås komma ihåg att det är det breda indexet, enstaka företag hade oerhört mycket större uppgångar under samma period.

onsdag 1 december 2010

Bankernas återtåg

Den som vill ha en liten hint om var de tre svenska banker som drabbades av stora kreditförluster står i förhållande till framtida värderingar (om vi förutsätter att de och världen i övrigt fortsätter att återgå till normala förhållanden) kan nog få en liten "hint" om man jämför deras historik med SHB som ju hade mycket begränsade kreditförluster.

Det är förstås ingen vetenskap i detta, bara en fingervisning om kurspotential när intjäningsförmågan har återställts.

SHB är sedan ung. tidigare tillbaka på den gamla nivån:

Nordea som hade näst minst kreditförluster ligger fortfarande något under:

SEB som hade näst störst kreditförluster ligger långt under:

Och slutligen Swedbank som var värst drabbat av kreditförluster:

Som jag har sagt många gånger: när marknaden en dag är övertygad om att Swedbank har alla problem bakom sig och alltså uthålligt tjänar som tidigare så kommer den att uppvärderas betydligt mer än hittills har skett.

måndag 29 november 2010

Investeringsstrategi

Jag har det senaste året renodlat min placeringsstrategi i linje med mina erfarenheter av vad som jag historiskt har lyckats bäst med och ska i fortsättningen hålla mig till den utan undantag:

Investeringar ska med två undantag endast göras i stabila bolag med över tiden mycket säkra kassaflöden när dessa handlas under sitt korrekta värde. Här krävs en mycket begränsad säkerhetsmarginal eftersom risken är förhållandevis låg undantaget en större världsekonomisk störning, men dessa kan man ju inte skydda sig ifrån. Insatsen kan vara i princip obegränsad, men bestäms i en sammanvägning mellan kassaflödenas säkerhet och hur undervärderad aktien är. ("Buffett-faktor": hög)

Undantag 1: Vid de tillfällen som ett i grunden mycket bra företag med stabila kassaflöden får problem som kraftigt överskattas av marknaden ska jag investera mindre belopp än ovan, men alltid i proportion till felprissättningen, inte i proportion till risken. Alltså ju mer felprissatt aktien är i förhållande till verklig risk, desto högre insats, inte ju högre risk desto lägre insats (se detta inlägg för mer info). Bra tillfällen räknar jag med bara inträffar någon gång per år i Sverige inom mina kompetensområden. (Buffett-faktor: hög)

Undantag 2: Investeringar i förhoppningsbolag skall göras när jag har tillräcklig kunskap om sannolikheten för att bolaget ska lyckas för att kunna göra en mycket god uppskattning om att priset är alldeles för lågt i förhållande till potentialen. Investeringen skall proportioneras på samma sätt som i Undantag 1, men begränsas rejält i förhållande till portföljens storlek p.g.a. de mycket osäkra kassaflödena. Exempel finns här, tänkt dock på att kursen som nämns är före både nyemission och split. (Buffett-faktor: obefintlig)

Eventuella derivatköp skall också endast göras enligt ovanstående, dock är derivat p.g.a. sin stora volatilitet förstås bara något jag köper med små insatser.

fredag 26 november 2010

Storm i ett vattenglas?

Ett tydligt tecken på ökad stabilitet på marknaderna i Europa och USA samt på en grundläggande tillförsikt om framtiden tycker jag att vi har sett prov på under de senaste två veckorna. Trots allt tal om statsbankrutt för Irland och nya problem för ett antal EU-länder så har börserna bara gått ned någon procent eller två och snabbt studsat upp igen när det har kommit någon mer positiv information, hur obetydlig den än har varit.

Lägg till detta oron på koreahalvön de senaste dagarna som inte heller har fått någon större inverkan. Det är mycket långt till situationen för typ ett halvår sedan och tidigare när minsta dåliga nyhet fick börserna att rasa utan sans.

Lite tråkigt ur ett värdeinveserarperspektiv, jag får troligen inte köpa några riktigt billiga H&M-aktier denna gång, men det går fler tåg och ur ett bredare perspektiv är det förstås bra för alla om marknadens uppfattning skulle vara korrekt och vi sakta men säkert är på väg mot bättre tider, dvs om kvartalsrapporterna kommer att fortsätta i samma anda.

Möjligheterna till att köpa vissa aktier till fyndpris uppstår ändå gång på gång, även om det förstås är färre chanser ju bättre tiderna blir.

torsdag 25 november 2010

Tyska tokerier

I ett cyniskt spel för galleriet (i detta fall de tyska väljarna) fortsätter Angela Merkel med att skapa oro på marknaden genom att insistera på att "marknadens aktörer" ska stå för en del av kalaset om EU i framtiden måste rädda enskilda länders ekonomier. Den "s.k. marknaden" talar honom precis som den svenska vänstern gjorde i början av 90-talet. Som om den bara fanns i vissa personers medvetande.

Det är politiker som sätter upp ramarna för vad som är tillåtet i länder och de har massor av hjälpmedel för att korrigera fel. Dessvärre inser inte de heller när det börjar barka, men ansvaret är i första hand deras.

Problemet med hennes utspel är att hon förvärrar krisen. Absolut alla, dvs alla stater, företag och alla privatpersoner har en räntenivå som de inte klarar av. När ett land håller på att helt gå åt fanders ska man ta det lilla lugna med ordvalen som ledande politiker. Populism har aldrig gjort någon lycklig.

onsdag 24 november 2010

Buffetts AmEx-köp

Den som vill ha ett skolexempel på hur man värderar rätt och handlar därefter när marknaden värderar fel kan lära sig en hel del av Buffetts köp av American Express-aktier 1963 och framåt.

AmEx drabbades 1963 av att ett dotterbolag hade garanterat värdet på lagerkvitton på sojaböneolja som visat sig vara värdelösa när en bedragare istället hade fyllt magasinen med havsvatten. Tidningarna skrek ut AmEx snara undergång och aktien slaktades.

För den unge Buffett var det däremot uppenbart att det hade uppstått ett sällsynt bra köpläge och han lade 30 % av sina hedgefonders tillgångar i AmEx. Varför?

Först och främst kände han alltså intuitivt att priset var tokfel och därmed fanns en sällsynt möjlighet att tjäna stora pengar. Han har senare berättat att han insåg att såna här tillfällen inte var något som man kunde räkna fram med vanliga kvantitativa metoder, inte minst eftersom AmEx i princip inte ägde mer än sina kunders lojalitet och den kan ju inte mätas alls så noggrant som t.ex. eget kapital, P/E o.s.v. Han kontrollerade med affärer, hotell, restauranger och andra som tog emot kortet och resecheckarna och där var det business as usual, kunderna brydde sig inte och därför borde intjänandeförmågan vara opåverkad av skandalen och den kunde alltså absorbera den uppskattade kostnad olyckan medfört.

Han bedömde intuitivt att oddsen för att AmEx skulle gå under var långt högre än oddsen för en uppgång.

Ett exempel: säg att risken för undergång var 5 %, dvs oddset 20 för 100 % förlust, men oddsen för att man skulle fördubbla kursen inom kort bedömdes till 50 %, dvs oddset 2 för 100 % vinst (och som en extra bonus chans på mycket mer med tiden). Oddsen är alltså helt galna, jämför med en roulette utan siffran 0; det korrekta oddset för "rött" är i så fall 2, dvs 50 % risk att förlora insatsen men också 50 % chans att fördubbla pengarna. I mitt exempel är det förstås tio gånger större sannolikhet för 100 % vinst än 100 % förlust.

Han köpte så mycket han kunde, AmEx förlikade sig med sina gäldenärer för 60 000 000 dollar och fortsatte sitt segertåg över världen. Kanske ännu viktigare var att han inte hängde upp sig på att aktien nu var dyrare, utan fortsatte att köpa så länge han ansåg att de var billiga och Berkshire äger idag 13 % av företaget och har förutom enorma utdelningar över åren en femdubbling av insatsen (mycket mer förstås på det kapital som satsades 1963).

Om man ska kunna utnyttja dessa iofs sällsynta händelser måste man kunna göra dessa uppskattningar hyfsat korrekt. Man kommer inte att vinna varje gång, men vinsterna blir mycket större än de samlade förlusterna om man gör rätt. Dessutom: eftersom oddsen är på ens sida gäller förstås samma regel som i spel, poker och alla andra, om pengar- man höjer insatsen i motsvarande grad.

Ett ganska aktuellt exempel: Boliden sjönk till ungefär 10 % av sitt 2006/07-värde under kreditkrisen (som lägst 14,80 från över 160 kr) pga låga metallpriser och osäkerhet på marknaden (men inte i verkligheten) om de skulle klara att finansiera Aitik-utbyggnaden. Boliden på t.ex. 17 kr (det lägsta jag betalade) var fullständigt rubbat- ren slakt trots att man ägde enorma tillgångar och det egna kapitalet var över 50 kr.

Jag bedömer att Bolidens konkursrisk var mindre än 10 % medan chansen för en dubblering av satsat kapital så snart metallpriserna bara steg något var minst 90% och chansen för både en femdubbling och en tiodubbling (dvs återgång till senaste högkonjunkturens kurs) var/är mycket höga (idag ligger den mellan 120 och 125 trots att zinkpriset ännu är mycket lägre än 2006).

Ett tydligt tecken på att en sån här situation har uppstått är att medierna och chattsidorna är snabbt fylls av skribenter varav minst 90 % spår att företaget (förutom Boliden t.ex. Swedbank 2009 och nu senast BP) inte har en chans att överleva och den som köper aktierna är galen. Se bara vad folk skrev om BP i kommentarerna på min blogg i somras när jag började rekommendera köp (exempel). Ganska tyst från dem idag...

Det som skiljer kalkylerad risktagning som detta från spekulation är helt enkelt att man har oddsen på sin sida. Det är så långt från chanstagning man kan komma.

tisdag 23 november 2010

Korea-kris?

Förutom den vanliga oron på marknaden beroende på tokekonomierna i PIIGS-gruppen har vi sedan några timmar en ny, bisarr oroshärd i det dummaste landet i världen, Nordkorea. Jag säger land trots att det inte är ett land mer än Hells Angels är en klubb för motorintresserad ungdom. Nordkorea är en förbrytarorganisation med ett eget territorium. Mycket värre än så blir det inte.

Världen oroar sig för vad som komma skall. Men så länge Sydkorea håller sig hyfsat lugna kommer ingenting riktigt illa att inträffa. Brottslingar är ofta sanslöst dumma, men de brukar alltid vara måna om sina egna intressen. Nordkorea vet mycket väl att USA kommer att atombomba dem till den allegoriska stenåldern om de skulle gå till anfall på riktigt. Clinton sa det t.o.m. offentligt på sin tid.

Nåväl, fortsätter skjutandet så kommer marknaderna att falla enligt principen risken för katastrof må vara väldigt liten, en eftersom katastrofen är så hemsk att tänka sig leder även den mycket lilla risken till överreaktioner på marknaden.

OK, man ska inte vara för cynisk, men rent ekonomiskt brukar sånt här leda till rea på marknaden.

fredag 19 november 2010

Leva på lånade pengar

För att återknyta till gårdagens inlägg om belåning så kan man förstås också leva på belåningen i det fall man har tillfäckligt stort kapital.

Om man har räknat fram den "säkra" summa man kan belåna kan man förstås dela denna summa med hur mycket pengar man behöver per månad (efter skatt förstås) så får man fram hur länge man kan leva utan arbetsinkomst om man vore tvungen till det p.g.a. förlorad inkomst. (En justering uppåt med tiden är rimlig med tanke på att aktierna troligen stiger i värde på sikt, eller så ser man detta som en extra säkerhet.)

Detta är ju också intressant för den som vill kunna leva på sitt kapital en dag. Att räkna med hur mycket utdelning man behöver ha o.s.v. som en del gör tycker jag är helt fel, dels för att man ska återinvestera utdelningar och dels för att man inte alls kan vara säker på att utdelningarna kommer om det blir dåliga tider.

Att däremot belåna på marginalen och leva på dessa pengar medan man klokt investerar alla utdelningar och naturligtvis inte säljer några aktier för att konsumera är det enda rationella.

Allt man behöver är en tillräckligt stor portfölj...

torsdag 18 november 2010

Belåning utan risk?

Belåning med aktier som säkerhet är förenat med risker som man inte har när man tar andra lån. Anledningen är förstås att de aktier etc. man ställt som säkerhet för lånet inte får sjunka i värde under den belånade summan. Det är här alla tokar som belånar sig över huvudet och sedan sitter och tradar hit och dit tills det plötsligt händer någonting och det där fallet på 15 % som bara inte kunde hända inträffar plötsligt. Finito!

Som jag skrivit tidigare har jag numera modererat min väldigt stringenta inställning till aktelån och ser ingen som helst risk med att belåna sig på marginalen när man har bra aktier och en någorlunda diversifierad portfölj. (Om man ska diversifiera är en annan fråga, men vad gäller risk för tillfälliga plötsliga fall så är det hursomhelst en fördel att vara diversifierad till flera branscher.)

En bra metod för stresstest på den egna portföljen är att i Excel ställa upp alla sina innehav och sedan räkna med ett kursfall ned ung. till den nivå som aktierna nådde som lägst under kreditkrisen. Om man vill vara riktigt säker kan man förstås ta i lite ytterligare, men därefter blir det larvigt under förutsättning att man har stabila företag i sin portfölj.

Naturligtvis kan och bör man ta hänsyn också till vad som hänt med företaget sedan krisen. I mitt fall betyder det för Swedbanks del att utgår man från botten under krisen har man en enorm säkerhetsmarginal eftersom det inte skulle vara alls samma situation för banken idag om det blev en ny stor kris i världen. Detta för att de liksom Boliden som just då höll på och investerade tungt idag är betydligt stabilare. Om jag skulle räkna med 15 eller 20 kr för dem idag är det verkligen hängslen och livrem, 25-30 kr är betydligt mer rimligt. Samma sak för både Diamyd och MSAB som idag står enormt mycket starkare än 2008.

Omvänt ska man förstås ta hänsyn till om företaget idag skulle vara i sömre skick. Jag har bara en sådan aktie, Obducat, som knappast skulle överleva en kris till och därför måste sättas till noll. Man får heller inte glömma bort att räkna med de aktier man köper nya om det är vad man gör med slantarna.

Summan blir då den nivå som man aldrig ska överskrida när man lånar.

Hursomhelst, syftet är ju inte att räkna på hur lågt aktien troligen skulle falla, utan hur långt ned det börjar bli praktiskt omöjligt för den att falla under ett brett börsfall. Observera alltså att jag helt utelämnar diskussionen om hur lågt en enstaka aktie kan falla pga misskötsel eller någon annan katastrof för företaget eftersom ett enstaka företags totala undergång i en diversifierad portfölj är ointressant eftersom detta inte påverkar de övriga aktierna, dvs säkerheten för lånet.

Det finns förstås ingen 100 % säkerhet med lånade pengar, men det finns det å andra sidan aldrig på aktiemarknaden.

onsdag 17 november 2010

Swedbank helt i Buffetts anda

Idag ropar rubrikerna ut att gårdagens datorhaveri hos Swedbank drabbade tre miljoner svenskar. Vad ska vi dra för slutsats av detta, tro? Att Swedbank nu har gjort bort sig rejält och kommer att förlora kunder? Knappast! Att Swedbank har en enormt stark ställning på marknaden och kommer att kunna fortsätta att tjäna massor tack vare det? Jajamensan!

Jag har redan utnämnt H&M till Buffetts troliga favoritbolag i Sverige om han skulle köpa svenska aktier någon gång, men en god andraplats borde Swedbank kunna ta. Smaka på dessa siffror:

Privatkunder i Sverige: 4,1 miljoner

Privatkunder i Baltikum: 5,4 miljoner

Ftg.- och org.-kunder i Sverige: 405 000

Ftg.- och org.-kunder i Baltikum: 264 000

Mer än halva den vuxna befolkningen i Sverige är alltså kunder. Samtidigt är folk generellt dåliga på att förhandla räntor, väljer gärna fast ränta och hur mycket tidningarna än skriver om att byta bank p.g.a. räntor och höga avgifter är det mycket få som gör det.

Stora, över tiden mycket säkra intäkter och ett starkt varumärke. Kan det bli mer Warren Buffett än så? Buy and hold forever!

tisdag 16 november 2010

Fastighetspriserna

Som vanligt är det många som säger att vi är "på väg mot en boprisbubbla" om vi inte redan är där. Själv hör jag inte alls till dem som tror det eftersom jag inte kan se några tecken på de excesser som har förekommit vid tidigare boprisbubblor, både i Sverige (1990-91) och i utlandet.

Bopriserna har nog alltid ansetts och kommer förmogligen alltid att anses höga. En mer intressant fråga är väl hur mycket bopriserna kan stiga. Det vedertagna svaret är väl att de inte kan stiga mer än ekonomin växer. Det känns förstås intuitivt korrekt, men frågan är om det verkligen är det.

Sakta men säkert blir vi förstås rikare i och med att ekonomin växer snabbare än befolkningen. Detta betyder att folk i genomsnitt får mer pengar kvar efter att alla nödvändiga levnadskostnader och skatt (om inte skatten höjs). Dessa pengar kan vi då använda till konsumtion, nu eller senare (sparande skjuter bara på konsumtionen).

Jag tror att det finns vissa saker som generellt sett är mer populära att lägga pengar på och i takt med att vi får mer "pengar över" gärna lägger dem på just dessa saker. Detta har betytt en enorm utveckling för t.ex. restaurangnäringen i Sverige. Skillnaden i antalet restauranger, caféer och liknande är ofattbart stor mot för t.ex. 20 år sedan. Denna ökning i omsättning är mycket större än den ekonomiska tillväxten under denna period.

I och med att vi väljer att lägga mer pengar på boende bör denna sektor kunna växa snabbare än ekonomin, om inte för alltid, så i alla fall under en lång period och därmed motivera högre bostadspriser än vad tillväxten borde motivera. I och med att vi dessutom har det mycket bättre och numera konsumerar väldigt mycket mer lyxprodukter än förr i tiden så har vi också bättre möjligheter att skjuta till pengar när räntorna stiger och svångremmen måste dras åt.

Min slutsats är alltså att det måste till enormt mycket mer oansvarigt beteende på bred front för att vi ska få en bostadsprisbubbla att tala om. Korrigeringar för att vissa områden blir mindre populära o.s.v. kommer vi alltid att ha liksom upp- och nedgångar, men det måste till något betydligt mer drastiskt i ekonomin för att bostadspriserna ska falla kraftigt än räntehöjningar som både de allra flesta konsumenterna och instituten som beviljar lånen är väl medvetna om att de kommer.

fredag 12 november 2010

Skuldkriserna ger köplägen

Marknaderna skakas gång på gång p.g.a. oro för att Irland och andra "PIIGS-länder" inte ska kunna betala sina skulder. Förmodligen är det inte många som tror att de skulle ställa in betalningen, men om risken, hur liten den än är, anses öka så blir det oroligt på marknaden och aktierna sjunker.

Någon gång i början av nästa år kommer USA att ha en statsskuld som nått upp till 14,3 biljoner (tolv nollor...) dollar, vilket är den gräns som Kongressen satt. För att få låna mer måste Kongressen förstås säga ja till det. Samtidigt har valresultatet bäddat för kaos och hot från nya ledamöter om att rösta ned alla förslag som ökar underskotten o.s.v.

Det är svårt att ens föreställa sig vilken oro det skulle bli på marknaden om det verkade finnas en verklig risk att Kongressen skulle rösta nej och "Treasury" inte skulle få låna mer pengar. Minsta verkliga a risk för amerikansk inställelse av räntebetalningarna, ens tillfälligt, skulle förstås få hela världen i gungning och få dagens oro för Irland att verka som en fruktstund på dagis.

I så fall får vi många köplägen mycket snabbt.

torsdag 11 november 2010

För dyrt...

H&M faller (trevligt nog för det kan ge mig möjlighet att öka mitt innehav såsmåningom) och nästan varje dag kan man läsa att aktien är för dyr. Precis som man kan lära sig en del av det faktum att både Veckans Affärer och Affärsvärlden skrev att H&M var för dyr vid börsintroduktionen 1973 så är följande citat tankvärt:

En gång per år sätter sig en mycket respekterad investerare och funderar över att köpa Coca-Cola, men trots att han beundrar företaget för dess enorma framgångar och starka finanser tvingas han återigen konstatera att aktien nu är alldeles för dyr för att motivera köp.

Citatet är från 1938.

Se de kolumnerna till höger om mitten i denna sammanställning över aktiehistoriken.

onsdag 10 november 2010

Bolidens kurs

Att försöka begripa sig på marknaden är lönlöst i det korta pespektivet men enkelt i det långa som vi alla vet, men det är intressant för en värdeinvesterare att se hur den hanterar Boliden. Det är ett lysande exempel på marknadens kortsiktiga, neurotiska läggning som vi drar nytta av.

Som jag har skrivit gång på gång det här året har Bolidens utsikter förbättrats stadigt på alla viktiga punkter. Detta har varit mycket tydligt för oss som klarar av att läsa kvartalsrapporterna utan att fastna i siffrorna och istället se de stora dragen. Man går mot ett resultat på kanske 14 kr och garanterat minst dubblad utdelning (för 2009 gavs tre kr), råvarupriserna är höga och produktionen god och ökande. Dessutom ska man nu satsa på rejält ökad elektronikskrotåtervinning.

Hur kunde då så många sälja aktien efter årets tre första kvartalsrapporter (med början vid Q4-rapporten i februari)? Det finns ingenting rationellt i detta. Visst finns det ALLTID ett antal svaga punkter i en rapport, men att hänga upp sig på dessa saker är att missa skogen för att det står några träd och skymmer sikten.

Bolidenaktiens många nedgångar utan vettig anledning och den nu så starka uppgången "till sist" visar att vi värdeinvesterare har rätt metod. Man köper när marknaden utan vettig orsak rear ut den. Marknaden kommer att korrigera priset såsmåningom, det kan ta månader eller år, men det sker till sist.

Boliden är inte på något sätt fullvärderad ännu och kommer säkert att sjunka under dessa nivåer gång på gång, men den som väljer bra aktier och sedan sitter still i båten kommer som alltid att tjäna massor av pengar till sist.

måndag 8 november 2010

H&M för 174 kr! Någon intresserad?

JP Morgan Chase har börjat följa H&M fick vi veta i ett pressemeddelande förra veckan. I en otroligt oinsatt analys i en branschrapport som mig veterligen inte finns på nätet, men citeras i delar av många olika källor går analytikern lös på H&M som om företaget vore en ung uppstickare som snart skulle falla tillbaka till jorden.

I rapporten fokuserar deras analytiker Gillian Hilditch som så många andra analytiker mest på bruttomarginalen som fått press på sig p.g.a. stigande inköpspriser i Asien, vilka drabbar enbart H&M får man förmoda eftersom han däremot tydligen rekommenderar Inditex m.fl.

Företagets enormt lönsamma tillväxt verkar han inte bry sig om eller snarare inte tro på och han ger rekommendationen "underweight" och riktkursen 174 kr "with an Underweight due to input cost inflation, a maturing sales base and less internet opportunity".

Smaka på de tre faktorer som ligger bakom denna nedskrivning av ett av världens mest framgångsrika företag- input cost inflation- effekten kan tydligen inte tas ut på kunderna alls trots att alla deras konkurrenter råkar ut för samma sak och att dollarn sjunker som en sten mot kronan verkar han inte ha upptäckt, maturing sales base- har varit sant för H&M i decennier och är snarare något mycket positivt, man behöver ju inte jaga sina kunder. Sist man absolut inte minst, less internet opportunity- Internet är en mikroskopisk del av H&M:s försäljning idag, fokus ligger på nyetableringar i tilväxtregioner, något som han bara nämner förbigående.

Man kunde tro att analytikern levde kvar i IT-yran och det enda som räknades var möjlig framtida nätförsäljning, något företag gärna kunde lägga en förmögenhet på att uppnå. Det är en ofattbart stor skillnad mellan att växa utan att behöva tillföra mer än mycket begränsat kapital (se Microsoft m.fl.) och att behöva investera tungt för att nå tillväxt (se flygbolag m.fl.). H&M delar ut nästan allt man tjänar och ändå öppnar man netto 10-15 % nya butiker varje år. Bra analytiker sätter fokus på detta, inte på någon procents marginalförsämring. Somliga lär sig sakta, men andra lär sig uppenbarligen inte alls.

De mindre insatta analytiker som följer H&M är helt besatta av bruttomarginalen. Minsta dåliga nyhet som skulle kunna påverka den slås upp stort och otroliga 60 % verkar uppfattas som en konkursvarning. Han talar t.ex. om förra rapportens oväntade sänkning av marginalen som vädigt olycksbådande trots att valutakursförändringar, hedgar o.s.v. ger sådana effekter hela tiden, uppåt och nedåt, och H&M berättar om detta. H&M själva är f.ö. väldigt less på att alltid behöva diskutera marginalen.

Jag tycker inte om konspirationsfantasier, men man kan ju alltid undra lite om man verkligen får skriva en så kritisk analys om ett företag som den egna arbetsgivaren är fjärde största ägare i. Visst, JPM är jättestort och H&M är förstås bara ett av en massa innehav, men amerikanska analytiker är ökända för att aldrig skriva ned företag, hur dåligt de än går, eftersom deras arbetsgivare inte vill riskera att förlora pengar genom intäktsbortfall, sänkta kurser o.s.v. Märkligt är det i vilket fall.

Det finns knappas någon gräns för hur mycket jag skulle vara beredd att investera i H&M till kursen 174 kr. Även utan någon vinstökning alls efter 2010, vilket såvitt jag vet bara hänt en gång (1999) i modern tid, men förutspås i denna analys för nästa år, skulle investeringen med runt 10 kr i trolig utdelning ge 6 % ränta på pengarna.

Det är synd att man inte är väldigt rik. Tänk att få sitta som Larry Wildman i "Wall Street" när falska rykten cirkulerar om ett företag och säga till sin mäklare: Buy lightly on its way down. When the stock hits 18 dollars you buy it all!

torsdag 4 november 2010

If it's too good to be true...

Hur kan någon vettig människa någonsin gå på de "erbjudanden" om att få förlora sina pengar på diverse onoterade aktiesläpp, smarta idéer eller annat trams som fyller Internet och ens inkorg? Det måste ju funka, dvs folk går på sånt här annars skulle de ju inte annonsera. Vad är det för fel på folk?

En lika känd som enkel regel är att allt som verkar för för bra för att vara sant troligen är det. Varför skulle någon erbjuda oss fantastiska villkor utan risk? Varför skulle de inte satsa pengarna själva eller i så fall inte ha möjlighet att hitta extern finansiering som inte krävde mer än räntebetalningar?

Någon sa till mig att om man vill bli övertygad om hur dumma många människor är så ska man lyssna på Ring P1. Det stämmer i och för sig, men ännu bättre är att läsa dessa annonser.

A fool and his money are lucky enough to have come together in the first place!

G. Gekko

onsdag 3 november 2010

Glöm investmentbolagen!

Svenska investmentbolag har ett gemensamt med de små investmentbankerna- de ger framgångsrika affärsmän ytterligare status. Erik Penser har sin bank och sitt investmentbolag, herrar Hagströmer och Qviberg hade både och, men nu endast investmentbolaget Öresund och förstörda anseenden.

Vissa nöjer sig dock med ett investmentbolag; Gustaf Douglas har sitt Latour och Wallenbergarna "sitt Investor", som det brukar heta trots att de inte äger företaget, Peter Wallenberg har t.ex. som störste ägare 0,5 % av aktierna, utan kontrollerar dem genom en välgörenhetsstiftelse och a-aktier. Denna kontroll över någonting man inte äger har varit mycket lönsam för Peter Wallenberg som idag får 17 miljoner i årlig pension från företaget utan att någonsin ha arbetat i det. Stenbecks har sitt Kinnevik o.s.v. o.s.v.

Har man dessutom ett även i dessa sammanhang riktigt "out-sized ego" döper man sin skapelse efter ingen mindre person än sig själv. Fredrik Lundberg har sitt Lundbergs, Melker Schörling är inte bara namn på en person. Listan kan göras mycket längre.

Investmentbolag är dock en dålig placering för alla andra än möjligen ovanstående finansmän. Man tillför kapital till ett företag som köper aktier för pengarna och sedan noterar sig på börsen och därefter för alltid handlas med rabatt, dvs aktiekursen är lägre, ofta runt 30 %, lägre, än värdet på aktierna. Lägg till att placeringarna inte sällan går sämre än index och att själva förvaltningen kostar pengar för aktieägarna. Vilken lysande affär!

Trots allt detta råder det ingen brist på intresse från småsparare. Den enda logik (om det är rätt ord) för detta som jag kan hitta är väl att de som inte törs välja och köpa aktier själva gärna tar rygg på personer de litar på och därigenom i alla fall kan känna att de gör något lite mer äventyrligt än att köpa en tråkig fond. Detta är fröstås helt galet- kan man inte välja aktier själv så bör man köpa en fond eftersom den handlas till värdet på tillgångarna, administrationen är billig och det finns ingen som helst risk för inblandning från storägare med tvivelaktiga avsikter och moral som t.ex. när Öresund skulle försöka rädda HQ Bank.

Många har blivit oerhört rika på aktier, men jag tror inte det gäller särskilt många personer som köpt investmentbolagsaktier.

måndag 1 november 2010

Riskaptiten ökar

De senaste veckorna har både amerikanska och europeiska aktiefonder för första gången på länge erhållit nettoinsättningar, dvs mer sätts in än vad som tas ut. Intresset för obligationer och räntor har i takt med detta minskat.

Det är denna typ av nyheter som är viktiga för att förstå vartåt börsen ska gå. Om detta är en ihållande trend så kommer det att påverka kurserna uppåt, eller annorlunda uttryckt, den del av uppgången påbörjas som många fondsparare får ta del av. Precis som under tidigare uppgångar blir det först när börsen har stigit rejält från bottennoteringen som de mer riskobenägna börjar köpa aktier/aktiefonder.

Synd för alla dem som inte har vågat satsa sina pengar på aktier tidigare, men tur för oss som vill se våra innehav uppvärderas till korrekta nivåer. Det blir dessutom alltid något självuppfyllande när det börjar strömma nya pengar till marknaden. Ju mer börsen stiger, desto mer vågar folk satsa och i takt med att enorma summor investeras i aktier så övervärderas de till sist, i vissa fall groteskt.

Där är vi förstås långt ifrån ännu, men när det sker så är det dags att sälja aktien. Ibland är det faktiskt motiverat att göra det också.

fredag 29 oktober 2010

SSAB

Det innehav som jag ägnar i särklass minst tid och intresse är SSAB. Detta helt enkelt eftersom jag ägt aktien mycket länge men inte velat satsa mer pengar eftersom jag har sett betydligt större potential på annat håll, inte minst Swedbank och Boliden.

SSAB är dock ett utpräglat långsiktigt innehav för mig och jag bryr mig inte om ifall de får tillfälliga problem med lönsamheten. De har i decennier visat vad de kan- att lönsamt tillverka och sälja stål som klarar extrema krav. Eftersom detta rimligen kommer att vara i stor efterfrågan nu när den gamla u-världen byggs upp till vår standard tycker jag att SSAB är väl värt några procent av ens portfölj. Förr eller senare kommer man att kunna dra full nytta av sitt förvärv för några år sedan och glida med den kommande högkonjunkturen.

-------

Intressant iakttagelse:

Det är inte så dumt för ens perspektiv att ha egna minnen av 80-talet då det fortfarande, i alla fall i den svenska debatten, var helt öppet huruvida socialismen eller kapitalismen skulle ses som framtidens ekonomiska system och fri företagsamhet ett politiskt mål för vissa snarare än verkligheten.

I fredags kväll strax före åtta var jag på det privata apoteket Doc Morris på Uppsala C. När jag kom ut i gången under spåren gick jag förbi en hårig man i 30-årsåldern som sålde Proletären. Talande i sin Iphone.

All egendom är stöld, någon...?

torsdag 28 oktober 2010

SEB:s återvinningar

Det var väldigt trevligt idag att se SEB:s positiva kreditförluster. Massmedia trumpeter ut nettot på 197 miljoner, men bakom siffrorna gömmer sig förstås en högre summa eftersom kvartalets gjorda reservationer och tidigare ej reserverade bortskrivningar har dragits av.

Man reserverar drygt 400 miljoner men dessa "äts upp" av återförda tidigare reservationer och de nu nödvändiga bortskrivningarna täcks nästan helt av tidigare reserveringar.

OK, siffror kan lätt förvirra, men mest talande är väl att nettoreserveringarna nu är positiva (328 miljoner) till skillnad från 3Q 2009 då de låg på -2636 miljoner (2Q 2010 var de -575 miljoner). Bokföringsmässigt är det lika med en intäkt.

När man redan nu kan börja "tjäna pengar" (bokföringstekniskt) på sina tidigare reserveringar, precis som Swedbank är på väg att börja göra och redan gör på den svenska marknaden, så är det lätt att förstå att detta fenomen är någon som kommer att få mycket stor betydelse inom ganska kort tid när det kreditsituationen klarnar ännu mer.

Som jag har sagt många gånger tidigare kommer detta att förbättra Swedbanks resultat under lång tid framöver.

onsdag 27 oktober 2010

"Snart" är ordet för PA Resources

I vanlig ordning levererade PA Resources idag en dålig rapport och meddelandet att snart (minsann!) ska man börja producera 20 000 fat, numera lite klädsmat blygsamt uttryckt "15-20 000 fat".

Sedan 2007 har de troende väntat på dessa mytiska 20 000 faten. Var är de nånstans? Inte i Pares produktion i alla fall.

I vanlig ordning fylls chattsidorna (inte så sällan även mitt kommentarsfält) med dessa troendes kommentarer om att just nu "ser det väldigt bra ut" för Pare. För ett år sedan skulle 20 000 fat uppnås i början av året, sen blev det officiellt i tredje kvartalet och nu är det som sagt 15-20 000 i slutet av året.

Känns det igen? Det kan nog bero på att det alltid har låtit så, se t.ex. dessa telegramrubriker:

PA RESOURCES: MÅL NÅ PROD 20.000 FAT/DAG SLUTET 2009 - VD

PA RESOURCES: SPÅR PROD 16-21.000 FAT/DAG 2 H 2008

eller varför inte den riktiga klassikern:

PA RESOURCES: RÄKNAR MED ATT NÅ PRODUKTIONSMÅL 50.000 FAT 2011

Idag producerar man ung. 10 000 fat, Didonfältet håller på att sina och Azurite-fältet får man aldrig någon riktig ordning på.

Man kan undra vad pare egentligen finns till för i dagsläget. De har aldrig delat ut någon vinst, har trots det ständigt brist på pengar och gör nyemissioner varje år. Mer och mer pengar som förstörs i en olönsam verksamhet.

Eftersom företagets mål inte är att långsamt äta upp allt kapital som lidande aktieägare och andra ställer till deras förfogande så är det mer än troligt att det bästa vore att llikvidera företaget och dela ut försäljningsintäkterna för de tillgångar man faktiskt har till aktieägarna. Det är långt bättre än att offra dem på verksamhet som inte går runt.

Mer om PA Resources på min blogg.

Kurs idag: 5,60 kr

'

Sedan 2007 har de troende väntat på dessa mytiska 20 000 faten. Var är de nånstans? Inte i Pares produktion i alla fall.

I vanlig ordning fylls chattsidorna (inte så sällan även mitt kommentarsfält) med dessa troendes kommentarer om att just nu "ser det väldigt bra ut" för Pare. För ett år sedan skulle 20 000 fat uppnås i början av året, sen blev det officiellt i tredje kvartalet och nu är det som sagt 15-20 000 i slutet av året.

Känns det igen? Det kan nog bero på att det alltid har låtit så, se t.ex. dessa telegramrubriker:

PA RESOURCES: MÅL NÅ PROD 20.000 FAT/DAG SLUTET 2009 - VD

PA RESOURCES: SPÅR PROD 16-21.000 FAT/DAG 2 H 2008

eller varför inte den riktiga klassikern:

PA RESOURCES: RÄKNAR MED ATT NÅ PRODUKTIONSMÅL 50.000 FAT 2011

Idag producerar man ung. 10 000 fat, Didonfältet håller på att sina och Azurite-fältet får man aldrig någon riktig ordning på.

Man kan undra vad pare egentligen finns till för i dagsläget. De har aldrig delat ut någon vinst, har trots det ständigt brist på pengar och gör nyemissioner varje år. Mer och mer pengar som förstörs i en olönsam verksamhet.

Eftersom företagets mål inte är att långsamt äta upp allt kapital som lidande aktieägare och andra ställer till deras förfogande så är det mer än troligt att det bästa vore att llikvidera företaget och dela ut försäljningsintäkterna för de tillgångar man faktiskt har till aktieägarna. Det är långt bättre än att offra dem på verksamhet som inte går runt.

Mer om PA Resources på min blogg.

Kurs idag: 5,60 kr

'

måndag 25 oktober 2010

Varför stiger inte aktierna?

Alla verkar just nu undra varför de flesta kanonrapporter möte med fallande kurser. Vissa gör då det klassiska felet att inte skilja mellan analytiker och marknaden själv. Det är förstås marknadne som just nu har otroligt överdrivna förväntningar på resultaten. Visserligen kan man inte vänta annat när den svenska börsen har stigit samtidigt som USA går mycket sämre, men lite larvigt blir det i alla fall.

Min ständiga käpphäst är att folk inte inser hur företag ska värderas, nämligen sett till samtliga framtida vinster (enkelt uttryckt). Marknaden lyckas inte alls med detta förstås och det är där värdeinvestering kommer in i bilden, men det är ändå så som företag ska värderas.

Visst kan man säga att Boliden har stigit mycket, men vad finns det för skäl att Boliden med sin större och ökande kapacitet och de allt högre metallpriserna inte skulle värderas högre än det gjorde när deras kapacitet var mycket lägre. Skillnaden är väl bara att det då var högkonjunktur i västvärlden och alla köpte aktier, nu försöker många hitta skäl till att vi inte ska tro på återhämtningens styrka.

Den som vill göra det enkelt för sig kan titta på olika aktiers kurs 2007 och sedan jämföra om företaget har utvecklats positivt (t.ex. effektiviserat sina processer under lågkonjunkturen, expansion o.s.v.) och sen få en hyfsad uppskattning om var kursen kommer att hamna nästa gång högkonjunkturen är här.

Dagens kurser kommer då att ge oss alla känslan "Varför köpte jag inte?!"