▼

måndag 29 november 2010

Investeringsstrategi

Jag har det senaste året renodlat min placeringsstrategi i linje med mina erfarenheter av vad som jag historiskt har lyckats bäst med och ska i fortsättningen hålla mig till den utan undantag:

Investeringar ska med två undantag endast göras i stabila bolag med över tiden mycket säkra kassaflöden när dessa handlas under sitt korrekta värde. Här krävs en mycket begränsad säkerhetsmarginal eftersom risken är förhållandevis låg undantaget en större världsekonomisk störning, men dessa kan man ju inte skydda sig ifrån. Insatsen kan vara i princip obegränsad, men bestäms i en sammanvägning mellan kassaflödenas säkerhet och hur undervärderad aktien är. ("Buffett-faktor": hög)

Undantag 1: Vid de tillfällen som ett i grunden mycket bra företag med stabila kassaflöden får problem som kraftigt överskattas av marknaden ska jag investera mindre belopp än ovan, men alltid i proportion till felprissättningen, inte i proportion till risken. Alltså ju mer felprissatt aktien är i förhållande till verklig risk, desto högre insats, inte ju högre risk desto lägre insats (se detta inlägg för mer info). Bra tillfällen räknar jag med bara inträffar någon gång per år i Sverige inom mina kompetensområden. (Buffett-faktor: hög)

Undantag 2: Investeringar i förhoppningsbolag skall göras när jag har tillräcklig kunskap om sannolikheten för att bolaget ska lyckas för att kunna göra en mycket god uppskattning om att priset är alldeles för lågt i förhållande till potentialen. Investeringen skall proportioneras på samma sätt som i Undantag 1, men begränsas rejält i förhållande till portföljens storlek p.g.a. de mycket osäkra kassaflödena. Exempel finns här, tänkt dock på att kursen som nämns är före både nyemission och split. (Buffett-faktor: obefintlig)

Eventuella derivatköp skall också endast göras enligt ovanstående, dock är derivat p.g.a. sin stora volatilitet förstås bara något jag köper med små insatser.

fredag 26 november 2010

Storm i ett vattenglas?

Ett tydligt tecken på ökad stabilitet på marknaderna i Europa och USA samt på en grundläggande tillförsikt om framtiden tycker jag att vi har sett prov på under de senaste två veckorna. Trots allt tal om statsbankrutt för Irland och nya problem för ett antal EU-länder så har börserna bara gått ned någon procent eller två och snabbt studsat upp igen när det har kommit någon mer positiv information, hur obetydlig den än har varit.

Lägg till detta oron på koreahalvön de senaste dagarna som inte heller har fått någon större inverkan. Det är mycket långt till situationen för typ ett halvår sedan och tidigare när minsta dåliga nyhet fick börserna att rasa utan sans.

Lite tråkigt ur ett värdeinveserarperspektiv, jag får troligen inte köpa några riktigt billiga H&M-aktier denna gång, men det går fler tåg och ur ett bredare perspektiv är det förstås bra för alla om marknadens uppfattning skulle vara korrekt och vi sakta men säkert är på väg mot bättre tider, dvs om kvartalsrapporterna kommer att fortsätta i samma anda.

Möjligheterna till att köpa vissa aktier till fyndpris uppstår ändå gång på gång, även om det förstås är färre chanser ju bättre tiderna blir.

torsdag 25 november 2010

Tyska tokerier

I ett cyniskt spel för galleriet (i detta fall de tyska väljarna) fortsätter Angela Merkel med att skapa oro på marknaden genom att insistera på att "marknadens aktörer" ska stå för en del av kalaset om EU i framtiden måste rädda enskilda länders ekonomier. Den "s.k. marknaden" talar honom precis som den svenska vänstern gjorde i början av 90-talet. Som om den bara fanns i vissa personers medvetande.

Det är politiker som sätter upp ramarna för vad som är tillåtet i länder och de har massor av hjälpmedel för att korrigera fel. Dessvärre inser inte de heller när det börjar barka, men ansvaret är i första hand deras.

Problemet med hennes utspel är att hon förvärrar krisen. Absolut alla, dvs alla stater, företag och alla privatpersoner har en räntenivå som de inte klarar av. När ett land håller på att helt gå åt fanders ska man ta det lilla lugna med ordvalen som ledande politiker. Populism har aldrig gjort någon lycklig.

onsdag 24 november 2010

Buffetts AmEx-köp

Den som vill ha ett skolexempel på hur man värderar rätt och handlar därefter när marknaden värderar fel kan lära sig en hel del av Buffetts köp av American Express-aktier 1963 och framåt.

AmEx drabbades 1963 av att ett dotterbolag hade garanterat värdet på lagerkvitton på sojaböneolja som visat sig vara värdelösa när en bedragare istället hade fyllt magasinen med havsvatten. Tidningarna skrek ut AmEx snara undergång och aktien slaktades.

För den unge Buffett var det däremot uppenbart att det hade uppstått ett sällsynt bra köpläge och han lade 30 % av sina hedgefonders tillgångar i AmEx. Varför?

Först och främst kände han alltså intuitivt att priset var tokfel och därmed fanns en sällsynt möjlighet att tjäna stora pengar. Han har senare berättat att han insåg att såna här tillfällen inte var något som man kunde räkna fram med vanliga kvantitativa metoder, inte minst eftersom AmEx i princip inte ägde mer än sina kunders lojalitet och den kan ju inte mätas alls så noggrant som t.ex. eget kapital, P/E o.s.v. Han kontrollerade med affärer, hotell, restauranger och andra som tog emot kortet och resecheckarna och där var det business as usual, kunderna brydde sig inte och därför borde intjänandeförmågan vara opåverkad av skandalen och den kunde alltså absorbera den uppskattade kostnad olyckan medfört.

Han bedömde intuitivt att oddsen för att AmEx skulle gå under var långt högre än oddsen för en uppgång.

Ett exempel: säg att risken för undergång var 5 %, dvs oddset 20 för 100 % förlust, men oddsen för att man skulle fördubbla kursen inom kort bedömdes till 50 %, dvs oddset 2 för 100 % vinst (och som en extra bonus chans på mycket mer med tiden). Oddsen är alltså helt galna, jämför med en roulette utan siffran 0; det korrekta oddset för "rött" är i så fall 2, dvs 50 % risk att förlora insatsen men också 50 % chans att fördubbla pengarna. I mitt exempel är det förstås tio gånger större sannolikhet för 100 % vinst än 100 % förlust.

Han köpte så mycket han kunde, AmEx förlikade sig med sina gäldenärer för 60 000 000 dollar och fortsatte sitt segertåg över världen. Kanske ännu viktigare var att han inte hängde upp sig på att aktien nu var dyrare, utan fortsatte att köpa så länge han ansåg att de var billiga och Berkshire äger idag 13 % av företaget och har förutom enorma utdelningar över åren en femdubbling av insatsen (mycket mer förstås på det kapital som satsades 1963).

Om man ska kunna utnyttja dessa iofs sällsynta händelser måste man kunna göra dessa uppskattningar hyfsat korrekt. Man kommer inte att vinna varje gång, men vinsterna blir mycket större än de samlade förlusterna om man gör rätt. Dessutom: eftersom oddsen är på ens sida gäller förstås samma regel som i spel, poker och alla andra, om pengar- man höjer insatsen i motsvarande grad.

Ett ganska aktuellt exempel: Boliden sjönk till ungefär 10 % av sitt 2006/07-värde under kreditkrisen (som lägst 14,80 från över 160 kr) pga låga metallpriser och osäkerhet på marknaden (men inte i verkligheten) om de skulle klara att finansiera Aitik-utbyggnaden. Boliden på t.ex. 17 kr (det lägsta jag betalade) var fullständigt rubbat- ren slakt trots att man ägde enorma tillgångar och det egna kapitalet var över 50 kr.

Jag bedömer att Bolidens konkursrisk var mindre än 10 % medan chansen för en dubblering av satsat kapital så snart metallpriserna bara steg något var minst 90% och chansen för både en femdubbling och en tiodubbling (dvs återgång till senaste högkonjunkturens kurs) var/är mycket höga (idag ligger den mellan 120 och 125 trots att zinkpriset ännu är mycket lägre än 2006).

Ett tydligt tecken på att en sån här situation har uppstått är att medierna och chattsidorna är snabbt fylls av skribenter varav minst 90 % spår att företaget (förutom Boliden t.ex. Swedbank 2009 och nu senast BP) inte har en chans att överleva och den som köper aktierna är galen. Se bara vad folk skrev om BP i kommentarerna på min blogg i somras när jag började rekommendera köp (exempel). Ganska tyst från dem idag...

Det som skiljer kalkylerad risktagning som detta från spekulation är helt enkelt att man har oddsen på sin sida. Det är så långt från chanstagning man kan komma.

tisdag 23 november 2010

Korea-kris?

Förutom den vanliga oron på marknaden beroende på tokekonomierna i PIIGS-gruppen har vi sedan några timmar en ny, bisarr oroshärd i det dummaste landet i världen, Nordkorea. Jag säger land trots att det inte är ett land mer än Hells Angels är en klubb för motorintresserad ungdom. Nordkorea är en förbrytarorganisation med ett eget territorium. Mycket värre än så blir det inte.

Världen oroar sig för vad som komma skall. Men så länge Sydkorea håller sig hyfsat lugna kommer ingenting riktigt illa att inträffa. Brottslingar är ofta sanslöst dumma, men de brukar alltid vara måna om sina egna intressen. Nordkorea vet mycket väl att USA kommer att atombomba dem till den allegoriska stenåldern om de skulle gå till anfall på riktigt. Clinton sa det t.o.m. offentligt på sin tid.

Nåväl, fortsätter skjutandet så kommer marknaderna att falla enligt principen risken för katastrof må vara väldigt liten, en eftersom katastrofen är så hemsk att tänka sig leder även den mycket lilla risken till överreaktioner på marknaden.

OK, man ska inte vara för cynisk, men rent ekonomiskt brukar sånt här leda till rea på marknaden.

fredag 19 november 2010

Leva på lånade pengar

För att återknyta till gårdagens inlägg om belåning så kan man förstås också leva på belåningen i det fall man har tillfäckligt stort kapital.

Om man har räknat fram den "säkra" summa man kan belåna kan man förstås dela denna summa med hur mycket pengar man behöver per månad (efter skatt förstås) så får man fram hur länge man kan leva utan arbetsinkomst om man vore tvungen till det p.g.a. förlorad inkomst. (En justering uppåt med tiden är rimlig med tanke på att aktierna troligen stiger i värde på sikt, eller så ser man detta som en extra säkerhet.)

Detta är ju också intressant för den som vill kunna leva på sitt kapital en dag. Att räkna med hur mycket utdelning man behöver ha o.s.v. som en del gör tycker jag är helt fel, dels för att man ska återinvestera utdelningar och dels för att man inte alls kan vara säker på att utdelningarna kommer om det blir dåliga tider.

Att däremot belåna på marginalen och leva på dessa pengar medan man klokt investerar alla utdelningar och naturligtvis inte säljer några aktier för att konsumera är det enda rationella.

Allt man behöver är en tillräckligt stor portfölj...

torsdag 18 november 2010

Belåning utan risk?

Belåning med aktier som säkerhet är förenat med risker som man inte har när man tar andra lån. Anledningen är förstås att de aktier etc. man ställt som säkerhet för lånet inte får sjunka i värde under den belånade summan. Det är här alla tokar som belånar sig över huvudet och sedan sitter och tradar hit och dit tills det plötsligt händer någonting och det där fallet på 15 % som bara inte kunde hända inträffar plötsligt. Finito!

Som jag skrivit tidigare har jag numera modererat min väldigt stringenta inställning till aktelån och ser ingen som helst risk med att belåna sig på marginalen när man har bra aktier och en någorlunda diversifierad portfölj. (Om man ska diversifiera är en annan fråga, men vad gäller risk för tillfälliga plötsliga fall så är det hursomhelst en fördel att vara diversifierad till flera branscher.)

En bra metod för stresstest på den egna portföljen är att i Excel ställa upp alla sina innehav och sedan räkna med ett kursfall ned ung. till den nivå som aktierna nådde som lägst under kreditkrisen. Om man vill vara riktigt säker kan man förstås ta i lite ytterligare, men därefter blir det larvigt under förutsättning att man har stabila företag i sin portfölj.

Naturligtvis kan och bör man ta hänsyn också till vad som hänt med företaget sedan krisen. I mitt fall betyder det för Swedbanks del att utgår man från botten under krisen har man en enorm säkerhetsmarginal eftersom det inte skulle vara alls samma situation för banken idag om det blev en ny stor kris i världen. Detta för att de liksom Boliden som just då höll på och investerade tungt idag är betydligt stabilare. Om jag skulle räkna med 15 eller 20 kr för dem idag är det verkligen hängslen och livrem, 25-30 kr är betydligt mer rimligt. Samma sak för både Diamyd och MSAB som idag står enormt mycket starkare än 2008.

Omvänt ska man förstås ta hänsyn till om företaget idag skulle vara i sömre skick. Jag har bara en sådan aktie, Obducat, som knappast skulle överleva en kris till och därför måste sättas till noll. Man får heller inte glömma bort att räkna med de aktier man köper nya om det är vad man gör med slantarna.

Summan blir då den nivå som man aldrig ska överskrida när man lånar.

Hursomhelst, syftet är ju inte att räkna på hur lågt aktien troligen skulle falla, utan hur långt ned det börjar bli praktiskt omöjligt för den att falla under ett brett börsfall. Observera alltså att jag helt utelämnar diskussionen om hur lågt en enstaka aktie kan falla pga misskötsel eller någon annan katastrof för företaget eftersom ett enstaka företags totala undergång i en diversifierad portfölj är ointressant eftersom detta inte påverkar de övriga aktierna, dvs säkerheten för lånet.

Det finns förstås ingen 100 % säkerhet med lånade pengar, men det finns det å andra sidan aldrig på aktiemarknaden.

onsdag 17 november 2010

Swedbank helt i Buffetts anda

Idag ropar rubrikerna ut att gårdagens datorhaveri hos Swedbank drabbade tre miljoner svenskar. Vad ska vi dra för slutsats av detta, tro? Att Swedbank nu har gjort bort sig rejält och kommer att förlora kunder? Knappast! Att Swedbank har en enormt stark ställning på marknaden och kommer att kunna fortsätta att tjäna massor tack vare det? Jajamensan!

Jag har redan utnämnt H&M till Buffetts troliga favoritbolag i Sverige om han skulle köpa svenska aktier någon gång, men en god andraplats borde Swedbank kunna ta. Smaka på dessa siffror:

Privatkunder i Sverige: 4,1 miljoner

Privatkunder i Baltikum: 5,4 miljoner

Ftg.- och org.-kunder i Sverige: 405 000

Ftg.- och org.-kunder i Baltikum: 264 000

Mer än halva den vuxna befolkningen i Sverige är alltså kunder. Samtidigt är folk generellt dåliga på att förhandla räntor, väljer gärna fast ränta och hur mycket tidningarna än skriver om att byta bank p.g.a. räntor och höga avgifter är det mycket få som gör det.

Stora, över tiden mycket säkra intäkter och ett starkt varumärke. Kan det bli mer Warren Buffett än så? Buy and hold forever!

tisdag 16 november 2010

Fastighetspriserna

Som vanligt är det många som säger att vi är "på väg mot en boprisbubbla" om vi inte redan är där. Själv hör jag inte alls till dem som tror det eftersom jag inte kan se några tecken på de excesser som har förekommit vid tidigare boprisbubblor, både i Sverige (1990-91) och i utlandet.

Bopriserna har nog alltid ansetts och kommer förmogligen alltid att anses höga. En mer intressant fråga är väl hur mycket bopriserna kan stiga. Det vedertagna svaret är väl att de inte kan stiga mer än ekonomin växer. Det känns förstås intuitivt korrekt, men frågan är om det verkligen är det.

Sakta men säkert blir vi förstås rikare i och med att ekonomin växer snabbare än befolkningen. Detta betyder att folk i genomsnitt får mer pengar kvar efter att alla nödvändiga levnadskostnader och skatt (om inte skatten höjs). Dessa pengar kan vi då använda till konsumtion, nu eller senare (sparande skjuter bara på konsumtionen).

Jag tror att det finns vissa saker som generellt sett är mer populära att lägga pengar på och i takt med att vi får mer "pengar över" gärna lägger dem på just dessa saker. Detta har betytt en enorm utveckling för t.ex. restaurangnäringen i Sverige. Skillnaden i antalet restauranger, caféer och liknande är ofattbart stor mot för t.ex. 20 år sedan. Denna ökning i omsättning är mycket större än den ekonomiska tillväxten under denna period.

I och med att vi väljer att lägga mer pengar på boende bör denna sektor kunna växa snabbare än ekonomin, om inte för alltid, så i alla fall under en lång period och därmed motivera högre bostadspriser än vad tillväxten borde motivera. I och med att vi dessutom har det mycket bättre och numera konsumerar väldigt mycket mer lyxprodukter än förr i tiden så har vi också bättre möjligheter att skjuta till pengar när räntorna stiger och svångremmen måste dras åt.

Min slutsats är alltså att det måste till enormt mycket mer oansvarigt beteende på bred front för att vi ska få en bostadsprisbubbla att tala om. Korrigeringar för att vissa områden blir mindre populära o.s.v. kommer vi alltid att ha liksom upp- och nedgångar, men det måste till något betydligt mer drastiskt i ekonomin för att bostadspriserna ska falla kraftigt än räntehöjningar som både de allra flesta konsumenterna och instituten som beviljar lånen är väl medvetna om att de kommer.

fredag 12 november 2010

Skuldkriserna ger köplägen

Marknaderna skakas gång på gång p.g.a. oro för att Irland och andra "PIIGS-länder" inte ska kunna betala sina skulder. Förmodligen är det inte många som tror att de skulle ställa in betalningen, men om risken, hur liten den än är, anses öka så blir det oroligt på marknaden och aktierna sjunker.

Någon gång i början av nästa år kommer USA att ha en statsskuld som nått upp till 14,3 biljoner (tolv nollor...) dollar, vilket är den gräns som Kongressen satt. För att få låna mer måste Kongressen förstås säga ja till det. Samtidigt har valresultatet bäddat för kaos och hot från nya ledamöter om att rösta ned alla förslag som ökar underskotten o.s.v.

Det är svårt att ens föreställa sig vilken oro det skulle bli på marknaden om det verkade finnas en verklig risk att Kongressen skulle rösta nej och "Treasury" inte skulle få låna mer pengar. Minsta verkliga a risk för amerikansk inställelse av räntebetalningarna, ens tillfälligt, skulle förstås få hela världen i gungning och få dagens oro för Irland att verka som en fruktstund på dagis.

I så fall får vi många köplägen mycket snabbt.

torsdag 11 november 2010

För dyrt...

H&M faller (trevligt nog för det kan ge mig möjlighet att öka mitt innehav såsmåningom) och nästan varje dag kan man läsa att aktien är för dyr. Precis som man kan lära sig en del av det faktum att både Veckans Affärer och Affärsvärlden skrev att H&M var för dyr vid börsintroduktionen 1973 så är följande citat tankvärt:

En gång per år sätter sig en mycket respekterad investerare och funderar över att köpa Coca-Cola, men trots att han beundrar företaget för dess enorma framgångar och starka finanser tvingas han återigen konstatera att aktien nu är alldeles för dyr för att motivera köp.

Citatet är från 1938.

Se de kolumnerna till höger om mitten i denna sammanställning över aktiehistoriken.

onsdag 10 november 2010

Bolidens kurs

Att försöka begripa sig på marknaden är lönlöst i det korta pespektivet men enkelt i det långa som vi alla vet, men det är intressant för en värdeinvesterare att se hur den hanterar Boliden. Det är ett lysande exempel på marknadens kortsiktiga, neurotiska läggning som vi drar nytta av.

Som jag har skrivit gång på gång det här året har Bolidens utsikter förbättrats stadigt på alla viktiga punkter. Detta har varit mycket tydligt för oss som klarar av att läsa kvartalsrapporterna utan att fastna i siffrorna och istället se de stora dragen. Man går mot ett resultat på kanske 14 kr och garanterat minst dubblad utdelning (för 2009 gavs tre kr), råvarupriserna är höga och produktionen god och ökande. Dessutom ska man nu satsa på rejält ökad elektronikskrotåtervinning.

Hur kunde då så många sälja aktien efter årets tre första kvartalsrapporter (med början vid Q4-rapporten i februari)? Det finns ingenting rationellt i detta. Visst finns det ALLTID ett antal svaga punkter i en rapport, men att hänga upp sig på dessa saker är att missa skogen för att det står några träd och skymmer sikten.

Bolidenaktiens många nedgångar utan vettig anledning och den nu så starka uppgången "till sist" visar att vi värdeinvesterare har rätt metod. Man köper när marknaden utan vettig orsak rear ut den. Marknaden kommer att korrigera priset såsmåningom, det kan ta månader eller år, men det sker till sist.

Boliden är inte på något sätt fullvärderad ännu och kommer säkert att sjunka under dessa nivåer gång på gång, men den som väljer bra aktier och sedan sitter still i båten kommer som alltid att tjäna massor av pengar till sist.

måndag 8 november 2010

H&M för 174 kr! Någon intresserad?

JP Morgan Chase har börjat följa H&M fick vi veta i ett pressemeddelande förra veckan. I en otroligt oinsatt analys i en branschrapport som mig veterligen inte finns på nätet, men citeras i delar av många olika källor går analytikern lös på H&M som om företaget vore en ung uppstickare som snart skulle falla tillbaka till jorden.

I rapporten fokuserar deras analytiker Gillian Hilditch som så många andra analytiker mest på bruttomarginalen som fått press på sig p.g.a. stigande inköpspriser i Asien, vilka drabbar enbart H&M får man förmoda eftersom han däremot tydligen rekommenderar Inditex m.fl.

Företagets enormt lönsamma tillväxt verkar han inte bry sig om eller snarare inte tro på och han ger rekommendationen "underweight" och riktkursen 174 kr "with an Underweight due to input cost inflation, a maturing sales base and less internet opportunity".

Smaka på de tre faktorer som ligger bakom denna nedskrivning av ett av världens mest framgångsrika företag- input cost inflation- effekten kan tydligen inte tas ut på kunderna alls trots att alla deras konkurrenter råkar ut för samma sak och att dollarn sjunker som en sten mot kronan verkar han inte ha upptäckt, maturing sales base- har varit sant för H&M i decennier och är snarare något mycket positivt, man behöver ju inte jaga sina kunder. Sist man absolut inte minst, less internet opportunity- Internet är en mikroskopisk del av H&M:s försäljning idag, fokus ligger på nyetableringar i tilväxtregioner, något som han bara nämner förbigående.

Man kunde tro att analytikern levde kvar i IT-yran och det enda som räknades var möjlig framtida nätförsäljning, något företag gärna kunde lägga en förmögenhet på att uppnå. Det är en ofattbart stor skillnad mellan att växa utan att behöva tillföra mer än mycket begränsat kapital (se Microsoft m.fl.) och att behöva investera tungt för att nå tillväxt (se flygbolag m.fl.). H&M delar ut nästan allt man tjänar och ändå öppnar man netto 10-15 % nya butiker varje år. Bra analytiker sätter fokus på detta, inte på någon procents marginalförsämring. Somliga lär sig sakta, men andra lär sig uppenbarligen inte alls.

De mindre insatta analytiker som följer H&M är helt besatta av bruttomarginalen. Minsta dåliga nyhet som skulle kunna påverka den slås upp stort och otroliga 60 % verkar uppfattas som en konkursvarning. Han talar t.ex. om förra rapportens oväntade sänkning av marginalen som vädigt olycksbådande trots att valutakursförändringar, hedgar o.s.v. ger sådana effekter hela tiden, uppåt och nedåt, och H&M berättar om detta. H&M själva är f.ö. väldigt less på att alltid behöva diskutera marginalen.

Jag tycker inte om konspirationsfantasier, men man kan ju alltid undra lite om man verkligen får skriva en så kritisk analys om ett företag som den egna arbetsgivaren är fjärde största ägare i. Visst, JPM är jättestort och H&M är förstås bara ett av en massa innehav, men amerikanska analytiker är ökända för att aldrig skriva ned företag, hur dåligt de än går, eftersom deras arbetsgivare inte vill riskera att förlora pengar genom intäktsbortfall, sänkta kurser o.s.v. Märkligt är det i vilket fall.

Det finns knappas någon gräns för hur mycket jag skulle vara beredd att investera i H&M till kursen 174 kr. Även utan någon vinstökning alls efter 2010, vilket såvitt jag vet bara hänt en gång (1999) i modern tid, men förutspås i denna analys för nästa år, skulle investeringen med runt 10 kr i trolig utdelning ge 6 % ränta på pengarna.

Det är synd att man inte är väldigt rik. Tänk att få sitta som Larry Wildman i "Wall Street" när falska rykten cirkulerar om ett företag och säga till sin mäklare: Buy lightly on its way down. When the stock hits 18 dollars you buy it all!

torsdag 4 november 2010

If it's too good to be true...

Hur kan någon vettig människa någonsin gå på de "erbjudanden" om att få förlora sina pengar på diverse onoterade aktiesläpp, smarta idéer eller annat trams som fyller Internet och ens inkorg? Det måste ju funka, dvs folk går på sånt här annars skulle de ju inte annonsera. Vad är det för fel på folk?

En lika känd som enkel regel är att allt som verkar för för bra för att vara sant troligen är det. Varför skulle någon erbjuda oss fantastiska villkor utan risk? Varför skulle de inte satsa pengarna själva eller i så fall inte ha möjlighet att hitta extern finansiering som inte krävde mer än räntebetalningar?

Någon sa till mig att om man vill bli övertygad om hur dumma många människor är så ska man lyssna på Ring P1. Det stämmer i och för sig, men ännu bättre är att läsa dessa annonser.

A fool and his money are lucky enough to have come together in the first place!

G. Gekko

onsdag 3 november 2010

Glöm investmentbolagen!

Svenska investmentbolag har ett gemensamt med de små investmentbankerna- de ger framgångsrika affärsmän ytterligare status. Erik Penser har sin bank och sitt investmentbolag, herrar Hagströmer och Qviberg hade både och, men nu endast investmentbolaget Öresund och förstörda anseenden.

Vissa nöjer sig dock med ett investmentbolag; Gustaf Douglas har sitt Latour och Wallenbergarna "sitt Investor", som det brukar heta trots att de inte äger företaget, Peter Wallenberg har t.ex. som störste ägare 0,5 % av aktierna, utan kontrollerar dem genom en välgörenhetsstiftelse och a-aktier. Denna kontroll över någonting man inte äger har varit mycket lönsam för Peter Wallenberg som idag får 17 miljoner i årlig pension från företaget utan att någonsin ha arbetat i det. Stenbecks har sitt Kinnevik o.s.v. o.s.v.

Har man dessutom ett även i dessa sammanhang riktigt "out-sized ego" döper man sin skapelse efter ingen mindre person än sig själv. Fredrik Lundberg har sitt Lundbergs, Melker Schörling är inte bara namn på en person. Listan kan göras mycket längre.

Investmentbolag är dock en dålig placering för alla andra än möjligen ovanstående finansmän. Man tillför kapital till ett företag som köper aktier för pengarna och sedan noterar sig på börsen och därefter för alltid handlas med rabatt, dvs aktiekursen är lägre, ofta runt 30 %, lägre, än värdet på aktierna. Lägg till att placeringarna inte sällan går sämre än index och att själva förvaltningen kostar pengar för aktieägarna. Vilken lysande affär!

Trots allt detta råder det ingen brist på intresse från småsparare. Den enda logik (om det är rätt ord) för detta som jag kan hitta är väl att de som inte törs välja och köpa aktier själva gärna tar rygg på personer de litar på och därigenom i alla fall kan känna att de gör något lite mer äventyrligt än att köpa en tråkig fond. Detta är fröstås helt galet- kan man inte välja aktier själv så bör man köpa en fond eftersom den handlas till värdet på tillgångarna, administrationen är billig och det finns ingen som helst risk för inblandning från storägare med tvivelaktiga avsikter och moral som t.ex. när Öresund skulle försöka rädda HQ Bank.

Många har blivit oerhört rika på aktier, men jag tror inte det gäller särskilt många personer som köpt investmentbolagsaktier.

måndag 1 november 2010

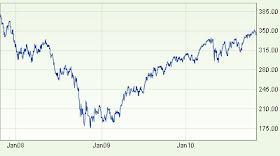

Riskaptiten ökar

De senaste veckorna har både amerikanska och europeiska aktiefonder för första gången på länge erhållit nettoinsättningar, dvs mer sätts in än vad som tas ut. Intresset för obligationer och räntor har i takt med detta minskat.

Det är denna typ av nyheter som är viktiga för att förstå vartåt börsen ska gå. Om detta är en ihållande trend så kommer det att påverka kurserna uppåt, eller annorlunda uttryckt, den del av uppgången påbörjas som många fondsparare får ta del av. Precis som under tidigare uppgångar blir det först när börsen har stigit rejält från bottennoteringen som de mer riskobenägna börjar köpa aktier/aktiefonder.

Synd för alla dem som inte har vågat satsa sina pengar på aktier tidigare, men tur för oss som vill se våra innehav uppvärderas till korrekta nivåer. Det blir dessutom alltid något självuppfyllande när det börjar strömma nya pengar till marknaden. Ju mer börsen stiger, desto mer vågar folk satsa och i takt med att enorma summor investeras i aktier så övervärderas de till sist, i vissa fall groteskt.

Där är vi förstås långt ifrån ännu, men när det sker så är det dags att sälja aktien. Ibland är det faktiskt motiverat att göra det också.