▼

måndag 30 januari 2017

Starbucks rapport

Starbucks rapport i torsdags var bra på alla punkter förutom den mycket viktiga "same store sales", dvs förändringen i försäljning i enheter som varit öppna under hela det senaste året. Försäljning rensat för den tillväxt som kommer från nyöppnade enheter m.a.o. Denna har brukat vara oerhört stark för Starbucks- medan konkurrenter har varit glada för ett par procent, inte minst nu när trafiken i köpcentra i USA pga onlinehandeln har minskat drastiskt, har Starbucks i åratal haft 5 % eller mer, både i USA och världen i övrigt.

Nu lyckades man med detta bara i Kina medan USA och världen gav 3 % och när man går in på detaljerna ser man en minskning på en procent antalet besökare, dock kompenserat av att dessa köper mer per besök så att totalen blir +3 %.

Detta kan förstås vara början på sämre tider eller så är det bara naturliga fluktationer. Jag blir mer oroad för aktien än för företaget- Kina är mycket mer framtiden för Starbucks än USA och EMEA och det vore mer oroande om Kina visade svaghet. Dock ska vi inte glömma att SBUX-aktien gjorde en djupdykning våren-sommaren 2012 (vilket var orsaken till min ingång i aktien) just på ett par svaga rapporter och om detta fortsätter så kan aktien ta betydligt mer stryk än de 4 % den föll i fredags. Se mitt första inlägg här, notera dock att aktiepriset måste delas med två pga split sedan dess.

Ingen anledning till panik med andra ord, min tro långsiktigt på Starbucks är helt orubbad, men det finns skäl att noga hålla ögonen på utvecklingen.

Starbucks drabbas även av den mycket snabba uppgången för dollarn under kvartalet, vilket sänker värdet på all utländsk försäljning. Detta kommer även att drabba Apple som rapporterar i morgon. Detta påverkar förstås inte företagens stora amerikanska försäljning men Apple har nästan 2/3 av försäljningen utanför USA så för dem har det stor påverkan även om den säkert minskar tack vare terminssäkringarna.

Just "jämförbara butiker" slutade H&M att rapportera för något år sedan för att kunna dölja att man inte längre växer utan köper sig tillväxt genom att öppna nya butiker. Detta och mycket annat döljer H&M för oss, vilket Hurricane Capital lyfte fram med stor tydlighet igår. Jämför man med allt som Starbucks rapporterar varje kvartal om var och hur man säljer, inte minst detaljerna kring online, "mobile order and pay" och "pre loaded på kort" är det en extrem skillnad mot H&M.

fredag 27 januari 2017

LVMH ångar på

Mitt case för LVMH är som jag tidigare skrivit att det är som en skatt på rika människor- vad ska man med pengar till om man inte kan ha roligt med dem resonerar de flesta som har det mycket gott ställt. Gårdagens mycket fina rapport visar detta med all tydlighet, inte minst i Kina som ju varit det stora orosmolnet för alla lyxmärken.

Nedslaget på korruption, överkonsumtion och gåvor i Kina har enligt Financial Times tappat farten helt nu och visar sig mest i att rika byråkrater inte längre flashar sina dyra klockor m.m. offentligt utan tvingas vara mer diskreta. En annan orsak till bättre fart i Kina är att Louis Vuitton och de andra märkena har anpassat sina priser nedåt på den kinesiska marknaden så att de inte längre är så väldigt mycket högre mot i väst. Man kan misstänka att detta är i linje med vad kinesiska makthavare önskar eftersom man gjort så mycket för att stoppa kinesiska "personal shoppers" som åkt till Europa på uppdrag från rika landsmän och sedan smugglat in väskor, kläder, klockor och annat.

Aktien är på väg mot 200 euro efter en fantastisk resa det senaste halvåret och det finns inga skäl att tro att detta kommer att stoppa nu. Fin och ganska jämn organisk tillväxt tillsammans med stadigt höjd utdelning år efter år samt en överhuvudtaget mycket säker affär belönas i dagens räntemiljö. Jag kan inte begripa varför man väljer t.ex. H&M och andra pressade kedjor när det finns så mycket pengar att hämta som aktieägare i premiumsegmentet, i princip oavsett vilken bransch man väljer.

torsdag 26 januari 2017

Överdrivna risker i Catena Media

Att identifiera och bedöma risker är förstås alltid viktigt som investerare. Framförallt för att till varje pris undvika en katastrofal förlust av mer eller mindre hela portföljen. Dessvärre leder överdriven riskaversion till något nästan lika illa- minimal avkastning. En investerare kan inte undvika risk, bara hantera den. Den riskfria räntan är mer eller mindre noll idag.

Catena Media (bolagspresentation, jag utgår i texten från att läsaren vet vad deras affärsmodell är!), CTM, har beskrivits som en riskfylld investering i media och det är förstås den största anledningen till att dess PE inte har dragit iväg på det sätt som en stratosfärisk tillväxt skulle kunna motivera. De andra anledningarna är förstås sund skepsis för att tillväxten ska hålla i sig, att det är en rätt ny bransch och att företaget öht är ganska ungt, inte minst på börsen.

Jag har dock gjort en djupdykning senaste veckan tillsammans med mycket kunniga personer och kommer fram till att riskerna är klart överdrivna och den bild som VD förmedlade t.ex. i Börspodden förra veckan stämmer väl med verkligheten.

|

| Typisk spelbolagsannons |

Riskerna som nämns är framförallt att

1. Googles algoritmer skulle förändras så att Catenas icke-betalda sidor skulle tappa drastiskt i ranking

2. Risken för att införandet av casinorelaterade Adwords (man betalar Google för att synas vid vissa sökord) efter statlig reglering av marknader som den svenska skulle göra att marginalerna sjönk dramatiskt.

3. En annan risk skulle vara om spelbolagen själva skaffade affiliates-liknande sidor och kapade bort bolag som CTM.

Utöver dessa finns förstås de vanliga bolagsriskerna- nyckelpersoner hoppar av, vilket känns mindre troligt med alla optionsavtal idag, felrekryteringar, galna beslut av ledningen osv.

Detta är relevanta bolagsrisker men jag tror de är oerhört mycket mer relevanta för små spelare, kanske som CTM var för några år sedan eller små affiliatessidor idag, dvs sådana bolag som CTM idag förvärvar i svindlande takt, och inte för ett förhållandevis stort företag som Catena.

CTM har idag 200 anställda och stor kunskap om SEO (search engine optimization) samt verkar på flera olika marknader med hundratals sidor. Dessa är anpassade mot sin kundgrupp och det finns inte någon systematisk risk för att ett "fel" (som Google ser det) skulle göra att mer eller mindre alla sidor drabbas av ett ingrepp från Google så som kunde vara fallet för en liten spelare med en eller ett par sidor.

Adwords förändrar upplägget på de marknader där de finns (där det är helt lagligt med spel och statligt reglerat) men är på många sätt också en fördel även om det tär på CTM:s marginal. Det man förlorar i marginal vinner man på att man genom att köpa sökord hamnar högt i rankingen och blir den sida som folk klickar på och sedan går vidare till CTM:s kunder.

| Typisk affiliatesannons |

Det är bara att titta på Storbritannien som är en väl reglerad marknad som CTM idag lyfter fram som sin viktigaste, framförallt genom sitt Right Casino så uppenbarligen kan man leva och frodas både på icke reglerade och reglerade marknader. Extra intressant blir förstås detta av att man nu köpt in sig big time i USA och hoppas på reglering i bl.a. Pennsylvania.

Den sista risk jag nämnde ovan är den minst relevanta som jag ser det. Som vi alla vet så vill folk jämföra erbjudanden, det är ju det nätet till stor del handlar om. Ett spelbolag kan inte med trovärdighet skapa jämförande sidor. CTM:s sajter och andra som Pricerunner gör allt för att framhäva att de är oberoende av sina annonsörer och därmed på kundens sida. Det vore som om Hilton skulle lansera en sida där man jämför hotellpriser om spelbolag skulle försöka göra CTM:s och dess konkurrenters jobb.

Det är också viktigt att förstå att spelbolag är mycket beroende av affiliates eftersom de genererar så mycket trafik åt dem och har egna avdelningar som arbetar med dem. Vissa spelbolag försökt stänga ute affiliates som CTM och göra jobbet själva vilket har misslyckats totalt. Att man använder dessa företag är ju inte konstigare än att t.ex. tidningar har partners som säljer annonser och prenumerationer åt dem- dessa är proffs på att sälja, tidningar är proffs på det de gör.

Sammanfattning

Riskerna finns i Catenas affärsmodell men dessa måste bedömas sansat och inte minst sättas i proportion till möjligheterna, dvs tillväxten, lönsamheten och utsikter. Ingen tror ju att denna extrema tillväxt kan fortsätta i evighet men man ska heller inte tro att ett välfinansierat, ledande företag i en bransch är lika riskfyllt som en liten spelare med några glada gossar i Hökarängen.

H&M som jag ständigt klankar ned på är t.ex. enormt mycket mindre riskfyllt som placering jämfört med en liten uppstickare som funnits i ett år och säljer till en nisch av marknaden. CTM är förstås inget H&M men det kommer, om utvecklingen fortsätter, säkert att bli ett stort Midcap-bolag med tiden, betydligt större än idag och även om vi inte ska förblindas av möjligheterna så ska vi inte heller skrämmas av riskerna.

onsdag 25 januari 2017

H&M- Sveriges största value trap?

Den som köpte H&M på toppen för två år sedan har idag bara 65 % kvar av sina pengar. Detta beror inte på något missförstånd på marknaden pga negativa skriverier, utan på verkligheten. En verklighet som borde ha sänkt aktien än mer vore det inte för att marknaden, inte minst när det gäller en gammal nationalklenod, är sen att agera när det börjar gå dåligt. Det känns också som om ingen riktigt vill skriva ner H&M i Sverige.

Man får inte låta sig luras att tro att en fallande aktiekurs tyder på "rea på aktien". Det beror oftast på att företaget har problem och i H&M:s fall väljer man istället för att lösa problemen att måla över rötan med expansion. Med andra ord mer av det gamla, det jättelika butiksnätet, som idag är ett problem. Lite som att kurera bakfylla med Bloody Mary.

|

| Lösning modell H&M |

I tysk press finns ingen sådan återhållsamhet märkte jag igår efter att ha läst en twittrad länk och jag började kolla runt vad som skrivits i Tyskland om H&M (se t.ex. här). Det är uppenbart att företaget har mycket stora problem på sin största marknad och är lika uppenbart oförmöget att hantera det. Insiders i det tyska dotterbolaget har läckt information till pressen som förstås inte tvekar att berätta. Allt stämmer in i min egen analys från förra året (1, 2, 3) och det framkommer en hel del elände som jag inte kände till. Troligen känner inte så många i Sverige till det, kanske pga språkförbistringen.

Sandwishproblemet

På den tyska marknaden, vilket förstås inte är något unikt för Tyskland, är H&M trängt mellan de många billigare märkena (i Tyskland Primark, TK Maxx, New Yorker, Aldi osv) och de mer prestigefulla märkeskläderna (Nike och c:o). Detta är tvärtom vad jag vill ha för företag- man ska ligga på toppen av pyramiden och ha ett märke som eftertraktas och ger goda marginaler (Apple och LVMH är förstås exempel men även Starbucks). H&M kläms ihop genom att man varken kan höja sina priser och förbättra maringalen eller sänka dem och ta igen på mängden. Effekten har varit förödande- bruttomarginalen har under tiotalet fallit från 63 % till nu senast 55 %,

Hastighetsproblemet

H&M:s styrka var tidigare att man tillverkade stora kollektioner i låglöneland, tog dessa till i-länder och sålde dem i sitt enorma butiksnät där alla gick och handlade. Detta fungerar inte alls lika bra idag. De långa ledtiderna gör att man inte kan svara på förändringar i efterfrågan eller väder. Inditex kan på veckor ställa om sin egen produktion och få nya varor i butikerna, genom egen tillverkning i Europa (i Arteixo) och dess närhet (Tunisien och Marocko), medan H&M tar månader på sig för samma sak. Detta gör att man gång på gång blir sittande med stora lager som inte säljs. Alla vi som är medlemmar i H&M:s kundklubb har kunnat se hur mycket oftare man rear idag och hur mycket generösare erbjudandena har blivit.

Sommaren 2015 blev man sittande med ett jättelager sommarkläder. Enbart i Tyskland var man enligt källor tvungna att sänka priserna med (omräknat till kr) "hundratals miljoner" för att bli av med kläderna. Som ursäkt levererar man den vanliga- vädret, vilket är lite fascinerande när man säljer över hela världen och vädret förstås jämnar ut sig över planeten. I november 2015 hette det att det var för varmt i Europa och Nordamerika, i april 2016 var våren för kall och i september var det, surprise!, för varmt. Förutom vädret är förstås valutan en populär undanflykt.

I Tyskland har hälften av butikerna tvingats att dra ned på personalen och personalomsättningen öht är snabb. Samtidigt berättas om att en stor del av butikerna behöver rustas upp pga eftersatt underhåll.

Ledningsproblemet

Insiders vittnar i tysk press om en affärsledning i Sverige liknande ett gammalt ämbetsverk. Man arbetar ofta i koncernen hela sitt arbetsliv. Detta är tydligen det normala också i ledningen för de större H&M-länderna. Alla vi som varit i företag som premierar lång och trogen tjänst vet hur detta är. Man berättar för de nya hur det alltid har varit och de unga tvingas in i ett tänkande som var framgångsrikt förr i tiden. Lite som man brukar säga att en armé i regel står beredd att utkämpa det förra kriget.

Föga förvånande då att man missade tåget med onlineförsäljning och när man väl inför det är den långt sämre än Zalando och andra hungriga nykomlingars (Zalando levererar gratis i Tyskland, H&M gör det inte...). Inditex (Zara, Massimo Dutti) har istället dragit ned på nyöppningarna för att kunna lägga mer krut online. Insiders berättar också om att familjen Persson tydligt satt ned foten och inte alls tänker stöpa om företaget, endast skapa några nya koncept- C.O.S., and other Stories och annat hittills mindre lyckat.

"KJP" känns nästan lite som Bagdad Bob när han i våras intervjuades i Wall Street Journal (paywall) och påstår att man idag är ikapp sina konkurrenter online (detta är företaget som först 2016 införde onlineförsäljning i JAPAN!) och i övrigt skyllde på väder och valuta för alla sina problem... Visst har han (väldigt bra) betalt för att säga sånt men allting tyder ju på att man verkligen tror på denna beskrivning och då är det förstås svårt att göra nåt år saken.

Modeproblemet

Hur ett förtag uppfattas är förstås lite godtyckligt, men det är uppenbart att H&M inte längre är hett. Deras kollektioner, även designersatsningarna, är inte vad de varit. I tysk press beskrivs hur helt onödiga kravallstaket ställs ut vid premiärerna i de europeiska storstäderna då rusningen idag uteblir. Istället lockar t.ex. Aldi tiotusentals till sina designsläpp.

När jag besökt Zara har jag alltid slagits av skillnaden i kvalitet och känsla i kläderna. Jag köpte t.ex. väldigt fina dufflar till barnen för 600 kr st. av en kvalitet och utseende man aldrig hade kunnat hitta på H&M. Man ser också att det är andra personer, t.ex. unga kvinnor med mycket dyra väskor, som går omkring på Zara mot på H&M.

I Kina växer H&M idag men inte särskilt snabbt, runt 50 av 450 nya butiker per år trots att man ännu är väldigt liten där sett till marknaden. Konsumenterna har som bekant fått dra ned på sin konsumtion över lag och de går enligt uppgift numera istället till hippa asiatiska kedjor och deras förälskelse i H&M för några år sedan är inte alls lika stark.

|

| Irländska Primark öppnar i Seiersberg i Österrike |

Slutsats

Det är inte lätt att hitta ljuspunkter i dagens H&M. Det drivs som ett familjeföretag trots att det är Sveriges största (eller snarare näst största idag efter Nordea) börsbolag. Om familjen Persson vill fortsätta driva det helt efter eget huvud så vore det rimliga att man köpte ut företaget som Michael Dell gjorde med sitt. Med 40 % av aktierna (70 % av rösterna...) idag och uppbackning av någon finansiell jätte vore det knappast omöjligt.

Det lär dock inte ske och H&M kommer förstås att finnas kvar som ett ledande klädföretag under överskådlig tid. Dock tror jag snarast att det kommer att vara känt som en god utdelare sett till en sjunkande aktiekurs än för någon tillväxt. De som tror att detta är det långsiktiga caset eller vill lägga barnens sparkapital i det bör tänka en extra gång. Ingenting är säkert på aktiemarknaden, men allting tyder på att H&M är i mycket dåligt skick jämfört med konkurrensen och jag skulle inte ta i aktien med en tång på dessa nivåer.

Det är hög tid för oss svenska investerare att göra upp med den förhärskande föreställningen att ingen ångrar att han köpte H&M. Ganska många gör nog det idag.

tisdag 24 januari 2017

Netflix globala ambitioner

Framtiden för Netflix är deras globala expansion som går hand i hand med deras enorma satsning på egenproducerat material (1000 timmar material 2017 mot 600 timmar 2016). Efter att ha penetrerat den amerikanska marknaden och skapat lösningar för alla väsentliga plattformar började man för några år sedan denna utrullning lustigt nog med Skandinavien och UK. Det verkar inte finnas några säkra data för hur många svenskar som prenumererar men vem som helst kan ju se att antalet är väldigt stort.

Som en läsare har berättat för mig är Netflix mjukvaruarkitektur ledande i världen och deras interna talanger i en klass för sig. Detta gör att man har en robust plattform att föra ut i sina nu ung. 200 länder och territorier, dvs hela världen. Vid en jämförelse är konkurrenten HBO i denna fråga långt efter då de t.ex. byggt HBO Nordic på en plattform man inte lyckats skala och HBO Now har byggts av extern leverantör. Detta kommer troligen att bli en avgörande skillnad nu när dessa drakar försöker göra om vad man lyckats med i USA och några andra rika länder.

Den stora frågan blir alltså hur många nya prenumeranter man lyckas locka till sig när man går in i nya länder. Jag skulle säga att vi börjar få svar på den frågan. Förra året var den största utrullningen någonsin med över 130 nya länder. Överraskningarna i Q3 och nu senast Q4 visar tydligt hur bra det går.

I tredje kvartalet ökade man antalet internationella prenumeranter med 3,2 miljoner mot två miljoner väntade av analytikerna, senaste kvartalet ökade man antalet med 5,1 miljoner mot väntade 3,75. Även Netflix egna prognoser har överträffats rejält- man guidade totalt 5,5 miljoner nya prenumeranter inkl. USA och levererade 7,05. Trenden är ganska tydlig:

Det påminner ganska mycket om Starbucks- man fortsätter trots stor marknadeprenumeration (50 miljoner hushåll) att växa även i USA samtidigt som man alltmer finner fotfäste internationellt.

En viktig skillnad att tänka på här är dock att Netflix och streamad internetbaserad TV ännu ligger i sin linda internationellt. Apple, Starbucks, H&M osv har ju redan gjort den resa som Netflix och deras konkurrenter ger sig ut på idag. Netflix har dessutom ett övertag mot den andra konkurrenten, Amazon Prime, i och med att de först nu, ett år senare, gör sin stora internationella lansering. Dessutom finns ju Netflix förinstallerat i väldigt många produkter på marknaden sedan många år vilket kommer att hjälpa dem.

Jag tror helt och fullt på att Netflix liksom en gång i tiden Starbucks m.fl. kommer att kunna se fram emot många år av fantastisk internationell tillväxt. De är precis som Starbucks m.fl. ett utmärkt skött företag och det är precis denna typ av bolag som lyckas. De vågar göra storsatsningar när det behövs, de gör dem före konkurrensen och de gör dem uppenbart bättre än dem. Bara att sitta still i båten för oss aktieägare.

fredag 20 januari 2017

Nytt tillväxtcase: Catena Media

Jag jobbade 18 år inom inköp i vitt skilda företag och länder så jag har förstås träffat en massa VD:ar och säljare på alla nivåer genom åren. Det har gjort att jag tycker mig ha gott öra för när någon sitter och överdriver, vilket ju är det vanliga, och när någon verkligen ger en mycket positiv men också sann bild av sin verksamhet. I förgår fick jag det sistnämnda intrycket när jag lyssnade på Catena Medias VD Robert Andersson som intervjuades i Börspodden.

Naturligtvis går det inte att grunda ett köp, särskilt inte på nu 5 % av portföljen, enbart på en intervju utan jag har många fler skäl. Det viktigaste är att jag tycker om bolag som servar tillväxtbranscher och därmed får en neutral ställning som inte påverkas av precis vilka av aktörerna som blir succéer och vilka som går under.

Man brukar ju säga att de som tjänade mest pengar i Klondike var de som sålde utrustning till alla som sökte sig dit för att leta guld. Catena Media är, precis som mitt dessvärre misslyckade köp av Boss Media 2005, just ett sådant bolag och av allt att döma är de mycket väl etablerade i sin marknadsnisch- att styra trafik till spelsajter och skära emellan när dessa spelare genererar intäkter för kunderna.

Om det stämmer att man har en så stark position, vilket jag har förstått från flera håll att det gör, och man kan fortsätta att växa både organiskt och genom (uppenbarligen billiga) förvärv i denna enorma takt utan att de får växtvärk så finns det såklart en lika enorm uppsida i Catena. Skalbarheten är förstås gigantisk i sådan här verksamhet och man har ju nyligen förvärvsvägen gått in på den stora amerikanska marknaden där man tror att utvecklingen mot alltmer tillåtet spelande i delstaterna fortsätter. Som nu en av de största aktörerna på den amerikanska marknaden blir förstås möjligheterna mycket goda om detta infrias.

Det finns ingen anledning att gå igenom bolaget i detalj här utan de som inte har hört intervjun rekommenderar jag att göra det. Det är förstås svårt för alla oss som inte är i branschen eller redan har god insyn i den att skapa en rättvis bild av denna lite speciella verksamhet så jag väljer att gå mer på känsla här precis som jag brukar- deras tillväxt idag är mycket stark, de verkar göra fina förvärv även om takten verkar vara förblindande, VD ger ett mycket trovärdigt intryck, branschen är fortsatt växande, deras marginaler är mycket fina och troligen stigande och detta kan mycket väl bli lika lyckat som när svenska spelbolag i mycket snabb takt köpte upp massor av mindre konkurrenter och sedan skördade skalfördelarna grandiost.

Eftersom jag alltså ser en betydligt mycket större uppsida i detta case än nedsida så går jag in och kan mycket väl öka ytterligare efter mina köp igår och idag. Jag är som jag skrivit tidigare alltmer intresserad av tillväxtcase och detta blir, liksom Netflix och Kopparbergs (idag ett av mina största innehav) ytterligare ett exempel på denna nyorientering.

Naturligtvis finns det risker här som i alla snabbväxande och tekniktunga verksamheter men mitt intryck är att många överskattar risken på uppsidans bekostnad. Det är som sagt enormt lönsamt om ens verksamhet inte drar upp kostnaderna såfort intäkterna ökar. Det är svårt att tro att deras kunder skulle börja köra Catenas tjänster i egen regi när de bara betalar Catena när de verkligen drar in betalande kunder till dem. Kasinona har ju också en enormt skalbar verksamhet och deras marginalkostnad på en ny intäktskrona är förstås mycket låg varför de kan dela med sig generöst av denna när någon genererar kunder åt dem.

Swedbanks mycket positiva analys häromdagen tycker jag ger en rimlig uppskattning av läget och kan inte se någonting som hindrar att Catena uppfyller sina mycket starka intäktsprognoser för detta år och nästa och att vinsten och aktien åker med i minst samma hastighet. Om så sker kommer jag att öka rejält.

Håller du med eller har annan uppfattning så kommentera mycket gärna.

torsdag 19 januari 2017

Netflix väg mot monopol?

Företagande handlar rätt lite om att på en fin, konkurrensutsatt marknad slåss om marknadsandelar på ett sätt som gagnar konsumenten. Målet för ett företag är att slå ut sina konkurrenter och lägga sig som en våt filt över marknaden, utan att reta upp konkurrensmyndigheterna alltför mycket.

Man har då makt över priset ut till kund och från sina underleverantörer. Mellanskillnaden blir vinsten och den tenderar att bli väldigt stor, se bara på Apple och Disney samt till viss del min tredje amerikanska "monopolist" Starbucks.

Som jag skrev nyligen tenderar vi värdeinvesterare att rynka mer än lite på näsan år snabbväxare som Netflix för att de har så "groteskt PE" och "tillväxten kommer att mattas". Detta stämmer i många fall, men som jag skrev då måste vi se skillnad på rena förhoppningsbolag som typisk biotech samt företag på en extremt konkurrensutsatt marknad som Fingerprint å ena sidan och företag som växer mycket lönsamt eller helt enkelt låter överskottet gå till uppenbart framgångsrik expansion å den andra.

Extremt intressant blir det förstås när ett företag, som Netflix just nu, ökar vinsten klart snabbare än tillväxten trots otroligt aggressiv expansion- man ökade med absurda 130 länder förra året.

Jag lovade mig själv efter Netflix fantastiska Q3:a att hålla koll på aktien som då stigit med över 20 %, men glömde förstås bort det eftersom jag är så okoncentrerad när det gäller nya aktier och missade nedgången med 10 % till 113 i november... :-( Långt mer absurt är det att vår familj nu haft Netflix i fyra år och jag inte redan då tog mig en titt på företaget. Fast jag hade garanterat inte köpt om jag hade tittat eftersom de hade så högt PE...

Igår levererade man återigen en tillväxt långt över sin prognos, både i USA (49 av 94 miljoner prenumeranter) och i världen och i efterhandeln gick aktien som mest upp 9 %. Utrullningen över välden går uppenbarligen utmärkt och deras jättelika budget för egenproducerat levererar strålande. Något man själv enkelt kan se efter superkvalitetssatsningar som House of Cards och nu senast The Crown för att bara nämna några. Man lyckas även med icke-engelskspråkiga produktioner som den dystopiska 3 % från jättelandet Brasilien och spansk- och franskspråkiga filmer.

Även om PE är astronomiskt så är över 50 % vinstökning det också och två saker talar som jag ser det i närtid för Netflix- expansionen och det egenproducerade materialet. Netflix har ett innehåll som fungerar över stora delar av världen och det enda sättet att få tillgång till deras egen produktion är förstås att bli prenumerant. Detta är med typ 100 kr i månaden dessutom billigt, och fungerar uppenbarligen inte bara i rika länder som Sverige. Till detta kommer att marknaden alltid värderar upp prenumerationsintäkter eftersom de är säkrare än de som kommer av att en kund måste gå till en affär (online eller fysisk) och handla.

På sikt är förstås den stora potentialen att man blir mer eller mindre monopolist inom internet-TV och får verklig "pricing power". I så fall kommer dagens aktiekurs att kännas som den tid då man borde ha satsat allt och lite till på denna aktie.

Jag kommer att köpa lite Netflix nu och hoppas på att kunna öka vid nedgångar, men ser det inte idag som ett framtida topp 3-innehav om inte fortsatt aktieuppgång skulle leda till att portföljvikten ökar dramatiskt. Detta förstås för att risken är klart större än i t.ex. Starbucks då Netflix verkar på en betydligt mer snabbrörlig, tekniktung marknad. En marknad som de dock hittills har manövrerat mästerligt med sin snabba övergång från DVD-distribution till streaming, vilken denna vecka firar sitt tioårsjubileum.

måndag 16 januari 2017

H&M saktar ned

How did you go bankrupt, Bill asked?

Two ways, Mike said. Gradually, then suddenly.

Earnest Hemingway, The Sun Also Rises (1926).

Läsare av den här bloggen genom åren vet hur mycket jag tyckte om H&M för några år sedan och det är och förblir ett fantastiskt företag på många sätt, men eftersom bolag värderas på framtiden och inte gamla meriter så har aktieägarna idag ett problem- H&M säljer för lite och jag är glad att jag först minskade för ett par år sedan och i våras lämnade aktien helt.

H&M:s månadsrapporter ska alltid tas med en nypa salt då vädret och mycket annat påverkar enstaka månader och jämförelsetalet ett år innan kan göra det svårt eller enkelt att visa fina siffror. Om vi ser på utvecklingen de senaste åren så växte H&M (rensat från valutaeffekter) med 14 % år 2014, 11 % år 2015 och 7 % 2016.

Om man tittar lite på månadsjämförelserna blir bilden än tydligare. År 2014 fanns det bara en månad med ensiffrig tillväxt, 2015 fanns det två månader och senaste året fanns det åtta (de fyra övriga var 10 %, helt borta är de 15-20 %-månader som förekom tidigare).

Detta är förstås usla tillväxttal när man ökar antalet butiker med över över 10 % per år (10,6 % senaste 12 mån.) och dagens rapporterade 6 % (december-december) är helt i linje med utvecklingen på senare tid.

Jag har redogjort tidigare (1, 2, 3) för vad jag tror är H&M:s problem (i korthet att man inte längre har sin komparativa fördel med enorm butiksnärvaro i en värld som alltmer handlar online) och jag tycker siffrorna bekräftar detta.

Vi som har hoppat av tåget löper den uppenbara risken att H&M plötsligt börjar leverera ett par kvartalsrapporter med bättre siffror och kommunicerar att nu minsann ser det bättre ut. H&M har fortfarande fint anseende på marknaden och skulle snabbt värderas upp motsvarande flera årsvinster på sådana nyheter. Jag blir dock alltmer skeptisk till att någon riktig vändning kommer och försäljningen börjar växa som förr om åren.

Om H&M fortsätter på denna bana och trots dyr butiksexpansion inte alls kan hålla försäljningsökningen på mer än några få procent eller t.o.m. börjar redovisa försäljningstapp så kommer marknaden att tappa tålamodet och börja vädera H&M i linje med andra mogna och inte alltför spännande storbolag med PE runt 15 istället för 22-25 som hittills varit fallet. För företag är det inte vackrast när det skymmer.

fredag 13 januari 2017

Att leva på kapital i Sverige

Det talas mycket i våra kretsar idag om hur man kan uppnå "ekonomisk frihet" dvs på ena eller andra sätter leva på sitt kapital istället för att lönearbeta. Jag skulle vilja ifrågasätta alla dessa uträkningar som högst osäkra sånär på den idiotsäkra, dvs ett jättekapital som man helt enkelt lever av, allt annat är bara sannolikhetsbedömningar av olika slag. Ingen kan vara säker på att ett visst kapital försörjer dem till pensionen (eller livet ut eftersom pensionen lär bli mycket låg om man inte har lönarbetat så mycket).

Precis som med andra investeringar är investeringen i ett friare liv alltså bara en sannolikhetsuppskattning om att något ska gå vägen. I ett inlägg i somras behandlade jag de sociala aspekterna av det bland vissa så hyllade snållivet och de praktiska konsekvenserna av icke-lönearbete, här kommer jag enbart att se på de ekonomiska realiteterna. Slutsatsen är dock densamma.

Säkra utdelningar (statspapper)

Visst finns det en logik i att räkna ut hur mycket man behöver för att kunna köpa säkra placeringar, t.ex. svenska statspapper, och sedan sitta och håva in räntan. Denna inkomst är säker så länge obligationerna löper men om man vill vara petig så vet man ju inte alls vilken ränta man får för nästa obligation man måste köpa (det finns ju inga superlånga längre).

Problemet med denna variant är vidare att vid nuvarande statslåneräntor (typ 0,5 %) måste man ha ett jättekapital om i varje fall 50 miljoner och då skulle man ju kunna leva betydligt bättre bara genom att sätta in det på olika banker med insättningsgaranti och göra raka månatliga överföringar till sitt "lönekonto".

Direktavkastningsmetoden

De flesta uträkningar utgår förstås istället från utdelningsinkomsterna som kommer av att köpa säkra utdelningsaktier och sedan håva in en stigande utdelning varje år. Detta anses nog allmänt som den fina, seriösa metoden- man "rör inte kapitalet".

Problemet med detta är dessvärre uppenbart- blir det lågkonjunktur så ska du ha väldig tur om inte något, för att inte säga de flesta, av dina företag sänker utdelningen. Vidare kan du förstås ha trott att en viss aktie är bombsäker då den för alltid höjt utdelningen varför du har satsat en stor del av kapitalet i just denna aktie. Många har nog trott att H&M skulle vara en sådan aktie och även om sänkningen har varit mycket liten så kan den förstås sänkas rejält om företaget inte får ordning på både kostnader och tillväxten, vilket jag betvivlar.

Fyraprocentaren

Utöver dessa metoder nämner många, inte minst Mr Money Mustache, den verkliga kultfiguren i dessa kretsar, att man ska kunna gå i pension när man man leva på 4 % av sitt kapital. Tanken är förstås att man utgår från att börsen över tid avkastar några procent netto för inflationen

Förutom invändningen att denna uträkning kommer från USA med helt andra offentliga garantier vad gäller sjukvård, högre utbildning osv samt att de har mycket högre avkastningsskatt än en svensk ISK så är förstås den huvudsakliga invändningen att den bygger på indexinvestering, vilket låser en investeringsmässigt, samt att vi förstås inte kan veta hur börsen kommer att gå i framtiden.

Sammanfattning

Alla dessa metoder bygger alltså på antaganden om framtiden. Detta gör att ingen är säker, eller ens nästan säker. Vi kan vara i princip helt säkra på att börsen kommer att stiga över tid, men inte med hur mycket och absolut inte att de aktier som just jag har valt kommer att bli bra. Rör det sig om några få år innan pensionen så funkar förstås alla dessa metoder med 99 % sannolikhet men talar vi om en yngre person som vill leva för gott på sitt kapital blir det svårare för alla som inte har tiotals miljoner och det är förstås väldigt få som har i Sverige och de som har det tenderar att vara över 60.

Jag kan bara komma fram till samma slutsats som jag gjorde i somras: bäst förutsättningar om man inte har 50 miljoner eller liknande enorm förmögenhet har man om man vet att man är en skicklig investerare. En som förstås inte alltid slår index, men i regel gör det och aldrig går på någon jättemina. Man klarar då sitt eget negativa kassaflöde på den del av portföljen man inte har investerad (i alla fall några hundra tusen kronor som regel i buffert). Denna ger förutom stressfrihet för löpande utgifter också handlingsmöjligheter vid nedgång och en kudde oavsett börsens rörelser år från år.

Är man tillräckligt duktig på att investera så kommer ens kapital att växa stadigt över tiden och man kommer inte att ha några fatala felsteg. Man blir förhoppningsvis och troligen bättre som investerare med betydligt mer tid att lägga på sina existerande och potentiella investeringsobjekt. Problemet med att ha pengar för löpande utgifter löses med bufferten och man kan fortsätta att passa på när det ges små och stora tillfällen. Med lite tur kommer det dessutom till sist en jättechans som man upptäcker just tack vare att man kan ägna sig åt kapitalplaceringar på heltid.

Men, och det är mycket viktigt, denna metod är förstås inte heller säker, jag gör bara bedömningen att den är sannolikt den bästa för dem som är goda investerare och är man inte det så ska man nog inte hoppas på någon längre "early retirement" överhuvudtaget om man inte är väldigt rik.

tisdag 10 januari 2017

Apple allt mer premium

Igår firades tioårsdagen av lanseringen av iPhone 2007 vilket ger anledning att titta på hur denna historiens mest framgångsrika produkt mår idag. Dessutom är det idag tre veckor kvar till kvartalsrapporten så det är hög tid att fundera på vad en kan innehålla, precis som min kollega Gottodix gjorde härom dagen.

När iPhone lanserades sågs den mest som en leksak, då stora Ericsson avfärdade den internt som skräp då den inte höll sig till de tekniska standarder (du vet, WAP och annat livsviktigt...) man tog för givna och Nokias VD sa att det var en nichprodukt.

Efter några år var det rätt få som skrattade längre men i takt med att iPhone tog över den övre delen av marknaden spreds uppfattningen att Apple omöjligen skulle kunna hålla kvar sin dominans. "Alla" som dominerar ett tag faller med tiden offer för ökad konkurrens hette det. Problemet är bara att detta inte stämmer. De flesta branscher fungerar så, men absolut inte alla, se bara på hur samma prestigemärken dominerar olika branscher under mycket lång tid.

Den som vill studera detta bör läsa Brian Arthurs "Increasing Returns and the New World of Business" som skrevs för 20 år sedan. Den gör upp med myten om att konkurrensen alltid leder till "diminishing returns" och visar hur de som har ett stort försprång tenderar att öka sitt försprång- det blir lite som ett självspelande piano. Man tjänar massor av pengar medan konkurrenterna har det svårt och använder sedan pengarna till att förbättra produkten och kringtjänsterna precis som Apple har gjort med iPhone.

Framförallt tack vare iPhone har Apples Services-segment ökat drastiskt och är nu större än både iPad och Mac. (För en längre diskussion om Services lyssna gärna på intervjun med mig de sista 15 minuterna i Börspodden avsnitt 167 från i höstas.) Services tuffar fortsatt på och förra veckan tillkännagav Apple att man ökat försäljningen i App Store med ofattbara 40 % under 2016. Tillväxten accelererar alltså och detta kommer att ge skjuts för både intäkter och bruttomarginalen i julkvartalets rapport.

Som alltid är det mycket svårt att förutsäga Apple kvartalsvis, iPhone tappade i försäljning under 2016 men det var mycekt pga att man hade ett mellanår (6S) och att man vuxit enormt året innan då man för första gången lanserade stora modeller. Vi vet att iPhone 7 har sålt bra och man har helt klart sålt mer av iPhone 7 Plus som man dessutom höjde priset på från föregående modell. Den trend som jag ser starkast just nu hos Apple är att man mycket medvetet satsar på att pressa kunderna mot sina absoluta premiumprodukter.

Bevisen för dessa är t.ex. att man lade till det andra objektivet endast i iPhone 7 Plus, vilket som sagt ledde till ökat intresse för denna modell. iPhone SE blev ingen snålprodukt när den lanserades i våras utan hade alla nya specifikationer och sålde uppenbarligen mycket bra.

Vidare är den enda Mac som man uppdaterat på rätt länge deras svindyra MacBook Pro som fick en ny, spännande digital strip ovan tangenterna. En MacBook Pro kostar som jämförelse ung. dubbelt så mycket som en MacBook och mer än tre gånger som en MacBook Air.

Inom iPad är det enda som hänt på två år att man skapat nya (fantastiskt bra) iPad Pro 12,7 tum och en ny Pro-modell av 9,7-ipaden. iPad Mini är helt bortglömd. Kanske går den snart samma öde till mötes som billiga iPhone 5C som fick dö i tysthet för drygt ett år sedan.

Till detta kommer att man i höstas lanserade de uppenbarligen mycket bra AirPod-hörlurarna som förutom att kosta väldigt mycket troligen är en mycket betydelsefull produkt i och med att trenden så tydligt är att vi går mot alltmer röststyrning.

Apple lyssnar alltså inte alls på dem som tycker att de ska gå ned i pris för att öka sin försäljning utan går helt andra vägen. De lärde sig säkert ett och annat på att lansera iPhone 5C som få köpte istället för premiummodellen 5S och gör inte om samma misstag igen. Apple struntar i om man lämnar smulorna på bordet och gör alltså allting för att vi ska köpa deras bästa produkter.

Vi kan alltså med hög sannolikhet se fram emot fortsatt starka marginaler, förhoppningsvis uthålligt över 40 %.

fredag 6 januari 2017

Intervjuad

Allas vår investerarfilosof och inte minst författaren Cristofer Andersson, mer känd som Sofokles (@don_crisse) intervjuade mig i veckan. Det blev ett samtal om många intressanta ämnen.

Här finns hela intervjun.

torsdag 5 januari 2017

Den nya överklassen

När jag stod och grillade, drack öl och samtidigt twittrade med diverse börsnördar förrförra sommaren blev något plötsligt uppenbart för mig- detta är framtidens rika svenskar. Lagändringarna de senaste 15 åren tillsammans med den allt lägre räntan gör att det är bland dem som investerar tålmodigt i princip utan att betala skatt och dessutom äger sitt boende som alltfler i framtidens överklass kommer att hämtas.

Förändringarna har skett stegvis men resultatet har blivit en enorm förändring av möjligheterna att bli rik på annat än eget företagande, spelvinst eller hög lön, dvs de klassiska metoderna i Sverige. Detta är på väg att i grunden förändra vårt land.

När jag växte upp på 70- och början av 80-talet var det fult att vara rik och få var rika i Sverige. De var så få att man kände till dem och deras familjer. Det var uttalad politik att kapa rejält i topparna, oavsett om det gällde inkomster över genomsnittet, arv och gåvor, förmögenheter eller kapitalinkomster. Det kan låta exotiskt idag men synen på företagare var väldigt kritisk och myndigheterna mer eller mindre utgick från att de fuskade med skatten (vilket förstås många också gjorde när skatten kunde vara över 80 %).

Synen på företagande och rikedom började förändras i mitten av 80-talet, men fortfarande 1993 när Kjell-Olof Feldt kom och gästföreläste på ekonomlinjen på Uppsala Universitet minns jag att han sa "...nu finns det ju tack och lov inte så många rika människor i Sverige."

Sen var dock bollen satt i rullning, politiker började tala om företagare som hjältar och att eget sparande var någonting som borde uppmuntras. Lagarna började förändras- först att vi fick 30 % schablonbeskattning (istället för beskattning ovanpå inkomsten) för kapitalinkomster, vilket var en sensation på den tiden. Sedan avskaffades arvs- och gåvoskatten rakt av, vilket är ganska otroligt om man ser sig om i världen.

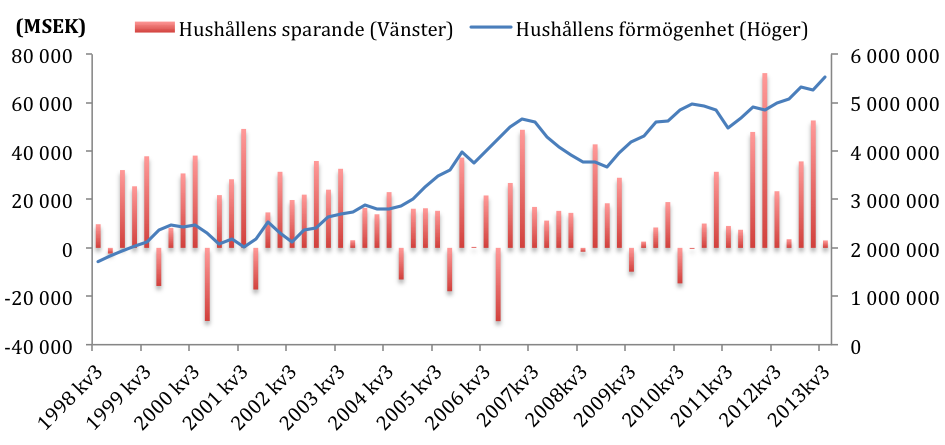

|

| Aktuella siffror svåra att få tag på då förmögenhetsregistret avskaffades med skatten. |

Lägg sedan till en allt lägre ränta, vilket gynnat låntagare och sänkt skatten på aktiedepåerna samt kraftigt hjälpt till att höja priset och värdet på bostäder (ju lägre ränta desto mer är alla tillgångar värda) över hela landet och vi har fått en enorm förmögenhetstillväxt bland oss som dragit nytta av detta.

Man skämtar ofta och inte utan anledning om att när "alla" pratar aktier så är det en varningssignal, men man ska inte glömma att främsta anledningen till att så många har sökt sig till aktiemarknaden är att det är så enormt lönsamt över tiden, framförallt när man inte längre behöver betala först 30 % på alla vinster och därefter skatt på förmögenheten om man lyckas bygga upp en trots skatten. Naturligtivs har det även hjälpt att det är billigt att låna på depån och få extra snurr på utvecklingen samt att många har gjort vinster vid bostadsförsäljningar och velat investera detta kapital.

Det ska bli intressant att följa denna utveckling och hur vårt land förändras när massor av bokstavligen helt vanliga privatpersoner bygger upp förmögenheter. Dessutom blir det för varje år alltmer politiskt omöjligt att vrida klockan tillbaka eftersom alltfler av väljarna tjänar på denna utveckling. What's not to like?

Antalet besökare

Kul att se besöksstatistiken på bloggen de senaste månaderna. Tidigare brukade jag räkna med 1000-2500 läsare av inlägg, nu ligger de mellan 2000 och 5000 och antalet besök per månad (se vänstermarginalen) har långt mer än fördubblats mot för ett halvår sedan. Väldigt roligt att så många vill läsa och kommentera!