▼

onsdag 30 januari 2013

Swedbank gör det igen

Swedbanks rapport för 2012 var förstås en alltigenom glädjande läsning för alla oss som alltsedan företagets kris våren 2009 (ahhh... minnen...) har handlat i nedgångar men i övrigt suttit still i båten. Absolut allt var oerhört bra och vi kan med all sannolikhet se fram emot höjd aktiekurs även efter dagens tioprocentiga uppräkning.

Med dryga 12 kr i vinst och en kurs just nu på 148 ligger PE på 12 på fjolårsvinsten, vilket knappast är högt i förhållande till andra stabila intjäningsmaskiner. Mer viktigt ur ett aktieägarperspektiv och möjligheterna till fortsatt uppgång är utan tvekan direktavkastningen som nu trots dagens tjurrusning har stigit till nästan 7 % efter meddelandet att utdelningen höjs från 5,30 till 9,90 kr (från 50 % av vinsten till 75 %).

Ett stabilt företag med mycket god och säker intjäningsförmåga har INTE sju procents direktavkastning! Det är sånt som marknaden korrigerar ganska snabbt. Höga avkastningstal är för företag med osäker framtida intjäning/utdelning, inte för vinstmaskiner.

Väldigt troligt känns det alltså idag att vi kommer att få se en rejäl uppvärdering av Swedbank under det kommande året. Det är inget som går att veta säkert och allt möjligt kan hända, men Swedbanks direktavkastning borde långsiktigt ligga runt 4 %, dvs ung. där den brukar ligga. Detta skulle innebära en kurs på 250 kr. Dit tar det kanske ett tag att nå med tanke på att det med dagens vinst, men inte med framtidens, innebär ett PE-tal på 20, långt över det vanliga för banker, men det är i alla fall en indikation om vilken riktning kursen troligen kommer att ta.

Jag vågar t.o.m. säga att Swedbank av ovanstående skäl är köpvärd idag och jag har lagt ned alla idéer om att långsiktigt minska mitt innehav en del. Även om jag nu har en väldigt (!) stor post i Swedbank finns det ingen anledning att tro att detta är en riskabel investering.

Här finns vad jag har skrivit om Swedbank de senaste fyra åren.

tisdag 29 januari 2013

Starbucks forever

Starbucks rapporterade ett bra resultat för julkvartalet, men mycket mer viktigt var alla rapporter från bolaget (lyssna på analytikerkonferensen här) om hur bra deras typ dussinet stora initiativ går just nu. Här är mina tio viktigaste skäl att tro på Starbucks framtid (utan rangordning):

- Lönsam expansion i Kina i många år framöver: Starbucks är liksom Apple ännu bara på väg in i världens mest folkrika land. Existerande caféer växte med imponerande 11 % i Kina i kvartalet mot 7 % i USA och man planerar att dubbla antalet caféer inom två år till 1500. Även detta är bara en tiondel av vad man idag har i USA så tillväxten kommer att pågå i många år till.

- Lojalitetsprogrammet Starbucks Card ökar snabbt sitt användarantal i de länder det finns, inte minst i Kina där penetrationen är högre än i USA och är en osannolik framgångssaga. Enligt bolaget fick otroliga en av tio vuxna amerikaner ett förbetalt kort i julklapp. Kortet införs nu i alltfler länder och driver på försäljningen överallt.

- Indien. Något av en dark horse eftersom man precis öppnat sina tre första caféer, men mottagandet är enligt alla uppgifter enormt positivt och man behöver inte ens vara läskunnig för att förstå potentialen i världens näst största land.

- Starbucks expansion i länder som Kina och Indien liksom Starbucks överhuvudtaget hjälps med all sannolikhet av företagets just avslutade köp av tesnobb-kedjan Teavana som driver egna caféer i USA och säljer highend-teer. Starbucks kommer att ta in dessa i sitt sortiment, liksom förstås föra ut massor av nya tecaféer över hela världen hjälpt av Starbucks enorma skalfördelar.

- Övriga nyligen införlivade bolag, framförallt La Boulange Bakery och Evolution Fresh (vatten), rullar liksom många andra kvalitetshöjande åtgärder som renoveringar av caféer och en allmänt ökad meny i länder utanför Nordamerika kommer att ha stor betydelse i många år framöver. I t.ex. Europa är caféerna genomgående av mycket högre klass än i USA idag, men menyerna betydligt mer begränsade. En utjämning av detta genom bättre kundupplevelse av lokalerna i USA och en rikare meny utanför Nordamerika kommer att driva på tillväxten på samtliga marknader.

- Storsatsningen på drive-in i USA, men säkert med tiden även "utomlands". 1500 nya drive-in kommer att startas i USA de närmaste åren eftersom dessa har visat sig ha enormt goda marginaler. En del av dem har en yta man kan sitta på men de flesta har helt enkelt bara en lucka som levererar ut kaffe.

- Det finns ingen naturlig gräns för kaffe- eller tekonsumtionen i världen. Vi dricker alltmer kaffe och kaffet sprids, mycket tack vare just Starbucks, till länder som Kina som tidigare har konsumerat väldigt lite. Samtidigt blir vi långsamt allt rikare i världen genom att världens medelklass växer stadigt och detta gör att allt fler vill ha bra kaffe- en lyx som väldigt många har råd med även under lågkonjunktur. Se bara på utvecklingen i Sverige sedan 90-talet med caféer överallt idag och fler blir det varje dag.

- Tillväxten i övriga världen. Starbucks har medvetet gått i in stora länder som Tyskland och Storbritannien och satsat på tillväxt i dessa före man gått in i nya, mindre länder. Av denna anledning har vi dessvärre inte haft någon Starbucks i Sverige förrän förra året (om man inte räknar Arlanda som kom 2011). Genom att starta samarbeten med regionala partners håller man på att öka antalet caféer i Sverige och många andra länder och denna tillväxt kommer att fortsätta i många år.

- Etikdebatten och miljöintresset kommer knappast att avta för många människor i gramtiden. Starbucks ligger väl framme i detta avseende då de har massor av initiativ och produkter i linje med detta. Man har vissa bråk med facken, men i stort sätt har man en mycket god image som ett ansvarstagande företag.

- Starbucks nya satsning på highend-podbryggare under namnet Verismo som startade i slutet av hösten i USA och på några marknader till kan bli en storsäljare med god marginal om Starbucks lyckas rida på vågen av "single serve-maskiner". Denna är idag full av konkurrenter, framförallt Nespresso, men Starbucks image kommer förstås att hjälpa enormt och "gungor och karuseller-modellen" är naturligtvis hemligheten med dessa maskiners lönsamhet. På Starbucks Gossip, en utmärkt sida för information om Starbucks, har en del anställda klagat på efterfrågan och kvaliteten på kaffet den gör, medan andra tester har varit mer positiva. Företaget säger (förstås) att det är succé från start. Detta är alltså helt nytt och lite av ett wild card, men det kan bli riktigt stort med tiden.

Det finns alltså mycket goda möjligheter till fortsatt stark utveckling för Starbucks, inte minst tack vare skalfördelarna i ett globalt jätteföretag som dessutom definitionsmässigt säljer mycket dyrare än man köper in samt, förstås, det oerhört starka varumärket. Det finns ingenting som jag ser det som långsiktigt hotar ett PE på eller över 30 och med en vinst som i år säkerligen kommer att börja närma sig tre dollar är förstås dagens pris på 55 dollar klart attraktivt för den långsiktige. Allt under 65 skulle jag säga är attraktivt.

måndag 28 januari 2013

Heaven is in the details

Vilka är de enkla måtten på hur Apple går? Svaret måste vara försäljningen av iPhone och iPad samt vinsten per aktie. Detta är vad analytikerna och marknaden kortsiktigt använder för att värdera Apple. Problemet är bara att detta inte säger särskilt mycket eftersom det är den långsiktiga lönsamheten man vill veta, inte trivia-liknande fakta om situationen just idag.

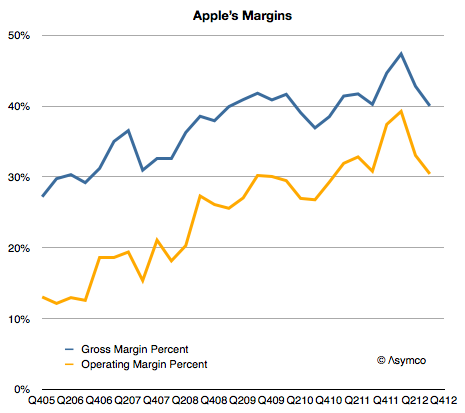

Ett bra exempel kunde vara att ta senaste kvartalets resultat och räkna om det med förra julkvartalets bruttomarginal. Senaste kvartalet genererade en vinst på 13,1 miljarder precis som förra året, men bruttomarginalen var bara 38,6 % mot 44,6 % förra året, vilket gjorde att bruttoresultatet, liksom nettoresultatet blev identiskt (ung. 21 mdr). Med 44,6 % marginal men årets omstättning på hela 54,5 miljarder blir bruttoresultatet däremot 24,3 miljarder och om man räknar, vilket man måste göra, med att alla andra kostnder förutom skatten (26 %) är oförändrade landar vi på ett nettoresultat på 15,5 miljarder, vilket ger en vinst per aktie på 16,3 dollar.

Någon kanske tycker att detta är en meningslös uträkning eftersom kostnaderna ju verkligen var så höga som Apple rapporterade, men då missar man poängen. Apples vinst var detta kvartal så låg som den var inte pga någon tappad försäljning eller svårighet att växa i största allmänhet som så många kommentatorer har gjort gällande, utan den var så låg framförallt för att Apple just nu håller på och investerar oerhört tungt i nya produkter och ny produktionskapacitet. Naturligtvis spelar en sänkt marginal på iPad också en roll då en del kunder väljre denna istället för den stora med bättre marginal, men det är dessa ofattbart stora investeringar som driver resultetet upp och ned till synes okontrollerat eftersom avskrivningarna, vilka påverkar kostnaden för sålda varor i resultatrapporten, slår igenom direkt och ojämnt beroende på investeringstakten. På årsbasis jämnas detta ut och vi ser hur investeringarna växer i en snabb men ganska jämn takt.

För ett år sedan (december- och marskvartalet) nådde marginalen en topp tack vare att iPhone 4S var nästan identisk med iPhone 4 och man därför kunde återanvända väldigt mycket till denna och investeringarna i ipad mini hade troligen inte kommit igång på allvar. Marginalen blev då 44,7 % följt av otroliga 47,7 % i marskvartalet.

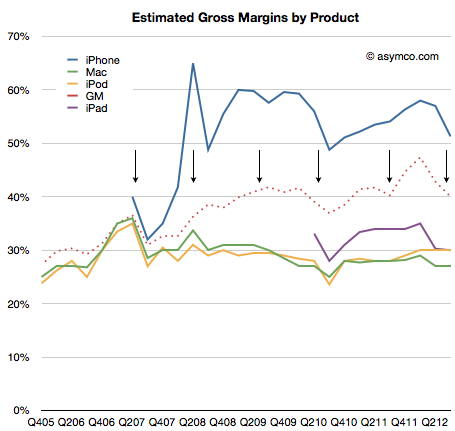

Sen var det slut på det roliga. Investeringarna i iPhone 5 och iPad mini tog fart (liksom möjligen även andra ännu okända produkter) och i junikvartalet hade marginalen sjunkit till 42,8 %, vilket som sagt följdes av 38,6 % nu i julkvartalet och man flaggar nu för ännu något lägre marginal i nästa kvartal. Som jag skreev i förra inlägget kan man se hur investeringarna i iPhone varje gång trycker ned maringalerna (idag påverkar förstås iPad och eventuellt också någon okänd framtida produkt att döma av storleken på investeringarna):

Summan av detta är dock inte att Apple kommer att fortsätta att ha sjunkande marginal som så många tror idag, utan att i takt med att man kommer upp till en högre försäljningsnivå tack vare dessa investeringar, oavsett det genereras av idag existernde produkter eller framtida så stiger marginalen igen. Kanske inte till 47 % men i alla fall säkert fem procent högre än idag. Detta kommer att ge massiva vinster för Apple och därmed dess ägare.

torsdag 24 januari 2013

Kommentarer till Apples rapport

Om Apples rapport där vinsten blev klart lägre än jag trott kan man dra följande slutsatser som jag ser det:

1. Apples försäljning är mycket, mycket stark. Per vecka (kom ihåg att förra årets julkvartal var 1/13 längre än i år) sålde man 42 % fler iPhone, 60 % fler ipad (trots minins produktion "seriously constrained") och försäljningen i Kina ökade med ofattbara 67 %. Tänk på att detta är siffror som jämförs med förra årets megakvartal. Hade man som förra året haft första introduktionen av iPhone (USA mfl., 5M+lite till) i julkvartalet istället för att ha Kina (2M+lite till) hade man kommit över de magiska 50 miljoner som alla väntade på.

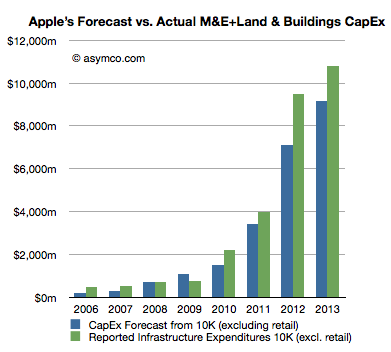

2. Att investera i ny produktionskapacitet vid denna enorma försäljning är oerhört dyrt, vilket har visat sig i Apples groteskt stora capex-utgifter sedan förra våren ungefär. Marginalen pressas därför just nu fruktansvärt mycket. Om den hade varit 45 % som förra året hade förstås vinsten blivit flera dollar högre. marginalpressen har varit återkommande vid nya introduktioner, men alltid återhämtat sig, pilarna i digrammet visar var Apple har kommit med en ny modell av iPhone, bruttomarginalen för alla produkter är den streckade linjen:

Det är en massa kostnader förknippade med framförallt förnyandet av iPhone, men även iPad drar just nu ned marginalen eftersom minin är helt ny och minin säljs till mer än 100 dollar lägre pris i snitt. Dock vänder detta efter något halvår då kostnaderna sjunker och man drar verklig nytta av sin investering:

Detta diagram, även det från Asymco visar vilken otrolig investeringsnivå Apple just nu ligger på. Investeringarna sker under året innan den nya produkten kommer, de stora för 2012 var uppenbarligen till största delen iPad mini och iPhone 5, för 2013 tyder summan på att Tim Cooks tal igår om mycket intressanta nyheter, liksom förra året, inte är överdrivna:

4. Marknadens reaktion styrs som vanligt av ett eller två tal- VPA och iPhoneförsäljningen. Fallet i aktien hade varit motiverat om försäljningen hade fallit kraftigt eller liknande, inte av att man nu har sämre marginal, vilket man alltså haft vid alla störra produktintroduktioner hittills.

Jag kanske är obotligt optimistisk vad gäller Apple, men när man om några månader får upp marginalen och ändå troligen håller en mycket god försäljningsökning kommer vinsten att öka igen. De svackor vi sett tidigare i marginalen blir bara större pga de enorma antal vi har att göra med nuförtiden, de underliggande faktorerna har inte ändrats alls.

Av dessa skäl kommer man att öka vinsten de kommande kvartalen, inte minst om man snabbar på uppgraderingen av iPhone och fortsätter med halvår för iPad. Sommarkvartalen kommer med mycket stor sannolikhet i så fall att öka med tal som vi är vana att se från Apple. Den som inte kan stå ut med kraftiga fall i aktiepriset ska dock inte äga Apple, men inte heller det är ju något nytt.

|

| En bild säger mer än tusen ord. |

onsdag 23 januari 2013

Kvällens rapport från Apple

Som alla som följer Apple vet har det blivit svårare att förutsäga företagets resultat och försäljningssiffror på senare tid. Detta för att uppgraderingscyklerna för särskilt smartphones har blivit kortare och den tid det tar för trendkänsliga konsumenter att anse en produkt gammal har kortats ned.

Detta påverkar andra tillverkare betydligt mer än Apple, men även de fick se sin försäljning börja sjunka redan 7-8 månader efter iPhone 4S introduktion. Detta var inte alls fallet för iPhone 4 som ju inte ersattes förrän efter 15 månader (dock lät man försena den vita versionen med tio månader för att hålla uppe intresset).

Därtill kommer att Apples investeringar har skjutit upp i stratosfären vilket gör att avskrivningarna tynger betydligt mer på vissa kvartals resultat än andra, bra exempel är den fantastiska marginal man uppnådde för ett år sedan när man bara gjorde mindre förändringar på iPhone (4S) och sparade en massa i tillverkningskostnader.

Det är därför mycket svårare mot när jag var ganska nära resultaten våren och sommaren 2011 att idag bedöma utvecklingen. Vissa saker känns dock väldigt säkra:

1. Iphone säljer idag väldigt bra. Som jag tvittrade för någon vecka sedan vågar jag t.o.m. tro att man kommer över 60 miljoner exemplar, även om detta förstås är optimistiskt och förutsätter att produktionsunderskottet inte var alltför stort för "Femman" under kvartalet.

2. iPad säljer också väldigt bra och framförallt "minin" är en fullskalig succé. Då det känns som lagerhållningsproblemen började bli mer hanterbara i mitten av kvartalet och iPhone 4, som ju helt hamnade i skuggan av lillebror, också precis introducerats så står jag fast vid min tidigare uppskattning om 30 miljoner sålda.

3. Mac har sålt väl under julhandeln i vanlig ordning, men drabbas förstås av minskad PC-försäljning pga ipad precis som andra tillverkare.

4. iPod, som är nästan betydelselös för resultatet har troligen sålt mycket bra tack vare storsatsningen på nya modeller, likaså för Apple TV som så smått börjar få betydelse för resultatet.

5. Marginalen trycks tillfälligt ned av alla nyheterna, men hamnar över 40 % ändå tror jag.

Jag skrev tidigare att jag tror på en vinst på 17 dollar per aktie, vilket är långt, långt över vad analytikerna tror, detta förutsätter förstås både anständig marginal och försäljning i stil med vad jag skrev ovan. Det kanske är lite väl optimistiskt men närmare sanningen än analytikernas snitt på 13,4 dollar detta kvartal. Vad jag känner mig helt säker på är alltså att man med råge slår analytikernas uppskattning.

Den som tycker detta är helt absurt ska tänka på att analytikerna för ett år sedan förutspådde drygt 10 dollar per aktie medan resultatet blev 13,8. Min uppskattning verkade nog väldigt optimistisk den gången också.

måndag 21 januari 2013

Illusionen om en konstant värld

I den utmärkta stenbecksdokumentär som nyligen sändes berättade en av pionjärerna inom mobiltelefonin att han fick en massa mothugg i början av 90-talet när han sade att han trodde att 5 % skulle ha mobiltelefon år 2000. De var alldeles för dyra och tunga för att folk skulle vilja bära omkring på dem menade de och dessutom fanns det inget större behov eftersom det ju fanns telefonkiosker överallt.

Långt, långt fler än 5 % hade mobiltelefon år 2000 och idag skrattar vi åt dem som inte förstod att mobiltelefonerna skulle bli mindre och billigare som all annan teknik och dessutom inte förstod att nyttan av att alltid ha en telefon med sig skulle dra denna utveckling.

Vad folk märkligt nog inte skrattar åt är att exakt samma resonemang görs gång på gång just nu, inte minst om Apple. "Alla som vill ha en iPhone har redan en" skrev SvD häromdagen och citerade överbetalda analytiker. Det finns alltså ett konstant antal som Apple kan sälja till, förnyelsetakten kommer att vara konstant och Apple kommer konstant att ha ung. det utbud man har idag. Minsann!

Apple, det troligen mest förändringsbenägna teknikbolaget någonsin kommer alltså att från och med nu vara konstanten i ett föränderligt universum.

|

| Produkt med mycket begränsad marknad år 1983. |

- Istället för att söka en konstant i det enkla FAKTUM att Apple i över 10 år har dansat ringdans runt konkurrenterna genom att ta fram "disruptiva" produkter (iPod, iPhone och iPad) och tjänster (iTunes, App Store) i oerhört tilltalande design och tekniskt utförande så drar man slutsatsen att detta, tvärtemot alla tecken idag, kommer att upphöra. Hur ska man annars tolka slutsatsen att såfort det finns något litet hack i kurvan för iPhone så kommer Apple inte att kunna ta igen de "förlorade" intäkterna. Tydligen inte heller med hjälp av iPad som växer snabbare än iPhone idag.

- Istället för att söka konstanten i att Apples varumärke är väldigt, väldigt eftertraktat bland alltfler människor (detta finns det hundratals undersökningar som visar om man inte märker det själv på gator och torg) så ser man konstanten i att "alla som leder kommer att sluta leda". Så när Apple möter mer konkurrens på mobil- och plattdatormarknaden är detta tydliga tecken på att slutet är nära. Hur mycket konkurrens har inte Apple på den klassiska PC-marknaden idag? Vem är det som tjänar pengar? HP? Asus? Knappast!

|

| Uthålligt lönsam produkt eller läge att sänka priset? |

- Istället för att inse hur intelligent Apples strategi är så ser analytikerna en konstant i att "alla måste förr eller senare sänka sina priser". Så är det inte alls! De som kan erbjuda konsumenterna något speciellt (teknik, design, känsla) ska inte alls sänka sina priser och tävla om att nå botten. Sanningen är istället att Apple väljer att inte konkurrera med pris eftersom detta är det fel som så många begår. Att konkurrera med pris fungerar bara om man har en konkurrensfördel som gör ens tillverkning billigare. Eftersom slaveri är förbjudet, t.o.m. i Kina, blir det bara en tävling i sänkta marginaler, en tävling som Apple aldrig kommer att delta i.

Här är dock en konstant som alltid kommer att hålla: pengar rör sig med tiden från dem som har fel till dem som har rätt.

Tips: gå till CBSNews (flera av länkarna ovan) och klicka vidare bland Apple-artiklarna, det är nästan komiskt att samtliga artiklar man har skrivit i modern tid har Apples nedgång och fall som tema.

fredag 18 januari 2013

USA:s skuldtak

Som vanligt när stora rubriker anses vara bättre rubriker skriver alla och deras moster att det finns en "faktisk risk", "stor sannolikhet" o.s.v. för att USA verkligen skulle ställa in sina betalningar om inte Kongressen höjer skuldtaket.

Så är det inte! USA kommer aldrig att ställa in sina betalningar eftersom det vore förödande för landet och övriga världen. Det finns helt enkelt inte en möjlighet. Presidenten kommer som en sista utväg att beordra betalning av alla deras åtaganden med stöd i 14:e författningstillägget eller på något annat sätt.

Detta vore en icke-fråga om Obama inte hade gått på Tea Party-rörelsens enormt fräcka kupp våren 2011 när det var dags för denna tidigare rena formalitet att röstas igenom (har man redan beslutat om dessa utgifter och skatter är ju upplåningen redan ett faktum). Dessvärre gick han med på idiotiska förhandlingar med ryggen mot stupet med känt resultat- sänkt kreditbetyg och tokras på all världens börser.

Oavset hur det går till så kommer man hursomhelst inte att ställa in några betalningar till fordringsägare, möjligen skjuta på några inrikesåtaganden eller liknande. Man kan tro annat när man läser alla medierapporter, men det är så det kommer att bli.

onsdag 16 januari 2013

Optionsförfall 19 januari?

Enligt uppgifter (läs detta!) ställdes en enorm massa köpoptioner med förfall 19 januari ut i somras när Apple hade stigit mycket kraftigt. Dessa förfaller förstås till olika kurs (se länken) men kontentan är att väldiga summor är i spel. Om Apples kurs t.ex. är under 500 dollar förfaller alla köpoptioner på 500 dollar och högre värdelösa, vilket inbringar enorma summor för de banker och andra institut som ställt ut dem.

The institutional money managers that wrote those call options and bought common stock to cover will make a lot of money if a) those options expire worthless, and then b) Apple runs after that expiration date./.../ together this is billions of dollars for a two month delay in an Apple surge.

Eftersom de är så många rör det sig om miljarder dollar, vilket gör att det finns enorma incitament att blanka ned kursen så som har skett. Man behöver inte vara konspirationsteoretiker för att koppla ihop detta med de sanslösa rykten som spreds simultant av två olika tidningar häromdagen som jag skrev om igår, eller koppla ihop den lika sanslösa slaktningen av Apples kurs de senaste tre månaderna utan att NÅGRA relevanta negativa nyheter har kommit från Apple.

Om han som sammanställde detta har rätt kommer Apple att rusa efter den 19 januari, jag tar förstås inget som helst ansvar för att detta stämmer, men hursomhelst är det mycket liten risk i att köpa Apple på denna nivå, liksom att köpa köpoptioner med lång löptid och attraktivt pris just nu, helt oavsett om detta stämmer.

tisdag 15 januari 2013

Aktiesparandets etik

Jag skrev en gång för länge sedan en uppsats om företagandets etik som var en kommentar på en bok jag glömt namnet på som skrivits av en man som verkade mena att företag alltid i alla situationer ska tänka sig för gång på gång så att ingenting man gör vållar någon som helst skada på någon. Inklusive konkurrenter(!). Otroligt trams från början till slut förstås. Jag avslutade den med att citera den gamle ökenräven Norman Schwartzkopf som när han fick frågan om hur kan kände inför att så många irakiska soldater hade dött svarade att han beklagade detta men "...you can't fight a war worrying about the other side's losses". Min lärare tyckte om citatet och jag fick VG.

Företagande handlar om att inom (!) lagens råmärken bedriva en verksamhet som ger ägarna avkastning. Framförallt lyckat är det om konkurrenterna går under och ägarna på detta sätt får alla vinster som finns i segmentet. Det kan låta brutalt men det är så det är. Det är också därför det inte är det minsta olagligt att vålla någon annan ekonomisk skada, oavsett hur stor, genom att lyckas bättre på marknaden. Det är förstås inte hellet omoraliskt.

Naturligtvis kan man dock inte som jag ser det här i civilisationen bedriva rovdrift i u-länder med hänvisning till att det är "i enlighet med landets lagar" bara för att någon korrupt despot i detta land tillåter det. Detta problem får man dock inte om man håller sig till företag som verkar huvudsakligen i demokratiska länder och i vilket fall inte utyttjar människor som är mindre lyckligt lottade i andra delar av världen.

En ganska märklig uppfattning hos vissa investerare är dock att vissa helt lagliga branscher är på någon sätt omoraliska att investera i. Det har jag aldrig förstått. Om jag själv väljer att inte köpa aktier i t.ex. tobaksindustrin för att jag tycker att rökning är vansinigt (vilket t.ex. jag tycker) och jag inte vill ha någon del i detta så är det mitt val. Om jag vill göra tobak olagligt får jag verka för detta i god demokratisk ordning. Vad jag däremot inte får göra är att hoppa upp på höga hästar och säga att andra människor som helt inom demokratiskt fattade lagar väljer att investera skulle göra fel, hävda att detta är oetiskt o.s.v.

Många fondbolag har insett potentialen i att sälja lite gott samvete till "medvetna" konsumenter och sätter up "etiska fonder" som låter bli att investera i en det ena eller det andra som för tillfället anses omoraliskt. Fast skrapar man lite på ytan så finns det ju avarter inom alla branscher- mat är livsnödvändigt, men det är också något som vissa dör av när de överdriver intagen. Livsmedelsbranschen var ack så snabba på att ta bort burhönsäggen från hyllorna, men låter bli att ta bort sockerkaka och majonnäs som tillverkats av burhönsägg eftersom detta inte är något som kunerna tänker på.

Hyckleriet undviks däremot om man låter bli att lägga skuld på andra.

Det blir i värsta fall som när studenterna på den nation jag en gång tillhörde för några år sedan tydligen beslutade att fondmedlen bara skulle investeras i "etiska" placeringar, vilket bl.a. skulle utesluta alkohol och tobak. Man kan ju tycka att det är ett visst hyckleri att en verksamhet som tjänar sina pengar till största delen på just försäljning av alkohol och tobak till förhållandevis unga människor inte ska uttala sig om det påstått förkastliga tillverkandet av dessa produkter...

På marknaden måste man passa på när man får bra priser, annars kommer man inte att kunna tjäna pengar. Om jag t.ex. hade passat på att köpa aktier direkt efter attackerna den 11:e september så hade jag bara varit en bra placerare. Att påstå att jag tjänat pengar på andras lidande är bara trams. Inget lidande skulle ha åstadkommits av min placering om jag varit framsynt nog att kasta mig på köpknappen när världens börser tvärdök och ingen moralisk skuld ska läggas på dem som gjorde det.

Krig och brott är elände, men så länge företagen följer alla lagar i ett demokratiskt samhälle är det inget fel alls i att investera i dessa företag om man vill det. Det är heller inte fel att låta bli.

Anledningen till att jag tänker på detta just nu är att jag funderat på att investera i amerikansk vapenindustri och huruvida detta gör att jag tar någon form av ställning för de vansinniga amerikanska vapenlagarna. Jag kan inte se att jag gör det.

USA är ett demokratiskt samhälle och vill man ha andra lagar kan man stifta dem och det kommer att säljas färre vapen. Min bedömning är dock att man inte kommer att kunna gå vidare långt pga det massiva motstånd alla sådana förslag möter, vilket gör att dessa företag förmodligen just nu är klart undervärderade på rädlsan för nya lagar som i vilket fall bara skulle beröra vissa avarter i deras sortiment.

Alla talar om Apple

Apple är förstås världens mest bevakade (missförstådda) företag och med världens högsta värdering är det förstås också utsatt för en massa rykten med syfte att driva kursen, mestadels nedåt.

Sedan iPhone 5 släpptes för tre månader sedan har vi sett alla tecken som finns på att försäljningen går utmärkt: slutsåld överallt under en lång period, webbtrafikandel ökar, operatörer meddelar att de sålt rekordantal, Apples rekordförsäljningssiffror för första helgen i USA och några ytterligare länder (fem miljoner) och i Kina (två miljoner) m.m. m.m. Knappast någonting har rapporterats om motsatsen, dvs dålig försäljning, om man inte räknar helt obekräftade historier.

Igår kunde vi läsa över allt hur en månadsgammal historia (1, 2) om att Apple halverar (!) sina order av skärmar till iphone 5 blåstes upp av vanligen trovärdiga Wall Street Journal dessutom med spekulationer om att detta beror på dålig försäljning. Detta är förstås inte sant, dels skulle inte Apple kunna missbedöma sin försäljning ens i närheten av den nivån eftersom största delen av deras försäljning redan är "sålt" till operatörerna genom långa kontrakt med höga miniminivåer, dels skulle Apple aldrig tala om för någon leverantör att de är missnöjda med försäljningen. Till detta kan läggas att Apple flyttar runt sina ordrar mellan flera leverantörer beroende på uppnådd produktion, kvalitet o.s.v. hos leverantörerna och enligt uppgift investerar tungt i ny produktionskapacitet hos Sharp.

Förutom detta har många andra levererat betydligt mer trovärdiga analyser till de eviga "neddragningar" som Apple gör regelbundet (1, 2, 3, 4).

Det är förstås ingenting nytt att det går en massa rykten, framföralt negativa, om Apple, det har det gjort i alla tider (så här skrevs det allmänt om iPhone 4, tex, likadana har förskommit om iPad gång på gång), det som slår mig är hur otroligt farlig dagens marknad är för den som inte vet det mesta om det företag han investerar i. Folk tror verkligen på rykten, framförallt om de kommer från "säkra" källor som WSJ, även om de inte backas upp av namngivna källor och citat, utan mest är spekulationer som kommer från företag som tappat ordrar.

Det är alltid en mycket större nyhet att Apple har problem än att de går bra. Det blir bara stora rubriker av katastrofrapporter, inte av "data visar att iPad mini används av X % av konsumenterna redan efter en månad" eller liknande.

Mycket bra sammanställning om den senaste veckans ryktescirkus finns här.

Information is the most valuable commodity I know of.

Gordon Gekko