▼

fredag 28 april 2017

Fredagskrönikor på Tradingportalen

Från och med idag kommer du att kunna läsa min fredagskrönika på Tradingportalen. Den kommer att handla om värdeinvestering och ge olika köp- och säsljråd varje fredag.

Den första krönikan är en introduktion till värdeinvestering.

torsdag 27 april 2017

Hur har det gått för mina rekar sedan 2009?

Jag har aldrig tidigare gjort någon sammanställning över alla mina rekar och "anti-rekar" så det är hög tid. Alla betyg gäller kursen från första inlägget fram till idag eller det datum då jag skrivit att jag inte längre ser potential i aktien eller liknande.

Jag ger betygen en till fem stjärnor (*). För de aktier jag börjat reka i år använder jag bara plus, noll eller minus.

Generellt kan man väl säga att träffsäkerheten föga förvånande har blivit klart bättre med tiden och om jag får säga det själv så har det gått mycket bra.

Så... från starten för åtta år sedan:

Swedbank *****

Min första rek som också blev en mycket bra affär för mig med en kursresa på 642 % från 28 kr till 208 idag plus utdelningar på sammanlagt långt över det initiala köpbeloppet.

Ericsson (neg.) ****

Mitt första säljråd var Ericsson som gått från 73 till 56 dessa åtta år samtidigt som börsen har stigit med 93 %.

Micro Systemation ***

MSAB var min andra rek på bloggen. Jag hittade visserligen en vinnare på sikt men sålde av då jag slutade att tro på dem och mina senare rekar om att deras affärsidé inte håller på sikt kanske kommer att visa sig stämma men aktien har varit ett bra köp för den långsiktige. Jag saknade dock detta tålamod.

Boliden *****

Denna min tredje rek på bloggen köpte jag mer än ett halvår innan jag började blogga på långt bättre nivåer men aktien stod vid första inlägget i 77 kr och sedan har den i princip konstant stigit och delat ut. Dessvärre sålde jag själv för några år sedan.

Obducat *

Detta lilla förhoppningsbolag köpte jag en liten post i och rekade dessvärre också på bloggen. Det blev inget vidare kan man lugnt säga.

SSAB ***

Ett företag som jag trodde för mycket på och fick skämmas lite för när det bara gick ned i eftersvallet av deras galna förvärv i USA och andra faktorer. Min första rek gick bra men sedan började aktien falla men betyget dras upp av att meddelade att jag sålt av hela innehavet i början av 2011 på 87 kr vilket måste ses lite som en säljrek som blev mycket bra med tiden.

PA Resources (neg.) *****

Jag hade ägt PARE innan jag startade bloggen och skrev lite om den i augusti men sade då att jag inte tyckte den var köpvärd. I november 2009 började jag bli riktigt negativ och började sedan reka den som blankningsaktie, vilket förstås hade varit en utmärkt trade för den som följt rådet då aktien rasade som en sten tills konkursen var ett faktum.

Countermine (neg.) ****

Ett företag jag skrev lite om och varnade för att det skulle gå åt skogen, vilket det utan tvekan gjorde. Dock var det ett litet förhoppnignsbolag med dålig track record vilket förstås gör det enklare att få rätt så något MVG är det inte.

Diamyd *

Jag rekade köp i denna aktie när allt såg ut att gå deras väg men sedan gick det illa för deras läkemelelskandidat och aktien föll rejält. Dock har ju aktien inte kvaddat helt, men reken var usel.

Facebook (neg.) *

Ett enda inlägg skrev jag våren 2012, men rätt ska vara rätt, detta var fel. Visserligen föll Facebook i början efter att jag skrivit inlägget men sedan gick det åt andra hållet och jag insåg snabbt att jag haft fel och skrev som sagt ingenting mer om detta företag, vilket väl drar upp betyget lite ivf.

H&M ***

Jag började reka köp av H&M 2010 och höll ut till 2016 då jag bytte fot (se nedan). Detta var en hyfsad rek under denna period då aktien gick från 216 kr till 257 när jag första gången meddelade att jag hade sålt det mesta (dock med en tur upp till 364) plus utdelningar men slog knappast börsen.

Fingerprint (neg.) *****

Även om aktien steg efter att jag börjat varna för att utvecklingen inte var hållbar har den ju som bekant sedan tokrasat till allt lägre nivåer. Sedan mitt mycket negativa inlägg den 11 oktober 2016, ett år efter mitt då senaste inlägg, har aktien fallit med 63 %.

Nokia (neg.) ****

Att jag var så negativ till Nokia var att jag ansåg det uppenbart att deras satsning på Windows Phone skulle bli ett gediget fiasko. I detta fick jag rätt och företaget höll på att gå i konkurs på detta absurda misstag men de som trodde på aktien under denna period räddades något av att Microsoft köpte hela mobileländet och lämnade kvar kvalitetsdelen av företaget.

BP ****

Jag rekade BP som jag ansåg hade straffats för hårt efter olyckan i Mexikanska gulfen. Det blev bara ett inhopp på åtta månader eftersom aktien steg ganska snabbt, men caset gav fin utdelning från 36 till 47 dollar.

Apple *****

Jag började reka Apple i början av 2011 och aktien steg sedan fram till hösten 2012 varpå den föll rejält. Jag fortsatte att reka den hela vägen ned till 55 dollar (omräknat efter split) och sedan botten sommaren 2013 har den bara stigit. Aktien är upp exakt 200 % sedan första inlägget.

Starbucks*****

Jag började reka och köpa Starbucks efter att den hade fallit på dåliga rapporter första halvåret 2012. Mitt första inlägg var precis vid botten och aktien har sedan dess stigit med 183 %.

Disney ***

Jag köpte och rekade Disney när aktien hade fallit från 120 ned till 97 dollar. Även om aktien har stigit 17 % plus utdelningarna sedan dess så är det väl ungefär i linje med börsen som helhet.

LVMH *****

Under förra året var kursen skakig på oro för Kina mm men idag är aktien är upp 47 % sedan mitt första inlägg i februari 2016 och idag tack vare det nu ett av mina största innehav.

Kopparbergs **

En aktie som jag ligger minus på i år sedan jag började köpa den i maj 2016 på 254 kr och idag står den i 212. Företaget går mycket bra och utdelningen har höjts varför nedgången beror till 100 % på Brexit-omröstningen. Den som följt rådet har idag ett minus på 16 %. Eftersom jag själv sålde H&M för att kunna köpa så är jag väl runt nollan totalt mot om jag suttit kvar med H&M.

H&M (neg.) ****

Sedan jag meddelade att jag sålt 70 % av innehavet i maj 2016 och sedan började alltmer rekommendera sälj har aktien gått från 257 till 220 (jag sålde mellan 280 och 290) vilket utan tvekan har gjort att jag fått rätt. Tiden är dock kort och fallet har inte varit så dramatiskt och vi får se hur det går i framtiden.

Nya under 2017:

Netflix +

Netflix går rätt bra och är upp 8,5 % sedan jag skrev mitt första inlägg.

LeoVegas 0

Ny rek som idag ligger på samma nivå som när jag skrev första gången.

Catena Media +

Jag började reka denna i januari och den är 9 % upp idag, men som de andra nytillskotten så får framtiden utvisa.

Summan för rekarna fram till 2016:

Fem stjärnor: 7 företag

Fyra stjärnor: 5 företag

Tre stjärnor: 4 företag

Två stjärnor: ett företag

En stjärna: tre företag

onsdag 26 april 2017

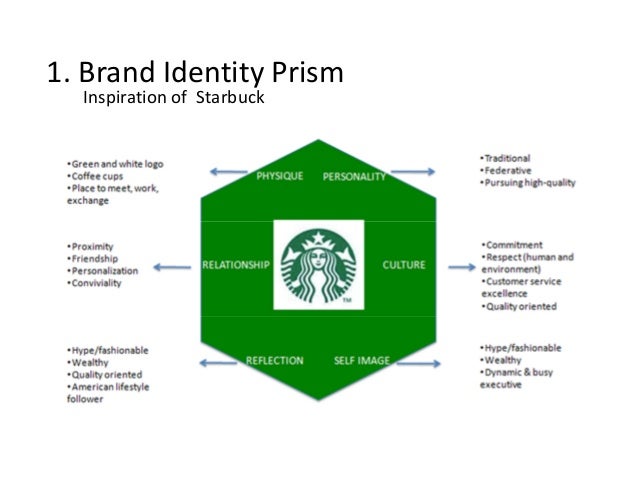

Världens starkaste varumärken till lågpris

Det finns ingen post på tillgångssidan i Apples balansräkning för deras varumärke eller i LVMH:s för Louis Vuitton. Detta trots att dessa, eller kanske framförallt de två logotyperna är två av världens mest värdefulla tillgångar av detta slag.

|

| Iphonefodral från Louis Vuitton (c:a pris 20.000 kr) |

Ett varumärke som ger företaget rätten, mer eller mindre, till strålande marginaler är förstås oerhört lönsamt på längre sikt men jag tror att det faktum att det inte kan tas upp i balnasräkningen gör att analytiker och marknaden inte alls tar upp dem till deras fulla värde när man sätter ett pris på hela företaget.

Det går förstås inte att trycka in en sådan post i balansräkningen men det är nog också en fördel för oss investerare. När marknaden inte alls sätter en tillräcklig premie på t.ex. Apples värdering (det är bara att kolla på PE som sällan går över 15) trots att de sitter på en så oerhört stor tillgång gör att man kan köpa in sig i företagets kassaflöde med rabatt.

Ironin är enorm när ett företag som H&M som alltid hyllas för att de har ett så fint varumärke men absolut inte kan ta betalt av kunderna tack vare detsamma ändå vanligen värderas över PE 20. H&M:s varumärke, liksom Clas Ohlson och liknande kedjor, hjälper till att dra kunder till butiken då dessa vet vad de kan vänta sig att hitta därinne. Detta är utmärkt och en stor tillgång för båda företagen. Det hjälper dock inte alls deras marginaler. Ingen skulle betala extra för att handla på H&M eller Clas i Sjön och absolut inte för att ha deras logga på varorna.

Det är galet att Apple, med ett oerhört mycket mer glänsande varumärke som inte bara drar folk till butikerna utan som sagt ger möjligheten att ta ut fantastiska marginaler av redan "dyra" produkter handlas med lägre multipel än t.ex. H&M. Men det är som sagt ett tillfälle också.

De som alltid har köpt H&M-aktien för att den känts som en säker placering har fått bli besvikna i takt med att H&M har saknat en fungerande "vallgrav" när handeln flyttas ut på nätet, andra kedjor kommer med ännu bättre affärsmodeller osv medan de som har köpt dessa fyra företag, vilket jag kan se hos Avanza, har blivit fler och fler de senaste åren och det känns väldigt roligt att ha varit en bidragande faktor till detta, har haft sina pengar mycket säkrare placerade.

fredag 21 april 2017

Catena Medias Q1

Att räkna på snabbt växande företag är förstås svårt men i Catenas fall förenklas det av att det föga förvånande finns en god korrelation mellan intäkterna och de tidigare kvartalens NDC (nya kunder som genererats till Catenas egna kunder). NDC-tillväxten är det utan konkurrens viktigaste mätetalet för Catena. Kostnaderna kommer förstås att variera av olika skäl kvartal för kvartal, men det är NDC som man tjänar sina pengar på!

Jag tänker inte gå igenom här vilka antaganden jag gjort för denna korrelation som förstås släpar i tiden pga att helt nya kunder inte är så lönsamma och många som är nya under innevarande kvartal har kommit in i senare delen av kvartalet och påverkar inte förrän kvartalet efter.

Första kvartalet 2017

Mitt resultat ger uppskattade intäkter på 14,7 miljoner euro för första kvartalet, vilket är 100 000 högre än t.ex. Swedbanks uppskattning i sin senaste analys. Räknar man att man håller 50 % rörelsemarginal, vilket ju är deras uttalade mål, och "net financials" från Swedbank då jag inte kan göra någon bättre uppskattning så landar jag på 6,59 MEUR före skatt. Jag räknar med 9 % skatt för att ta i lite i överkant för säkerhets skull och ett nettoresultat på bra precis sex miljoner euro.

Detta resultat skulle innebära en ökning med 67 % mot föregående år och detta är klart mer än vad marknaden idag räknar med som jag ser det.

Helåret 2017

Att förutsäga ett helt år är förstås ännu svårare men man får då också fördelen av att variationer mellan kvartalen slipas av till ett fint genomsnitt. Jag gör här antagandet att man kommer att i snitt växa antalet NDC med 20 % kvartal för kvartal. Detta är lägre än förra årets snitt på 29 % och känns inte utmanande med tanke på förra årets stora förvärv som först i år kommer att ge verklig effekt, vilket kompenserar väl för att man just nu pga listbytet tydligen måste hålla sig lugna med förvärv.

Detta innebär med min formel intäkter på 82 MEUR, 50 % RR ger då 41 M och samma antaganden som ovan ger ett nettopresultat på 34,2 miljoner euro. Detta innebär ett resultat per aktie på 0,66 euro, vilket är långt över Swedbanks 0,53. Detta ger ett PE för innevarande år (105(0,66*9,5)) på 16,7.

Slutsatser

Det blir ju nästan aldrig som man tänkt sig men som jag ser det finns det även med all rimlig osäkerhetsmarginal en rejäl uppsida i Catena Media just nu. Marknaden räknar inte in att ens Swedbanks prognos, som implicerar PE på endast 20,9 för 2017) ska infalla och absolut inte ens i närheten av mina siffror. Även om tillväxten blir lägre än jag tror så finns det mycket att ta av. Till allt detta kommer ledningen uttalade ambition att fortsätta förvärven i oförminskad takt.

Jag tror aktien går över 150 inom några månader. Skulle utvecklingen fortsätta ett par år till, vilket inte alls känns osannolikt, så kommer den förstås att gå avsevärt högre.

......................TILLÄGG den 17/5: Eftersom Catena har bytt strategi mot att gå på delad intäktsmodell inom Paid Media och medföljande lägre marginal under Q1 och Q2 så gäller inte längre mina antaganden om vinst. Se mina senare uppdaterade prognoser.

onsdag 19 april 2017

Netflix 2017 och framåt

Netflix lämnade i måndags en rapport som de som förstår företaget tyckte om och tvärtom. Antalet nya abonnenter i "utlandet" ökade något mindre än analytikerna trodde men vinsten blev högre än någon trott i förväg. Orsaken är densamma till dessa båda datapunkter- kostnaderna sjönk sekventiellt av att man hade lägre produktionskostnader detta kvartal och färre nyheter betyder färre nya abonnenter. Nästa kvartal kommer det att bli tvärtom.

Kvartalsrapporter är förstås överskattade och det intressanta är trenden. För Netflix är den precis den omvända mot H&M, dvs väldigt stark.

Den som är intresserad av Netflix bör lyssna på deras filmade analytikerintervjuer som följer på varje kvartalsrapport. Den senaste visade med all tydlighet att de, rätt förvånande, inte känner någon oro för konkurrensen från Amazon, Google eller lokala nationella konkurrenter. Deras uppfattning är att marknaden är så enorm så samtliga aktörer har hittills bara doppat tårna i den globala streamingmarknaden.

De jämför sig gärna med Google och Facebook och ser sin milstolpe nu i dagarna om 100 miljoner abonnenter som bara ett första steg mot Youtubes/Facebooks "billion plus" kunder. Det betyder inte att de inte inser skillnaden i att ta betalt för sin tjänst mot att erbjuda den "gratis" (dvs att kunden är produkten som säljs till annonsörerna), men menar att marknaden är väldigt mycket större än det totala antalet prenumeranter som Netflix och deras "TV-konkurrenter" har idag.

Netflix, liksom Amazon, är företag som missförstås av dem som tror att adresserbar marknad är begränsad till några västländer och att allting är ett nollsummespel. Netflix är uttalad motståndare till just denna tanke- många kunder har flera tjänster samtidigt och ju bättre streaming-TV (det är på just TV som dessa tjänster till allra största delen ses även idag) blir desto fler kommer att ansluta sig till den.

Netflix har, precis som Disney, ett fantastiskt schema av bekräftade produktioner detta år och detta kommer att dra in nya kunder världen över. Detta inte minst när de idag så tydligt satsar på lokala produktioner och dessa som en extra bonus av allt att döma blir populära även i andra länder och språkområden.

Om man ska summera så känner jag mig säker idag på att jag fortfarande kommer att äga Netflix om fem år.

torsdag 13 april 2017

Vart är FING-aktien på väg?

Företaget Fingerprint Cards verkar av allt att döma tuffa på med fortsatt utveckling av sina produkter och framgångar, även om konkurrensen nu märks mycket tydligt och varningsflaggorna lyser illrött på sina håll (se tidigare inlägg). Den stora frågan för alla de som idag sitter med aktien eller överväger att köpa för första gången är förstås vart aktien kan tänkas gå härifrån. Jag gör som med H&M-aktien och spekulerar i tre olika scenarier:

It's a wonderful world

Fingerprint sålde mycket bra under sommaren och början av hösten 2016 men drabbades en bit in på hösten oväntat av en plötslig nedgång i kundernas beställningar. Ledningen gjorde sitt bästa för att kommunicera detta i takt med att det inträffade. Kunderna satt nu med stora lager sensorer och blev tvungna att först sälja av dessa innan man kunde återgå till normala beställningar.

Precis som VD meddelade i vinstvarningen i slutet av året och sedan återigen i början av februari trodde företaget att detta var en tillfällig svacka och dessvärre blev denna längre varför man blev tvungen att vinstvarna återigen i mitten av mars. Q1-rapporten blir svag med halverad vinst och omsättning men eftersom marknaden hade mycket låga förväntningar så straffas inte aktien.

Under andra kvartalet börjar dock beställningarna återigen att öka då kunderna har betat av sina överlager och prispressen blir måttlig på de sensorer som säljs. Marginaltappet bromsas upp och brutto- resp. rörelsemarginalen ligger kvar runt 45 resp. 35 %. Intäktstappet landar på en måttlig nivå i andra kvartalet och VD andas optimism inför framtiden. Man meddelar att återköpen av egna aktier fortsätter.

Marknaden drar under senvåren och sommaren en lättnadens suck och aktien börjar återigen att stiga upp mot 50-60 kr, dock något bromsat av att alltfler vill hämta hem vinster och antalet aktieägare minskar.

Mellanmjölksscenario

Kritikerna får rätt i att företaget har varit för optimistiska i sina prognoser när först Q1 kommer in något sämre än de mycket lågt ställda förväntningarna och i takt med att ingenting tyder på någon snabb vändning faller aktien måttligt ned mot 30-strecket. I Q2-an framgår att intäktsfallet bromsar in men vinsten faller än mer och marginalmåtten rör sig snabbt mot 40 resp. 30 %.

Aktien handlas om några månader mellan 25 och 30 kr med plötsliga utbrott åt båda hållen.

Mardrömsscenario ("Sekten får be Bråse om ursäkt-scenario")

Intäktsfallet fortsätter i oförminskad takt och både Q1 och Q2-rapporten blir hemsk läsning för de luttrade aktieägarna. Marginalerna faller tvärt och marknaden drar slutsatsen att ledningen har fört dem bakom ljuset genom att inte vara öppna med vad som hänt. Kundernas försäljning tar inte fart och prispressen blir stor i takt med att Goodix och andra konkurrenter tar kinesiska kunder ifrån Fingerprint. Återköpen blir inte av.

Fingerprint får problem att nå de överenskomna volymer man satt med sina egna leverantörer och likviditet rinner snabbt ut företaget. Kassan blir den stora snackisen efter Q2-rapporten och marknaden börjar väga in risken för en nyemission. Vinsten störtdyker och det blir högst oklart om man ens kommer att gå med vinst 2017. Blankningarna ökar förstås snabbt.

Kursen halveras på nytt från dagens nivå runt 36 kronor. Skulle dock nyemissionen bli ett faktum kommer vi troligen att se ensiffriga nivåer för aktien.

Min uppfattning

Som alla vet har jag varit mycket kritisk till aktien samt ledningen under väldigt lång tid nu och som jag skrev i mitt förra inlägg finns det inte skäl att lita på ledningen längre. Konkurrenssituationen är allt svårare och det faktum att ledningen inte ens vill ge någon prognos för året betyder förstås att en sådan prognos, för att inte behöva revideras återigen, skulle behöva vara mycket låg. Att tro att det är köpläge för att aktien står i hälften av vad den stod i vintras är väldigt optimistiskt.

Samtidigt får man också väga in att FING inte är som andra aktier. Det verkar inte finnas någon ände på hur mycket stryk många ägare är villiga att ta och det blir bara fler som knackar på porten ju lägre aktien går. Det finns en möjlighet att aktien kommer att repa sig "permanent" genom att försäljningen ökar och detta lockar in nytt kapital påhejat av positiva analyser. Jag tror dock inte att sannolikheten är högre än 10 % för en permanent återhämtning ens i närheten av vad många uppenbarligen hoppas (ivf över 60 kr). Detta skulle dock ge en nästan fördubblad kurs mot idag.

Jag tror dock att vi hamnar sämre än mitt mellanmjölksscenario och det är egentligen bara frågan om hur illa det blir. Dagens kurs motiverar en tydligt förbättrad Q2-rapport än den mycket svaga Q1:a som jag tror på. De som tror att FING är billig idag har fel då vinstfallet betyder att PE 2017 i själva verket troligen är mycket högt. Ingen vet hur högt förstås.

Det känns inte alls sannolikt att man kommer i närheten av förra årets försäljning och konkurrensen kommer att äta upp marginalen som ett Oreokex. Även om vi alla är vuxna människor tycker jag synd om dem som lurats in av ledningens prognoser och skönmålning. Fingerprint är inget dåligt företag alls men aktien är väldigt farlig även på dessa nivåer.

torsdag 6 april 2017

Vart är H&M:s aktiekurs på väg?

De flesta verkar av statistiken att döma vara H&M-ägare idag och jag som efter ung. fem år lämnade aktien för ett år sedan känner mig ofta som den lilla minoriteten när jag kritiserar företaget eller snarare värderingen.

Jag är dock inte på något sätt av uppfattningen att företaget kommer att rasa helt, utan jag vänder mig enbart mot att så många verkar tro att H&M, och för den delen Ericsson, Volvo, AstraZ och ett par till, är på något sätt trygga placeringar. Detta är en psykologisk fälla som är lätt att hamna i där det gamla, bekanta osv alltid känns tryggare än t.ex. ett litet företag med god tillväxt och uppenbart populära varor/tjänster. H&M är idag värderat PE-mässigt klart högre än andra bolag med liknande historik i närtid.

Sen kan man förstås ha utmärkta argument för att H&M bara är i en (uppenbarligen inte längre så tillfällig) svacka och snart kommer att komma igen. Allt ägande av aktien är förstås inte av gammal vana och missriktad riskaversion, men det mesta av privatpersoners ägande idag tror jag idag är just det.

Efter Q1-rapporten och marknadens förståeliga besvikelse kan det vara intressant att fundera vart H&M-aktien, stockholmsbörsens ankare, är på väg. Jag härmar Börsplus och ställer upp tre möjliga scenarier:

Positivt scenario

H&M:s stora satsningar, ung. 10 % av butikerna idag, på andra koncept som C.O.S., Other Stories och liknande har behövt en längre startsträcka än marknaden trodde och snart kommer man att kunna skörda frukterna i form av ökad försäljning och förbättrad marginal. De stora investeringarna i IT-system knutna till onlineförsäljning har varit en press på lönsamheten länge men detta och den förbättrade onlineupplevelsen kommer snart även den att leda till ökad försäljning utan större marginalpress.

Vi kan i detta scenario räkna med en återgång till försäljningen per kvm och den marginal man hade för ett par år sedan men med en större geografisk utbredning. Detta borde innebära en uppgång i närtid till 2015 års VPA och en återgång till PE 24-25 (historiska snittet). Utdelningen är inte bara säker utan kommer inom något år att kunna börja höjas igen, om än måttligt, år för år.

En ungefärlig uppskattning ligger då på en kurs inom ett år på (24,5*12,6) 310 dvs en uppgång från dagens kurs på 219 på enorma 41 %.

Mellanmjölksscenario

H&M lyckas stoppa kundflykten med ovanstående satsningar men omsättningen växer låga ensiffrigt, dvs lägre än ökningen i butiker men ändå tillräckligt för att inte förlora mer i VPA och utdelningen är säkrad men kan inte höjas mer än ytterst begränsat i närtid. Vinsten stannar på runt 11 kr och PE 20 är det nya normalläget. Aktien handlas då ungefär som idag mellan 200 och 240.

Negativt scenario

De nya satsningarna ger inte förbättrad marginal då deras omsättning fortsätter att släpa. Den kundflykt vi har sett var bara början och omsättningen tvärstannar vilket för att vinsten fortsätter att falla med tio procent per år när marginalen pressas vidare av att man inte längre kan köpa sig omsättning med nya butiker. VPA 2017 landar bara en bit över 10 kr. Marknaden blir alltmer skeptisk och PE faller från 20 idag till 15-16. Man tvingas trots att man tagit extern finansiering att sänka utdelningen successivt.

En ungefärlig uppskattning ger då en kurs runt (15,5*10,25) 160 kr inom något år. Marknaden kan förstås som hittills vara seg att tappa tron på H&M och hålla kvar PE långt högre än andra företag skulle belönas med, men en kurs under 200, troligen en bra bit under är ändå troligen oundviklig om vinstfallet fortsätter.

Min uppfattning

Jag tror det positiva scenariot inte är omöjligt men skulle inte ge det mer än kanske 10-15 % chans om ingenting avgörande händer, t.ex. ett uppköp av en konkurrent till mycket bra pris eller liknande. Jag ser ingenting idag som stöder att ett bolag vars affärsidé och styrka är att ha ett stort butiksnät med allt starkare onlinekonkurrens liksom konkurrens från kedjor med lägre priser för motsvarande kläder skulle kunna återta sina gamla marginaler. Deras nya finansiering visar förstås att de inte längre kan finansiera sig själva och därmed är utdelningen i fara.

Till allt detta kommer företagets enorma kapitalbindning i lager. Denna ökade med 30 % från året innan (ökningen var 28 % i Q4) och det börjar kännas som en tickande bomb och ytterligare ett hot mot utdelningen.

Jag tror istället att risken är i alla fall 50 % att det negativa scenariot blir verklighet, troligen större. Viktigast är dock att inse att även om H&M är ett fint företag med flera kvalitéer i behåll så håller de på att förlora sin komparativa fördel mycket snabbt idag och en investering på 220 kr kan visserligen bli lyckad, men det är inte någon säker placering alls.

onsdag 5 april 2017

Portföljvikter och kommentarer till innehaven

Jag skrev nyligen om min nya portföljstrategi där jag delar upp mina olika innehav i basinnehav och tillväxtcase. Jag har idag fler innehav och man kan undra hur detta rimmar med en fokuserad värdeinvestering. Svaret är att jag som tidigare har olika vikt i portföljen men att skillnaden mellan innehaven nu är klart större.

Detta är en genomgripande förändring. Som exempel kan nämnas att jag för något år sedan hade mer än 40 % av portföljen sammanlagt i SHB och Swedbank, ofta klart mer än så. Detta var då min stabila bas som skulle ge utdelning och det blev några episka utdelningsveckor i april varje år från storbankerna. Nu har jag som sagt fått mycket mer tid till analys och dessutom har bankerna värderats upp rejält varför dessa, liksom Starbucks och Disney som känns rätt rimligt värderade idag, har minskats till fördel för företag jag har större förväntningar på.

Dessutom har jag två nya innehav, LeoVegas som är ganska stort och Storytel som ännu är ett litet innehav.

Innehav med mellan ung. 10 och 20 % av portföljen

Catena Media

Apple

Kopparbergs

LeoVegas

LVMH

Dessa kan alltså vara allt från halva till nästan hela portföljen. Idag utgör de 65 %. Dessa innehav tar 90 % av min uppmärksamhet idag.

Mindre innehav (typ i storleksordning):

Netflix

Disney

Starbucks

Storytel

SHB

Swedbank

Kommentarer till innehaven idag (länkar till tidigare inlägg):

Catena Media: Största innehavet vars vikt dock sjunkit pga att andra innehav gått starkt samt att jag ökat från kassan i andra.

Apple: Ett basinnehav som jag tidigare minskat lite men idag inte har några som helst planer på att minska mer.

Kopparbergs: Stabilt tillväxtcase som jag har stora förhoppningar för. Jag har dock minskat ned det sedan i höstas.

LeoVegas: Nyaste innehavet som jag tycker lovar gott för framtiden

LVMH: Juvelen i portföljen som jag tror jag kommer att fortfarande äga om 10 år. Eller varför inte 20? Ökade igår innehavet med 1/3 och minskade SHB motsvarande.

Netflix: Stabilt tillväxtcase som jag inte kan låta bli att äga.

Disney: Kvalitet rakt igenom, men knappast någon större tillväxt i närtid.

Starbucks: Som Disney.

Storytel: Ett fantastiskt svenskt företag som jag kommer att få anledning att återkomma till.

Bankerna: Idag små innehav som ger utdelning och som mycket sannolikt kommer att överträffa index.

Jag har inte börjat tro att diversifiering är grejen, och har egentligen bara fem innehav som spelar någon större roll. Jag dock kanske lite för många idéer just nu och jag får se hur dessa innehav går, inte minst de mindre.

Jag är samtidigt plågsamt medveten om att hade jag de senaste åren sålt allt utom det innehav jag trott mest på SAMT vågat äga som enda innehav (hade uteslutit Kopparbergs), senaste året var det utan tvekan Apple, så hade jag haft bättre utveckling.

måndag 3 april 2017

Grym ägarbild i Catena Media

Ägarbilden i ett företag tycker jag är en av få helt externa faktorer man verkligen bör titta på. Historiken visar att insiderköp generellt är "bullish" och tvärtom. Trovärdiga storägare har ett värde, fråga bara bankerna, och om dessa, med sin tunga exponering och troligen mycket goda insyn i företaget sitter still i båten eller rent av ökar så är det i min erfarenhet ett mycket gott tecken.

För 45 dagar sedan släppte inlåsningen för storägarna Optimizer Invest, Aveny och Pixel samt för styrelse och ledningen som överenskoms inför IPO:n i början av 2016. Trots att de nu är fria att sälja och aktien har gått som en raket sedan börsintroduktionen så har ingen sålt en enda aktie.

Istället har ledningen tecknat bonusprogram och köpt ytterligare aktier, listan blir lång för ett år, men så här ser de senaste månadernas transaktioner ut:

En ytterligare relaterad nyhet släpptes i fredags att den tidigare uppgörelsen med uppköpta SBAT:s grundare Gary Gillis ska köpa in sig över börsen för två miljoner euro i CTM-aktier. Förutom den, allt annat lika, skjuts man kan misstänka att ett så stort köp, även om det sprids över tiden, kan ge en tunt handlad aktie så känns det väldigt positivt att han vill bli delägare på den nivån i företaget istället för att bara sitta och vänta på en bonus enbart baserad på SBAT:s del.

Så här ser ägarbilden totalt ut, stor koncentration som synes:

Ägarbilden och insiderköpen är naturligtvis ingenting som i sig ger total trygghet i en investering i så fall vore det mycket enkelt att bli rik, men det är en mycket god indikation av hur de med betydligt mer insyn än vi andra tror det kommer att gå. Det är svårt att hitta någonting man inte tycker om i Catenas ägarbild, snarare är det bland det absolut bästa jag har sett.