▼

tisdag 28 februari 2017

Apples långa väg till finrummet

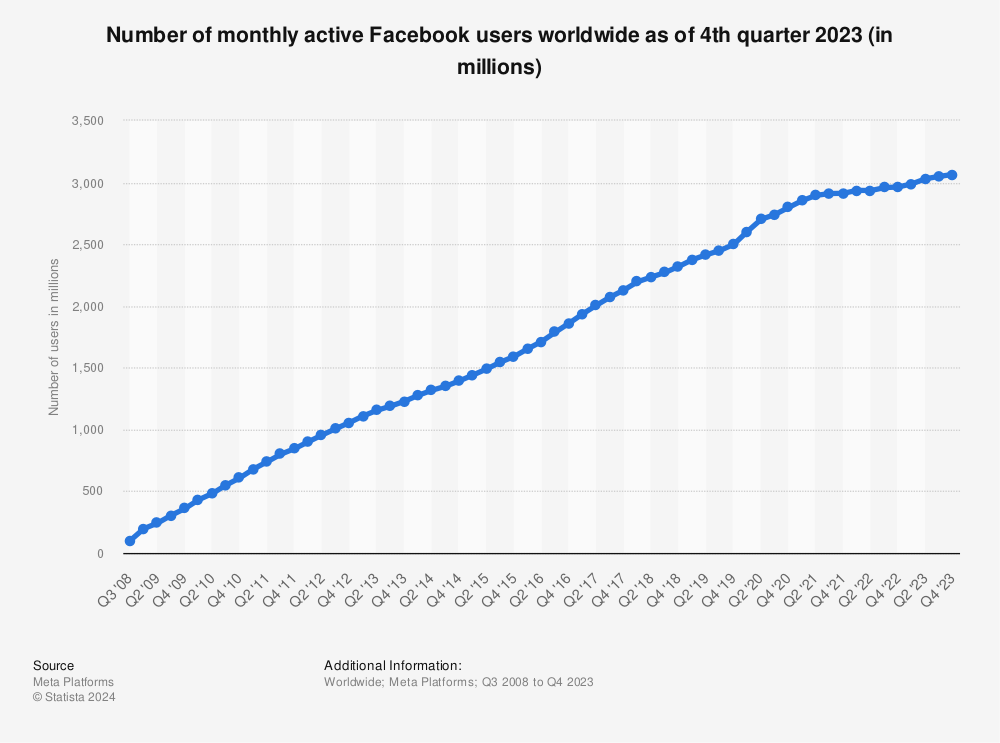

Apple har ända sedan sin grundstötning på 90-talet haft mycket svårt att komma in i finrummet. Trots aldrig tidigare skådade framgångar med iMac, iPod, iPhone och iPad har Apple värderats utifrån inställningen att det är en "one hit wonder" som bara råkat lyckas flera gånger. Marknadens inställning har med undantag för när deras intäkter exploderade i och med att iPods försäljning rusade, har varit att aldrig låta sig övertygas av vad som sker, utan skeptiskt tänka att snart är det slut på framgångarna. PE har därför mycket sällan stigit över 20 och i regel legat och skvalpat mellan 10 och 15, åtminstone fem årsvinster under marknaden i övrigt.

Om inte förr så i vilket fall i och med gårdagens nyhet om att Warren Buffett nu är certifierad Apple fanboy och gigantisk aktieägare med ett innehav på 18 miljarder dollar som gör det till till deras största efter Coca-Cola och tillika Apples femte största aktieägare måste kvalitetsstämpeln äntligen sättas av marknaden. Ingenting kan ju gärna vara bättre för ett företags trovärdighet än att Berkshire investerar stort i företaget och Buffett säger att deras vinster är uthålliga.

Buffett har till sist insett att vallgravar finns på samma sätt inom "teknik" (se mitt inlägg från 2011 om Buffett och Apple) som i andra delar av ekonomin. "Stickiness" dvs att Apples produkter, framförallt iPhone, fastnar i folks händer och de därför troget uppdaterar sin älsklingspryl, köper tjänster, musik, appar osv är en vallgrav som är mycket svår att ta sig över för en konkurrent och för varje dag blir den vidare och djupare.

Apples börsvärde är idag 720 miljarder dollar och PE-talet räknat på kommande 12 månadernas analytikerförväntningar har stigit från 12 i början av november till 14,6. Samtidigt är PE för S&P 500 17,9 vilket visar vilken rabatt Apple fortfarande har. Mest relevant är att tekniksektorn som helhet ligger på 18,6. Skulle Apple värderas bara i linje med sina närmaste konkurrenter så skulle aktien stå i 175 och företaget som helhet värderas till 920 miljarder.

Det finns som jag ser det ingenting som hindrar att så kommer att ske. Visst förutsätter det att Apple tuffar på som idag och inte plötligt tappar försäljning men i och med att marknaden till sist inser att Apple har mycket säkra kassaflöden, utdelningar och fortsatta återköp så kommer värderingen att krypa uppåt. Det sker inte på en vecka, men det kan absolut ske i år.

måndag 27 februari 2017

Kopparbergs och pundet

Det har varit bedrägligt enkelt att dra en rak korrelation mellan Kopparbergs svaga Q4 och pundkursen. Lite för enkelt dock då betydligt fler faktorer inverkar på det säsongsmässigt svaga Q4 (liksom ännu mer Q1:an). Det går därför absolut inte att dra några slutsatser i stil med att pundet ungefär halverar resultatet generellt över året!

Pundkursen

Att pundet är viktigt för Kopparbergs när 35-40 % av försäljningen sker i Storbritannien är ingen överdrift. Pundet har dock inte fallit fritt utan nådde sin botten i oktober, och VD sade i rapporten att den låga pundkursen "framförallt i Q4" var ett stort problem för jämförelsen.

Pundet har ett genomslag på intäkterna och på Finansiella intäkter och kostnader inkl. valutan (där de okända valutasäkringarna spökar). Detta ger lägre bruttoresultat; 437 milj. mot 467 förra året (-30 milj.). Men detta är inget nytt i Q4, redan i Q3 var bruttovinsten bara 571 mot 593 året innan (-22 milj.).

Det går inte att veta hur stor försäljningen i fast valuta är eftersom man inte meddelar detta och att utgå från råvarukostnaderna går inte eftersom dessa märkligt nog varierar rätt mycket från försäljningen kvartal för kvartal sedan länge.

Dagens kurs på mellan 11 och 11,50 är dock ungefär som 2014 och långt högre än 2013 då den bottnade för den gången. Den är lägre än för 12 månader sedan ännu ett tag om den ligger kvar på dessa nivåer varför den kommer att spöka i jämförelserna åtminstone de två första kvartalen i år.

Varför påverkan på Q4 och Q1 skiljer sig från sommarkvartalen

Eftersom bolagets försäljning är starkt säsongsdriven och Q4 och framförallt Q1 säljer avsevärt sämre än sommarkvartalen så blir det procentuella genomslaget på nettoresultatet mycket större när valutan äter upp en del av lönsamheten. Detta eftersom alla fasta kostnader tynger försäljningsmässigt svagare kvartal betydligt mer än de starkare Q2 och Q3. Det finns då liksom mindre att ta av.

Avskrivningarna på drygt 14 miljoner är nästan identiska under samtliga kvartal 2016, men i Q3 var dessa 14 miljoner bara 11 % av rörelseresultatet medan de i Q4 är 29 %... För persobalkostnaderna blir effekten ännu större- de var i Q4 med 68 miljoner större än resultatet före avskrivningar på 63 miljoner, i Q3 var de bara 37 % av detta...

Nästa kvartal kommer därför troligen att även det drabbas oproportunerligt mycket av pundet, men sedan kommer effekten att minska, dels av de skäl jag nämner ovan och dels av att pundet troligen inte kommer att vara lägre, ivf inte alls lika mycket lägre än året innan som hösten 2016. Det viktiga är att Kopparbergs säljer, valutorna kommer att fluktuera som de alltid har gjort.

Kassaflödet

Ingenting säger dock mer om hur ett företag går än kassaflödet. Som någon sade "Profit is an opinion, but cash flow is a fact". Hade fler ägnat "operational cash flow" hos Apple lite större uppmärksamhet så hade de lyckats bättre i sina analyser och precis samma sak gäller Kopparbergs. Den här bilden säger betydligt mer än några uppskattningar av hur mycket pundet påverkade resultatet i Q4:

torsdag 23 februari 2017

Kort kommentar till Kopparbergs rapport

Kopparbergs drabbades i Q4 som tidigare av GBP-fallet mot kronan. Det enda som överraskade var kraften i fallet denna gång men det beror med all sannolikhet på att valutasäkringar har löpt ut och detta gör förstås att det blir fördröjningar innan effekten kommer på allvar. Dessvärre har vi ingen som helst insyn i dessa hedgar och måste bara acceptera valutarisken i ett så exportberoende företag. Trevligt är förstås att pundet visat tendenser till återhämtning mot kronan.

Som jag skrev i förrgår är valutan inte det väsentliga utan försäljningsutvecklingen. Av allt att döma går det mesta Kopparbergs väg nu och hade vi inte haft Brexit-omröstningen hade uppenbarligen detta kvartal varit mycket starkt. Ledningen är de som vet allt vi inte vet och de höjer utdelningen rejält från 4,40 till 5,90.

Bättre guidning än så kan vi inte få.

måndag 20 februari 2017

Inför Kopparbergs rapport

En av mina största favoriter, Kopparbergs Bryggeri, lämnar sin bokslutskommuniké på torsdag morgon. Förväntningarna är att döma av kursutvecklingen på senare tid klart lägre än för ett år sedan och det finns bara en orsak- Brexit-omröstningen och den därefter fallande GBP-kursen. Detta är dock inte fundamentala faktorer utan fernissa.

Det viktiga är förstås omsättning och vinst- dvs att Kopparbergs växer och gör det lönsamt. Förra kvartalet ökadeförsäljningen på den allt annat överskuggande brittiska marknaden med 10 %. Detta doldes dock av ovannämnda valutanedgång men eftersom valutor pendlar upp och ned är det förstås just denna ökade försäljning som vi ska koncentrera oss på.

I kvartalet hände såvitt jag vet ingenting väsentligt men om man får vara lite optimistisk så tror jag att man fortsatte växa topline måttligt och fick 10-20 % vinstökning mot förra året. Detta skulle ge en mycket övertygande resultatökning på helåret till runt 12 kr och motivera en höjd (från 4,40) utdelning till 5,50 kronor. På torsdag vet vi svaret.

Fotnot: efter lite ytterligare räkneövning och givet en traditionellt återhållsam utdelningsvilja som sällan gått över tror jag att 5,50 kr är optimistiskt nog (tidigare 6 kr).

söndag 19 februari 2017

Alla får vara med!

Det är populärt att spara idag och lika populärt att köpa aktier. En god konjunktur, börsuppgång samt sänkta skatter och räntor har skapat ett nästan euforiskt aktieintresse i landet. Varje dag ser man uppmaningar att alla/tjejer/privatersoner borde spara pengar och köpa aktier för dessa. Helst jättemycket.

Jag tycker man ska skilja noga på sparande och att köpa enskilda aktier. Det är absolut inte samma sak. Det ena är ofarligt och bra medan det andra visserligen kan ge väldig rikedom men lika gärna kan leda till ekonomisk katastrof för den som inte vet vad han håller på med. Faktum är att det är mycket sannolikt att det går åt pipan om man inte har koll.

Därför är det rätt oansvarigt att försöka få "alla" att köpa aktier. Istället borde man uppmana alla att spara och köpa breda fonder men varna för att aktier bara är för den som är beredd att lägga mycket tid och energi på sitt aktiesparande. Samt uppmana nybörjare som verkligen är intresserade av börsen att lära sig mer.

Att uppmana till stor (15-20) diversifiering är som jag skrivit tidigare ett cirkelargument- saknar man kunskap att begränsa sina innehav utan att ta på sig för hög risk så ska man köpa många aktier. Men det minskar bara effekten av okunskapen och då är det garanterat bättre att köpa en fond. Det ger lägre courtage och det finns kunniga fondförvaltare som väljer ut aktierna.

Man behöver varken vara en Buffett eller Lynch för att lyckas exceptionellt på marknaden men man måste nog vara ett geni för att lyckas utan att anstränga sig. Genier är det rätt ont om, giriga människor är vi desto bättre försedda med. Med ansträngning och intresse lyckas man troligen bättre som stockpicker än om man köper indexfonder, men lägger man till rätt temperament och läggning mot att förstå marknaden så ska man vara klantig för att inte bli rik.

Eftersom börsen över tid gör sina ägare rika så finns det förstås ett rättviseargument i att uppmana alla att "spara i aktier", men alla som varit med ett tag har dessvärre sett och hört alltför många tragiska historier som inte kan uppvägas av några solskenshistorier om någon totalt okunnig som ärvt pengar och som på ett tips av en granne köpte FING på 80 öre. Man får full exponering mot börsen med aktiefonder utan ens i närheten av den risk det innebär att köpa aktier utan djupare kunskap.

torsdag 16 februari 2017

Sju frågor till Catena Medias VD Robert Andersson

Robert Andersson hade vänligheten att svara på några korta frågor idag, dagen efter att Catena Media släppt sin bokslutskommuniké för 2016:

Många positiva besked i rapporten tror jag de flesta tycker, bara att gratulera. Vad är du själv mest nöjd med

RA: Att 2016 forsätter bevis styrkan i vår strategi.

Vad vill du fokusera på att förbättra under detta år?

RA: Vi kommer fortsätta investera i teknik och produkt under året, i samband med ett ökat fokus på kvalitativt innehåll.

Er rörelsemarginal pressas av kostnader för expansionen och ligger nu på de 50 % du tidigare sagt är ert långsiktiga mål. Ligger det fast eller kan vi komma att se fortsatt press, om än tillfälligt, under 2017?

RA: 50% ligger fast, att marginalen rör sig upp och ner mellan kvartalen är helt naturligt då kostnader tas i perioder etc. Men marginalen ska som enl målen vara 50% eller över

Förvärvstakten har de senaste 12 månaderna varit oerhört hög för ett företag av er storlek, kommer den att fortsätta i ung. denna takt 2017 och -18?

RA: Vi ser ingen anledning till vi skulle minska på takten.

Du har tidigare sagt, t.ex. när du intervjuades i Börspodden, att målet är att i snitt växa omsättningen 75 % per år 2016-18. För 2016 steg den med hela 168 %. Får det dig att vilja justera den prognosen?

RA: Våra finansiella mål ligger fast.

Du lyfter fram er satsning på esports och "daily fantasy sports" i USA. Är detta redan idag en intäktsbringande verksamhet? Hur stor är den i så fall jämfört med era två andra affärsområden?

RA: Just nu är den liten. Det är nog allt jag kan kommentera!

När ser du framför dig att ert kassaflöde kommer att räcka till era förvärv och behovet att ta in externt kapital upphör?

RA: Det går inte att svara på eftersom allt beror på storleken på uppköpen.

onsdag 15 februari 2017

Kort kommentar till Catena Medias Q4

CTM släppte sin bokslutskommuniké i morse och höll sedan en presentation (här finns bilderna).

Omsättningen ökade 108 % mot Q4 förra året, men eftersom detta är en icke-cyklisk verksamhet är det bättre att titta på kvartal för kvartal även om det förstås blir lägre tal. Sedan förra kvartalet ökade omsättningen med 27 %.

Vinsten ökade med 9 % vilket förklaras med ökande kostnader för personal, teknik m.m. till följd av den stora expansionen samt att man skriver av lite goodwill löpande för sina förvärv.

Allt detta var helt i linje med mina förväntningar och det är egentligen inte så mycket mer att säga än att allt ser bra och solitt ut. Nedan den mycket viktiga "New depositing customers" som visar hur många nya kunder och därmed möjliga återkommande intäkter man genererar per månad.

måndag 13 februari 2017

Catena Medias låga värdering

Att förutspå rapporter är som alltid riskfyllt och man ska inte stirra sig för blind på ett enskilt kvartal. Catena Media rapporterar dock på onsdag (15/2) och förväntningarna är naturligtvis högt ställda efter en otrolig kursresa senaste året. Jag tror att man kommer att leverera en stabil rapport och, långt viktigare, man kommer med hög sannolikhet att fortsätta leverera fina omsättnings- och vinstsiffror kommande kvartal. Detta tack vare både organisk och förvärvad tillväxt.

Förvärv under 2016

CTM har det senate året köpt flera mycket stora affiliates-bolag, däribland Askgamblers, Right Media UK, SBAT, Spelbloggare.se, CasinoUK och nu senast svenska Slotsia som enligt uppgift har en vinstmarginal före skatt på otroliga 75 %. Till detta kommer det stora köpet av lite mer oklara affiliate-tillgångar i USA nyligen.

Med en så otroligt aggressiv förvärvsstrategi kommer förstås den organiska tillväxten i skymundan och av stort intresse är förstås vilka kassaflöden man kan få ifrån alla förvärvade bolag. Niklas Ramstedt på Primas Invest har på Twitter (starkt följrek!) publicerat uppskattningar av EBIT-bidrag från förvärvad verksamhet för 2017 mot 2016 som visar på en åtminstone 50 % EBIT-ökning enbart från dessa förvärv (mars -16 till februari -17.

Catena Media: Plattformen breddas ytterligare genom ett nytt förvärv idag. Uppdaterad M&A-list 👇🏻 pic.twitter.com/2NCJAlm0KY— Niklas Ramstedt (@ramlars77) February 10, 2017

Detta ger 8,3 MEUR tillskott mot 2016. Motsvarande tillskott för 2016 var 2,2 MEUR vilket get en uppfattning om hur mycket snabbare man växer oorganiskt idag.

Till allt detta kommer förstås synergieffekter, men också (viktigt!) bidrag från de sajter som man närmast garanterat kommer att förvärva och konsolidera under 2017. Till detta måste förstår slutligen adderas organisk tillväxt både på tidigare och förvärvad verksamhet. Den uppskattade organiska omsättningstillväxten för Q3 låg på 55 % rullande 12 månader...

Eftersom Catena Media är en ny stjärna bevakas de inte så brett ännu. Swedbank är ett undantag som skrev en mycket positiv analys ("Starkt köp") för några veckor sedan. Kanske viktigaste slutsatsen är att Catena nu snart kommer att vara en självförsörjande förvärvsmaskin i och med den runda som möjliggörs av 500 miljonersobligationen man gav ut förra året som just nu används till förvärv. Detta är också ledningens strategi och man behöver inte vara något geni för att förstå vad detta kommer att leda till om man fortfarande kan köpa verksamheter någorlunda billigt, vilket varit fallet hittills även om priserna har stigit.

Uppskattad vinst 2017

Det är jättesvårt att med precision förutsäga resultat för snabbväxande företag och jag tycker inte om falsk exakthet. Men hur jag än vänder och vrider på det kan jag inte komma fram till ett lägre nettoresultat för 2017 än runt 30 MEUR vilket är nästan 300 miljoner kronor. Det är sannolikt en låg uppskattning dessutom. Dagens börskurs ger en värdering på nästan exakt fem miljarder kr vilket ger ett "forward PE" på 17. Detta är galet lågt givet utvecklingen och kan inte motiveras med några fundamentala orsaker.

Värdering idag

Jag tror Catenas värdering idag hålls nere av att företaget är nytt på börsen, den extremt överdrivna oron för affärsmodellen och att man inte kommit in på "finlistorna" på börsen. Det sistnämnda skall enligt plan ske i år och de två förstnämnda kommer naturligt att tona bort på samma sätt som oron för spelbolagens affärsmodell var så stor en gång i tiden och nu knappast nämns som något större hot för dem.

Jag anser att i varje fall "forward PE" 25 är rimligt för CTM idag givet tillväxten. Detta ger tillräcklig säkerhetsmarginal om någonting skulle strula eller förvärven blir klart dyrare i framtiden. Deras verksamhet är mycket lukrativ och Catena är idag en av de riktigt stora spelarna på denna marknad. Ledningen visar med all tydlighet att de har globala ambitioner och är välinvesterade i företaget själva.

Forward PE 25 ger en aktiekurs på ung. 150 kr dvs 50 % över dagens kurs.

Catena är förstås ingenting man ska köpa om man förväntar sig en lugn resa (som folk har förväntat sig när de köpte H&M... ;-) men som alltid gäller att man inte ska köpa några enskilda aktier utan gedigen kunskap om börsen, aktiemarknaden och det enskilda företaget så jag är inte rädd för att rekommendera starkt köp för den som uppfyller ovanstående.

Det är alltid populärt att förhålla sig skeptisk till nya, snabbväxande verksamheter även om de också visar snabb vinstökning. Det är å andra sidan också populärt att åstadkomma mediokra resultat med sina investeringar.

Nedan är en intressant paneldiskussion från Redeyes gamblingseminarium i november med Catena Medias ena grundare Erik Bergman och flera andra personer i affiliates-, spel- och SEO-branschen där man tar upp risker och möjligheter för affiliates. Videokälla: http://topdog.nu

tisdag 7 februari 2017

Tillgångar utanför balansräkningen

Bokföringen och bokslutet är ju den enda sammanfattningen vi egentligen har på hur bra eller dåligt ett företag går. Dessvärre känner jag ofta att den inte alls reflekterar verkligheten så bra. Det finns förstås massor av brister men jag stör mig framförallt på att tillgångarna är så dåligt beskrivna.

Väldigt ofta ser man hänvisningar till att bolaget har si eller så mycket kapital, fordringar, kassa osv i sammanhanget att det är just företagets totala tillgångar. Det stämmer förstås på många företag men absolut inte på dem som jag är intresserad av.

Oftast är det tillgångar som inte kan tas upp i bokföringen som är företagets mest värdefulla (i vissa fall kanske det finns spår av dessa tillgångar, t.ex. i goodwill i bokföringen). Dessa är de som ger återkommande intäkter och vinster, inte kassan eller anläggningarna.

Här följer några saker som inte finns med på mina företags balansräkningar, men har enorm betydelse för deras vinst.

Apple: Varumärket, iOS, MacOS, designteamet.

Starbucks: Varumärket, anseendet som ett etiskt/ansvarstagande företag,

Disney: Namnet/varumärket, Pixar och Disney-studion

Kopparbergs: Varumärket.

SHB: Företagskulturen.

Oftast är det självklart att dessa saker inte kan finnas med för hur ska man kunna sätta ett värde på företagskulturen, ska den skrivas av när det går dåligt osv. I andra fall vore det kanske bra för att visa hur stora tillgångar man har. Om inte annat så gör bokföringen som den ser ut idag att vissa, väldigt bra företag inte har sina största tillgångar synliga. Kanske bra för oss som letar just efter sådant, men det är väldigt ironiskt.

Apples kassa är förstås värdefull då den ger företaget enorm frihet att göra bra precis vad de vill och ta vilka chansningar som helst utan att riskera företagets hälsa, men den är ju bara pengar. iOS däremot är enormt värdefullt då det kraftigt bidrar till inlåsningen i Apples ekosystem då väldigt få som börjat köpa iPhone och iPad slutar göra det.

Den som inte förstår hur värdefullt ett operativsystem som byggts upp under 10 år och håller kunderna kvar mer än något annat som man köper med telefonen blir troligen förvånad när affärsområdet Services börjar växa med 25 % per år och blir det näst mest lönsamma efter just iPhone.

Detta gör i Apples fall att det blir mycket lönsammare om man inte kan sälja en ny iPhone till en existerande kund efter två år men istället lockar in en ny kund. Den gamla kunden kommer att köpa en ny året efter men den nya kunden och den gamla lägger en massa pengar på garanti, tjänster, appar, musik osv från dag ett. Samtidigt oroar sig marknaden konstant för att kunderna byter iPhone långsammare än tidigare.

De som kan hitta och, förstås, förstå värdet hos dessa icke-bokförda tillgångar blir rika. De andra är de som säger "Men det är ju bara kaffe, hur svårt är det att kopiera?"

måndag 6 februari 2017

Vad kan man lära sig av Facebook (och Amazon)?

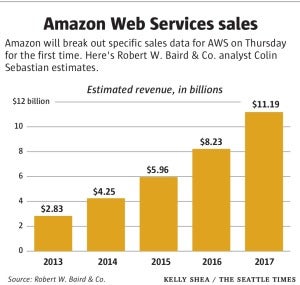

Alla vi som inte förstod Facebooks fantastiska potential att tjäna pengar på sina användare kan i varje fall trösta oss med att vi kan lära av vårt misstag. Samma gäller egentligen för Amazon.

Min första analys av Facebook som en hypad högriskplaceringe vid IPO:n var i alla fall på ytan helt korrekt och aktien föll mer än 50 % de första månaderna. De tjänade hemskt lite pengar givet hur många aktiva användare man hade och det var objektivt sett olycksbådande att man var så sena att satsa på mobilversioner av websidan och appar. Man saknade länge en iOS-app och sedan dröjde det ännu längre innan man byggde en ipad-version. De verkade sitta kvar i PC-miljön.

Mitt misstag var att inte se att eftersom Facebook var på väg att bli den helt dominerande sociala nätverkssajten så skulle man med mycket hög sannolikhet lyckas tjäna väldigt mycket pengar på att sälja sina användare till annonsörer. För det är just annonssäljare som Facebook är, precis som Google. De tillverkar ingenting och de säljer ingenting annat än just annonser. Glöm alla tramsiga tal om att man är ett teknikföretag eller nu senare ett mediaföretag.

Att man är sent ut i starten mot mobilt användande är ju heller inte så farligt när man är stor och välfinansierad och Facebook tog snart igen detta. Idag är 84 % av deras annonsintäkter från mobilt användande. Inte heller är det så farligt när de sjösätter Zuckerbergs lilla "rich man's folly" den osannolika Facebook-mobilen och den förstås blir en flopp av episka mått. Man har råd.

Just denna enorma tillgång- att äga en ofattbar massa människors lojalitet är Facebooks styrka. Det är precis samma sak med Amazon som vi värdeinvesterare har skrattat åt i många år. Båda företagen har lagt enorma summor på att bygga ut sin kapacitet och i Amazons fall medvetet shoppat upp hela överskottet på lager och distribution. Därav höga PE-tal och förhoppningar hos marknaden.

Som lite terapi för mig som underskattat användarnas värde för företag som till skillnad från Apple inte tjänar så mycket pengar på dem ännu är mitt nya innehav i Netflix. De håller på precis samma sätt som Facebook, Google, Amazon och inte minst Apple, på att bygga upp en enorm global användarbas. Man ligger här inte alls lika långt fram som Facebook eller Amazon men man är på god väg när man trots stadig ökning av amerikanska abonnenter nu snart har lika många internationella kunder (snart 50 miljoner vardera). Deras mål är dock att på sikt ha 80 % av sin marknad utomlands, vilket säger en del om expansionslusten. För att lyckas med det kommer man att behöva växa med i varje fall 200 %. Jag tror de kommer att lyckas med detta på sikt.

torsdag 2 februari 2017

The Fingerprint dream

Drömmen om Fingerprint, så många gånger upprepad av de som trott religiöst på företaget, var att företaget, trots all empiri från andra liknande företag, skulle behålla sin dominerande marknadsställning och marginal samt snabbt bygga ut verksamheten till andra stora produktkategorier (framförallt smarta kort) än smartphones. Oavsett vad man tror om Fingerprints prognoser för detta år och deras möjligheter att på sikt lansera andra storsäljare så är det bara att konstatera att dröm och verklighet inte blev samma sak.

Försäljningen är i fritt fall och därmed också vinsten. Inte nog med att fjärde kvartalet var ännu svagare än man trott, man guidar för ett rejält omsättningsfall under nuvarande kvartal. Ledningen beslutar ändå om utdelning på 2 kr (3,7 % direktavkastning före börsens öppning idag) och ger en oförändrad prognos för helåret.

Det går inte att dra någon annan slutsats än att man försöker rädda aktien från total kollaps med dessa åtgärder. Man behöver inte vara något geni för att inse att denna prognos troligen kommer att revideras ned och att riskpremien är alldeles för låg i Fingerprints kurs idag. Den som är ute efter utdelning hittar komiskt mycket mer säker sådan hos t.ex. storbankerna som ger dubbla direktavkastningen och en tiondel av bolagsrisken.

Oavsett hur detta år kommer att sluta för FING så är det idag ett teknikbolag med väldigt osäkra utsikter- omsättningen sjunker drastiskt, konkurrensen ökar snabbt och det finns ingenting som tyder på att man är på väg att snabbt bredda verksamheten. Ingången hos "PC Samsung" (ett annat företag än Samsung Electronics med visserligen olika korsäganden, men inte samma företag) kommer inte att leda till några vinster att tala om, det har även ledningen meddelat. Se mina tidigare inlägg här: 1, 2, 3, 4, 5.

Jag anser att Fingerprint är ungefär dubbelt så högt värderat mot vad som vore rimligt. Ett PE runt 5 och direktavkastning uppåt 10 % är rimligt med så stor risk. Då har man vettig uppsida och begränsad nedsida om utvecklingen skulle fortsätta som idag. Aktien hålls dock fortfarande uppe (vid börsens stängning igår 53,50) av orealistiska förhoppningar, tro inget annat, men i takt men om förhoppningarna grusas i nuvarande takt så kommer den att sjunka.

Den drömmen som aldrig besannats, som dröm var den vacker att få...

Gustaf Fröding

onsdag 1 februari 2017

Apples julkvartal

Igår lämnade Apple rapport under buller och bång och det råder nog inga tvivel om att marknaden gillade vad den såg. Iphone-försäljningen ökade igen, Services ångar på och man gav väldigt positiva indikationer för Apple Pay (upp 500 %) och Apple Watch (kan inte tillverkas snabbt nog) samt att den prishöjda iPhone 7 Plus tack vare dubbla optiken säljer oerhört starkt jämfört med vad 6 Plus gjorde, dessvärre mer än vad man hade planerat produktionen för dock. Mac slog alla rekord med hjälp av den nya MacBook Pro.

Det utan tvekan viktigaste budskapet från Apple till marknaden är dock att Apple visar att vinster och omsättning på denna väldigt höga nivå inte var någon engångshändelse när iPhone 6 hade släppts för två år sedan, vilket marknaden började tro alltmer när julkvartalet presenterades förra året med känt resultat för aktien månaderna efteråt (ända ned till 90 dollar i maj).

Marknaden tror nämligen inte att Apple kan prestera på denna nivå och än mindre växa sig större. PE ligger runt 12 och ser man på det i princip alltid mycket starkare fria kassaflödet (27 miljarder mot 18 miljarder i rapporterad vinst nu senast, för övrigt precis tvärtom hur bilden ser ut hos H&M) blir värderingen ännu lägre.

När man nu visar att allt tuffar på stabilt även om iPhone 7 inte kom med några större nyheter och alla "vet" att nyheterna kommer att vara betydligt större när nästa modell släpps i höst så finns det anledning att vara optimistisk till aktiens utveckling detta år. Inte minst eftersom marknaden äntligen börjar förstå vilket expresståg Services har blivit.

Services steg med 18 % detta kvartal hjälpt inte minst av att App Store ökade med otroliga 45 %, men uppgången mot förra året hade varit ännu större om det inte varit för att resultatet dopades den gången av att man fått en halv miljard dollar genom ett domslut från en konkurrent. Dess takt är alltså oförändrat uppåt +25 % och det är snart ensamt ett Fortune 100-bolag.

Kassan ligger idag på en kvarts biljon dollar trots gigantiska återköp (11 miljarder detta kvartal) och utdelningen. Skulderna är 77 miljarder och man hoppas på möjligheter att ha hem pengar från utlandet om det blir en större skattereform i USA vilket många tror.

Eget innehav

Jag ligger idag inte lika tungt i Apple som för ett par år sedan, 15-20 %, eftersom jag vill ha en bra exponering mot detta fantastiska företag mycket långsiktigt, men ändå ser att det finns gott om större rimligt värderad tillväxt på annat håll. Jag räknar med att behålla nuvarande innehav under lång tid och exponeringen kan alltså öka om aktien fortsätter uppåt och dollarn inte sjunker för mycket.

Slutsats

Apple är och förblir en vinstmaskin och deras dominans på smartphone-, plattdators-, smartwatch- och översta PC-marknaden är helt ohotad.