▼

lördag 31 december 2016

Nyårsinlägget

Jag vill förstås följa min tradition ända sedan 2009 (lästips: min första årsrapport som skrevs i ett helt annat börsklimat) att skriva ett inlägg om det år som varit. Detta år blev för mig ganska tvärtom mot 2015 då Starbucks var den stora stjärnan eftersom SBUX stått och stampat i år medan nästan allt annat gått bra eller mycket bra.

Min bank saknar möjlighet till grafpresentation av depåer men det går ju att göra uppskattningar givet de enskilda innehaven.

Det positiva

Detta var de stora, dåliga överraskningarnas år som rent avkastningsmässigt var mycket lyckat. Starbucks gick något ned men mina stora innehav i Apple (+11 %; 17 % av portföljen), SHB (+13 %; 21 % av portföljen) och Swedbank (+18 %; 10 % av portföljen) var mycket bra. Lägg sedan till +8 % på dollarn samt, mycket fina utdelningar från bankerna och snittet hamnar runt + 20 %.

Årets rookie var utan tvekan LVMH som gick upp med 25 % och är idag 8 % av portföljen. Fantastiskt stabil utveckling av hela verksamheten under året och utan tvekan ett av mina permanenta innehav idag. Extra fart gavs 5 % EUR-uppgång.

H&M som tidigare var runt 10 % av portföljen avvecklades mellan 280 och 290 kr (startade året på 302) vilket var mycket lägligt och hindrade en nedgång på ung. 15 % till dags dato.

Utvecklingen i ett par av dessa aktier dopades dessutom av väldigt fina opportunistiska lägen då jag köpte SHB direkt efter Brexit-omröstningen på 94 kr (126 idag), sålde av lite SHB inför amerikanska valet och ökade Swedbank morgonen efter katstrofen på 205 kr (220 idag) samt ökade i LVMH vid nedgången i somras på drygt 140 eur (181 idag).

Det negativa

Det sämsta för min portfölj i år var det stora köpet i Kopparbergs (16 % av portföljen) vilket först steg rejält från 240-250 där jag handlat till att falla vid Brexit då jag ökade helt korrekt vid 235 kr men sedan stått och stampat pga oron för pundet och hur det sänker försäljningen i kronor. Jag är ned ung. 7 % på denna post just nu och har inte fått någon utdelning pga att jag köpte först i maj och senare. Jag är dock som sagt mycket positiv till företaget men minskade min rätt stora exponering i höst med ung. 1/5 av innehavet på 248 kr. Helt klart en aktie som jag kommer att behålla på ungefär denna nivå om företaget fortsätter som idag.

SBUX (13 % av portföljen) är ned 6 % i år, men kompenseras mer än väl av dollarn och utdelningarna så för mig är den upp några procent.

Disney (15 % av portföljen) har haft ett fantastiskt år men aktien har stått exakt stilla på 105 dollar. Med dollaruppgången och utdelningarna är den dock upp ung. 10 % för mig.

Resultat för året

Uppgången landar på ung. 20 % för året inkl. utdelningar. Dollarn och euron har hjälpt, men bankernas uppvärdering samt Apple och LVMH har som synes varit dragloken tillsammans med fina utdelningar från samtliga innehav.

Slutsatser och lärdomar

Opportunism vid överdrivna ras är och förblir en mycket lönsam strategi för mig även om jag gör det i betydligt mindre procentuell omfattning idag mot förr (se som sagt 2009:s årsrapport). Valutan är ju inte så mycket att säga om eftersom detta inte kan påverkas även om jag i efterhand kan säga att jag fick rätt om att kronan skulle fortsätta rasa.

All långsiktig framgång är dock helt beroende av kvaliteten i företagen och samtliga innehav jag har tillhör den absoluta eliten. Swedbank har jag ägt sedan 2009, Apple sedan 2011, Starbucks och SHB sedan 2012 och H&M ägde jag från 2010 till i år då jag sålde eftersom jag inte längre tror de kommer att prestera så bra som jag kräver för att äga den.

tisdag 27 december 2016

Tillväxtens stora värde

VI värdeinvesterare fnyser rätt ofta åt hur företag med mycket hög tillväxt men ingen eller liten vinst uppvärderas av marknaden år ut och år in. "PE nu uppe i 666, bisarrt" är inte helt ovanligt att läsa på Twitter och visst finns det fog för kritiken när marknaden tar ut alldeles för mycket alldeles för tidigt, men jag har börjat tänka om i vissa av dessa fall.

Främsta skälet till att jag vill moderera min inställning är mycket enkel. Det är att tillväxt som kan leda fram till en monopolliknande grepp över en ny marknad är värt att betala ett högt pris för eftersom om företaget lyckas lägga marknaden under sig lär det också kunna skörda frukterna av sin framtida dominans. Företag dödas av konkurrens och frodas fantastiskt om man får (mer eller mindre) monopol. Värdet av detta är alltså otroligt högt och skall förstås premieras rejält av marknaden.

Det går alltså absolut inte att dra alla typer av tidig tillväxt utan vinst över en kam. Det är enorm skillnad på när marknaden belönar tillväxt i en marknad som fingeravtrycksscanners och när den belönar den som uppenbarligen är på väg att skaffa sig en monopolliknande dominans på konsumentmarknaden i USA som Amazon eller web-tv (on demand) som Netflix.

I Fingerprint Cards fall fanns det som jag skrivit många gånger tidigare ingenting alls som tydde på att tillväxten skulle kunna leda till mer än ett temporärt monopolliknande tillstånd. High tech-komponenter är mycket enkla att kopiera och oavsett vilken produkt de skall sitta is så kommer de större kunderna att pressa priserna genom att ställa producenterna mot varandra. Det som är sant för Fingerprint är förstås sant för många andra vars tidiga dominans och medföljande aktie-hype med tiden bröts brutalt. Helt oavsett om man får ordning på skutan igen, vilket jag starkt betvivlar, så var utvecklingen 2015 kraftigt överdriven och riskfylld för investerare, oavsett hur pålästa de var.

Fingerprints aktiekurs var en bubbla- den stämde inte överens om vad vi under 2015 kunde rimligen anta att företaget skulle tjäna långsiktigt utan drevs av get rich quick-mentalitet. Kanske kommer nedanstående exempel också att korrigeras ned om förväntningarna inte infrias, men de är betydligt mer korrekta än FING:s.

För Amazon är fallet helt annorlunda. Man har genom att vara tidigt ute och börja med enkelt distribuerade produkter som böcker och tidigt expandera till flera stora marknader skapat sig en mycket stark ställning på marknaden och i kundernas medvetande. Att använda alla kassaflöden till expansion och uppbyggande av enorma distributionscentraler istället för att göra vinst var helt korrekt. Om Amazon lyckas så kommer de att kunna skära emellan i en gigantisk omsättning utan att någon har chansen att på allvar utmana dem i närtid.

|

| Amazons aktiepris följer inte oväntat... |

|

| ...deras försäljningstillväxt. |

Netflix tjänar inte heller mycket pengar då de istället satsat på att expanera globalt med sina attraktiva priser och egen produktion av unikt material (nästa år enorma sex miljarder i budget). Deras PE är gigantiskt men om de lyckas skaffa sig en mycket stark ställning globalt så kommer vinsten troligen att stiga på samma sätt som när Microsoft i många år lät bli att införa kopieringsskydd på sina produkter. Man förlorade en hel del pengar initialt men sedan hade Microsoft nästan monopol genom att edra produkter spridits globalt.

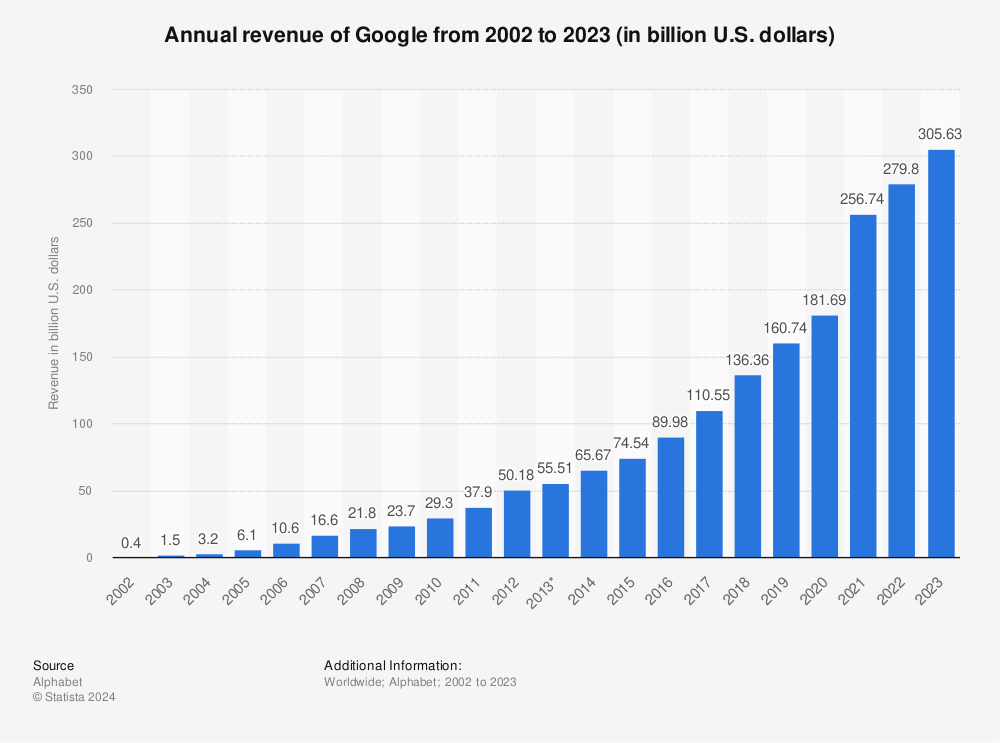

Google är förstås ett annat utmärkt exempel. De använde sina intäkter till att slå undan benen på konkurrenterna och investera ofattbara summor i serverparker och är idag helt ohotade i sin dominans över sökning. En tjänst som jag t.ex. använt för att hitta dessa grafer nu. (Sen kan man förstås tycka vad man vill om deras gigantiska kostnader för produkter och idéer som samtliga inte bär frukt, men ingen kan konkurrera bort dem för sökningar och de tjänar multum idag på det de gjorde tidigare).

Man lär så länge man lever och den viktiga slutsatsen här är lika enkel som självklar- att man kan få gigantisk avkastning om man hittar vinnarna i tid. Jag har inga som helst avsikter att börja med tillväxtinvestering i någon större omfattning, men jag skulle vara villig att lägga lägre procenttal av min portfölj i de framtida tillväxtcase som jag tror kan ge en monopolposition i lovande marknader. Det finns helt klart fall där vinsten skall sättas på undantag och tillväxten helt korrekt premieras av marknaden.

lördag 17 december 2016

LVMH- ett Berkshire för lyxmärken

LVMH tuffar på mot nya höjder efter fina rapporter detta år och nu nästan dagligen nya ATH (se tidigare inlägg) samt, för oss svenskar, extra mumma av EUR-uppgången. Det har slagit mig nu när jag följt bolaget nära under ett år att det påminner väldigt mycket om Buffetts Berkshire Hathaway.

LVMH använder till skillnad från Berkshire sitt kassaflöde (3,7 miljarder euro 2015) delvis till utdelningar och återköp, men framförallt investerar man i mycket starka "ikoniska" företag och märken. Dessa är idag över 60 och höstens stora nyhet var köpet av Rimowa, vars fantastiska väskor f.ö. jag själv har använt i flera år. Då LVMH är det ledande lyxkonglomeratet i världen blir det, liksom Berkshire, ett prestigefullt hem för nykomlingarna, inte minst viktigt när man, även det precis som Berkshire, ofta köper familjeägda företag som Rimowa (där ägarfamiljen behåller 20 %).

LVMH, vilket liksom Berkshire är ett halvt familjeägt företag, ger också som Berkshire, sina dotterbolag mycket stor frihet att fortsätta verkar framgångsrikt inom sitt segment. Resultatet blir, av allt att döma, nöjda dotterbolagsledningar som slipper den typiska koncernsjukan- att koncernledningen centraliserar så mycket av verksamheten som möjligt och anställer oduglingar vars enda förmåga är att hitta case för synergier och presentera dem i Powerpoint varefter man sakta men säkert eroderar det som gjorde det inköpa företaget framgångsrikt till att börja med.

Siffrorna

LVMH lämnar endast halvårsvis fullständiga resultatrapporter och rapporterar på våren och hösten endast försäljningen. Oktober-rapporten var trevlig läsning med förbättringar över hela linjen mot första halvåret, inte minst inom Fashion & Leather goods (vilket innehåller Louis Vuitton som står för halva vinsten) och stabila 6 % organisk tillväxt rensat från valutapåverkan (5 % årets första nio månader). Omsättningen är upp en miljard till 26,3 miljarder euro

Naturligtvis fluktuerar LVMH:s olika segment hela tiden när man verkar inom så många olika branscher men trenden är mycket stark, både vad gäller omsättningen och rörelsemarginalen (19 % förra året, se årsrapporten för fullständiga siffror).

Mycket glädjande är förstås att Asien, vilket är starkt påverkat inte bara av Kina utan framförallt för designvaror superviktiga Japan som till skillnad från Kina rapporteras separerat från Asien, nu åter går mycket bra. Detta faktum har säkert också hjälpt aktien en hel del då den stora oron förstås har varit att Kina skulle rasa.

Mitt case för att äga LVMH kan sammanfattas i att det är som en skatt på rika människor. De som har pengar vill köpa bra och prestigefulla saker och detta kommer inte att ändra sig. LVMH äger flera mycket fina märken, inte minst inom champagne och annan dryck, och risken för att folk skulle sluta köpa champagne från Moët m.fl LVMH-märken är obefintlig. Rika människor ska dock ses som de som är rika ur ett globalt perspektiv.

I fattiga länder har LVMH bara kunder inom eliten men i länder som Sverige kan framförallt kvinnor (huvudmålgruppen) med tjänstemanna-inkomst köpa t.ex. en vätska från Vuitton utan större problem, i vilket fall kanvas-modellerna. Deras produkter når därmed mycket breda grupper, alla de som t.ex. köper senaste iPhone och överhuvudtaget vill äga kvalitet och signalera för omvärlden att man har god smak och har råd.

Precis allting ser mycket bra ut för LVMH inför nästa år och det enda jag kan ångra är att med 7,5 % av portföljvikten idag borde jag ha ökat mer för några månader sedan när det var billigt. Detta är en aktie för den riktigt långa portföljen och skulle den falla på nytt kommer jag garanterat att öka.

fredag 16 december 2016

The Fingerprint question

Dimman som har omgivit Fingerprint Cards har som bekant börjat skingras lite i och med dels att ledningen har blivit mer öppen om att de nu möter mycket konkurrens och att försäljningen i alla fall just nu är klart lägre än man kommunicerat tidigare.

Oavsett vad man tror om framtida försäljningsmöjligheter inom smartphones och eventuella andra produkter så har nu flera mycket oroande fakta (!) blottlagts som borde oroa dem som äger fingerprintaktier.

- Antingen kan ledningen inte bedöma efterfrågan på produkterna i närtid eller så har man mörkat försäljningstappet i tidigare kommunikation.

- Kunderna köper uppenbarligen inte på fasta volymer utan kan ändra sina beställningar med kort varsel varför talet om "visibilitet" 6-12 månader framåt är rent skitsnack och varken vi eller ledningen har någon aning alls om 2017.

- Den snabbt stigande dollarn gör att det verkliga försäljningstappet är betydligt större än vad som syns i resultaträkningen.

- I och med att företagets försäljning just nu faller så snabbt som förra veckans kommuniké visade så kan man i värsta fall underskrida även de nya, lägre förväntningarna när Q4 presenteras.

- Fingerprint håller på och ökar sin personalstyrka med 50 % vilket förstås slår direkt mot resultatet detta kvartal och nästa år.

Till detta kommer att Johan Carlström som största privata ägare naturligtvis har mycket god insyn i företaget som han dessutom just har lämnat har sålt av en mycket stor del av sitt innehav i smyg enligt DI:s artikel igår.

Den som äger aktien bör också tänka på att alla påståenden från bolaget och analytiker om att Fingerprints konkurrenter ligger "så långt efter" FPC att de inte utgör någon risk hade helt fel. Alla de som har viftat bort riskerna med dual sourcing (att kunden tar in ytterligare, parallella leverantörer) hade helt fel. Alla de som trodde sig veta att Fingerprint skulle ha enorma intäkter detta år hade helt fel.

När ett företag förlorar trovärdighet på marknaden så kan aktien falla långt mycket mer än vad som är rimligt, inte minst när trovärdighetsproblemen är centrerade kring hur stor försäljningen och därmed vinsten blir i framtiden.

Hela uppvärderingen av Fingerptint (se tidigare inlägg här) byggde på att företaget skulle fortsätta växa mycket starkt flera år till. Vinsten skulle explodera och allting skulle rulla på utan minsta problem. Helt oavsett hur Fingerprint presterar i framtiden så är det nu helt klart att så blev det inte.

Fingerprint kan kanske bli uppköpt och kanske kommer försäljningen att dra iväg igen, kanske har ledningen rensat ut dåliga nyheter nu och försäljningen blir lite bättre redan detta år, men det är rena chansningar och har väldigt lite med investering att göra.

De företag som ledde mycket klart en gång kan några år senare vara helt passé eller i vilket fall förpassade till att vara en i mängden vars resultat beror mer på den konjunktur som för tillfället råder än på företagets innovationstakt. Exemplen på detta är otaliga. År 2009, två år efter att iPhone hade lanserats, hade Blackberry 50 % av den amerikanska marknaden. Idag har de mindre än 0,5 %.

torsdag 8 december 2016

Vad kan man lära sig av Fingerprint-haussen?

Fingerprintaktiens (se tidigare inlägg här) resa är mer eller mindre identisk med så många andra succéaktier de senaste decennierna, dvs en saga om vissa personers plötsliga enorma rikedom och andras stora förluster. Så länge folk envisas med att följa flocken kommer de allra flesta att förlora pengar även på succéföretag.

Fingerprint skiljer sig dock förstås rejält mot korthus som Framfab, Adcore osv genom att man har en gedigen verksamhet och tjänar stora pengar. Jag gör inga likheter med detta, utan talar helt och hållet om aktien och den stora massans reaktion när denna stiger till skyarna.

Fingerprint liksom många andra snabbväxande bolag går fortfarande rätt bra. Problemet är som alltid att marknaden tog ut alldeles för stora framgångar alldeles för tidigt och att så många trodde på detta.

Aktiens och marknadens reaktion följer ofta ungefär dessa steg:

Steg 1: Åratal av grusade förhoppningar, nyemissioner och elände. Endast en liten kärna extremt övertygade ägare sitter kvar tillsammans med några resignerade småsparare som behåller sina aktier "utfall att".

Steg 2: Plötsligt kommer nyheter som får liv i aktien igen (i Fingerprints fall var det Apples introduktion av fingeravtrycksläsare). Väldigt få vill dock köpa eftersom alla besvikelser ännu är i färskt minne och ledningens positiva budskap saknar trovärdighet på marknaden. Tillfälliga bakslag kommer genom att ledningen inte riktigt verkar tro på aktien.

Steg 3: Nu stiger aktien plötsligt i takt med ytterligare några nyheter. Den hårda kärnan börjar vädra morgonluft och sprider budskapet i alla mediekanaler som står dem tillbuds. Utpräglat riskvilliga investerare börjar skynda till i takt med uppgångarna.

Steg 4: Media vaknar på allvar efter att aktien flerdubblats på börsen. Första rubriken med order "Småspararfavoriten" dyker upp.

Steg 5: Den nu extremt nyrika ledningen börjar få hybris och skräder inte orden, ingenting kan stoppa oss nu enormt viktiga invändningar som risk för ökad konkurrens viftas bort båda av ledning och tongivande aktieägare. Man gör paralleller med sitt lilla företag och någon av börsens jättar.

Steg 6: Nu ska alla in i aktien. Den stiger som en Apollo-raket rakt upp i stratosfären. Den kan bara stiga tror marknaden och nu jämförs istället andra företag med företaget- vad blir nästa succé frågar man och utgår från att ingenting kan gå galet med aktien. De som trott länge på företaget och fått andra att köpa hyllas som hjältar.

Steg 7: Aktien faller brant från toppen, handlas gång på gång upp och ned samtidigt som alltfler köper på mycket höga nivåer i tron att det är "billigt" och den snart ska slå nya rekord. Tusentals personer som saknar kunskap om börsen köper aktien övertygade om att tjäna lätta pengar snabbt. De flesta analytikerhus tror stenhårt på aktien vilket eldar på småspararna.

Steg 8: Det sista kursrekordet slås och aktien börjar dala nedåt i takt med att ledningen inte kan producera positiva nyheter i samma takt som tidigare. Det finns nu hundratusentals ägare och tusentals sektmedlemmar som fyller varje forum med budskapet att aktien är svårt undervärderad. En stor andel av de nya ägarna är fullinvesterade i företaget.

Steg 9: Aktien blankas nu på allvar i takt med att ledningens guidning sjunker stadigt. Hatet börjar sprida sig i ägarleden. Någonting är fusk. Aktiens stadiga fall beror på andra än företaget självt.

Steg 10: Ledningen ifrågasätts nu på allvar efter flera missade prognoser. Aktien faller vidare ned mot en rimligare nivå. Många säljer med stora förluster.

Ett ytterligare steg, inte aktuellt idag i Fingerprint förstås, blir att allting faller isär på ganska kort tid, aktien handlas för ören och processer drar inte sällan igång. Småsparare intervjuas i media om hur de förlorat pengar de inte har haft råd att förlora.

Analytiker skyndar alltid efter stora ras till med budskapet att diversifiering är viktigt, vilket bara än en gång visar att diversifiering enbart är ett skydd mot okunnighet. Långt bättre är att lyckas hålla sig lugn när ett företag hypas och istället leta efter morgondagens stjärnor innan alla har upptäckt dem.

Diversifiering gör bara att smällen blir mindre, kunskap gör att det inte blir någon smäll.

Slutsats: Småspararna kommer alltid in för sent och säljer mycket ofta med förlust. De köper på andras analys än sin egen och säljer i panik med stora förluster eftersom kursen faller snabbt när alla vill sälja. Enda lösningen är som sagt att inte springa med fårskocken även om man kan missa vinster eftersom nedsidan alltid är mycket större när den stora uppgången redan har skett och företaget har massor att bevisa.

måndag 5 december 2016

Premiumsegmenten

Det är i premiumsegmentet som pengarna finns- dvs högst upp i varje produktkategori finns det ett eller ett par företag tar hela vinsten tack vare att deras produkter är de mest eftertraktade och de därför kan ta rejält betalt.

Porsche är enormt lönsamt eftersom de har så stor makt över sin egen prissättning och tjänar därför enormt mycket mer än de standrardbilmärken som säljer mångdubbelt fler bilar än Porsche.

Apple har gång på gång avfärdats eftersom de "tappar marknadsandel" till diverse lågprisalternativ samtidigt som de tar nästan hela den sammanlagda vinsten inom smartphones.

Starbucks har i regel hållit sig inom premuimsegmentet och därmed tjänat mycket pengar på kunder som är beredda att betala extra för upplevelsen mm att gå till Starbucks. När man, inte olikt Porsches lågprissatsning 924 som man fick begrava i hast, för ung. tio år sedan under ny ledning storsatsade på att ta marknadsandelar och finnas "överallt" i USA gick det käpprätt och Howard Schultz fick återta skutan. En skuta som sålde en massa nallebjörnar och fanns i vartenda gathörn med caféer med tveksam lönsamhet.

Man lade snabbt och brutalt ned tusentals caféer, tog bort allt krimskrams och lät på nytt kaffet stå i centrum. Resultatet lät inte vänta på sig och man uppfattades på nytt som det fina stället att gå till. Dock har man fått en hel del konkurrens i toppen av pyramiden och börjat skapa en finare variant av sig själv.

I torsdags kom så beskedet att Schultz ska lämna över rodret till deras COO i vår och helt satsa på Starbucks nya premiumerbjudanden; "Starbucks Reserve" och "Roasteries". Reservs är finare varianter av caféerna med exklusiv, bruntaonad inredning m.m. samt också namnet på deras finaste caffeblandningar. Man kommer att på några år öppna hundratals "rena" Reserve-caféer samt utrusta måna vanliga caféer med en "Reserve Bar" där kunderna kan dricka det finare, dyrare kaffet i en lite annan atmosfär.

Roasteries till sist är Starbucks hyperpremiumvariant av caféer som hittills bara finns på ett par ställen. Stora, upplevelsebaserade caféer där man får se hur kaffet rostas, dricka superdyra kaffevarianter och öht uppleva kaffe på ett nytt sätt.

Jag tror att Starbucks gör helt rätt här. De måste hålla den översta nischen bland cafékedjorna. De kan aldrig konkurrera med Sacher osv och det ska de inte försöka göra heller. Starbucks har ingen historia (förutom deras första café i Seattle) på det sättet, utan däremot kraften och resurserna att skapa vardagslyx, inte minst i storstäderna.

Folk, framförallt vissa, får alltmer pengar och de vill använda dessa. Lyxiga erbjudanden, inte minst sådant som min favorit LVMH håller med, blir som en skatt på människor med gott om pengar. Dessutom ger "top end" glans och lyster för hela företaget. Människor läser om Starbucks extrema Roasteries och uppfattar märket därefter, även om de själva bara går och köper hämtkaffe på Starbucks.

Schultz är utan tvekan rätte mannen att driva detta nästa kapitel i Starbucks historia.

torsdag 1 december 2016

Spara och slösa

Att spara är ett populärt ämne som bara verkar bli populärare ju högre börsen stiger. Finanstwitter är fullt av #sparadkrona men ganska mycket handlar dessvärre om att man ska lägga ut så lite pengar som möjligt. Att köpa så billigt och lite som möjligt är grejen som förväntas ge rikedom och tidig pensionering.

Allt sånt har förstås en viss sanning i sig- har man riktigt låga utgifter och sparar resten så får man ett kapital och alla har vi nog träffat någon gammal människa med mycket pengar som fick ihop sin förmögenhet genom att ständigt snåla (och ha tråkigt).

Jag tycker detta är helt fel synsätt. Vad man ska göra är att låta bli att slösa. Slösa är dock inte att man låter bli att köpa allt som kostar pengar, utan när man inte får bra värde för sina utlägg. Att t.ex. röka är slösa, köpa produkter som man borde inse inte är kvalitet, köpa produkter med funktioner man inte har någon användning för, att inte kolla priser när man köper större saker och att abonnera på tjänster man inte riktigt använder och liknande samt att hyra bostad dyrt för att man "inte vågar köpa". Det är inte slöseri att köpa något som kostar mycket pengar men ger bra värde.

Köper man t.ex. en fantastisk och på begagnatmarknaden eftertraktad båt för mycket pengar är det med all sannolikhet än mycket bättre affär under den tid man äger den än om man köper en "billig" båt.

Den "dyrare" båten kommer garanterat att innebära mindre problem och färre reparationer samt värdeökning istället för värdeminskning vid försäljning. Till detta kommer förstås att den lika garanterat kommer att vara roligare (och säkrare) än den billiga, även om detta inte går att räkna i kronor och ören.

När vi skulle köpa hus fick vi förstås höra att man inte skulle köpa för mer än X % av sin disponibla inkomst, skulle räkna med jättehög ränta, "man kan få mer för pengarna i mindre eftertraktade områden" osv osv. Allt detta visionslösa dravel som kringgärdar bostadsköp (och köp av semesterresor) i Sverige.

Den 1 december 2006, dvs idag för 10 år sedan, köpte vi vårt hus. Det hade gått ut för 2,95 miljoner, bjöds snabbt upp till 3,2 varvid vi gick in och höjde till 3,5 miljoner och fick det. Detta låter inte mycket idag men var rätt mycket för ett hus i Uppsala 2006 men det hade garanterat kostat mer om det inte haft en vattenskada i en felaktig utbyggnad.

Andra köpare ryggade tillbaka när de såg protokollet och fick höra att man måste byta ut plåttaket på den 10 kvm stora tillbyggda glasverandan samt en del av väggen. Eftersom säljarna skulle bekosta detta och förutom en viss risk var det enda problemet att stå ut med reparationsarbetet. Väl värt det för att få köpa under marknadsvärdet.

När vi ett halvår och ett antal hantverkare senare lät värdera om huset för att få ned det då så dyra topplånet fick vi svart på vitt på att vi gjort en bra affär. Otroligt mycket bättre har affären förstås blivit av prisökningen i Uppsala under dessa 10 år samt att vi gjorde en lyckad utbyggnad för några år sedan, men även om prisökningen hade bara varit i takt med ekonomin i övrigt hade det varit en bra affär och än viktigare är att det har varit ett betydligt bättre boende än vad vi hade haft om vi köpt 30 % billigare i ett annat område eller ett mindre hus, vilket ett antal andra jag kände gjorde då och nu har långt till stan och betydligt sämre värdeökning.

Bilen är ett annat stort utgiftshål. Många köper "billiga" nya bilar från Japan, Korea osv som minskar dramatiskt i värde. Långt bättre är det att köpa en välutrustad BMW (etc.) som är tre-fyra år och har gått rätt långt och därmed sjunkit det mesta i pris. Folk tror att lång drift är illa eftersom det var det tidigare när bilarna inte höll alls lika länge (eller snarare långt) som idag. Nu klarar bilar lätt 40-50 000 mil om de servas och en kvalitetsbil som gått 20 000 mil har troligen fått det mesta som kostar mycket bytt och milkostnaden blir väldigt attraktiv.

Precis på samma sätt är det med annat- det finns ett skäl till att vissa saker kostar mycket mer på en fri och välfungerande marknad. Tvärtom vad som varit mantra i Sverige så betalar man inte för märket och får "samma sak" mycket billigare på Lindex. Man betalar i regel för kvalitet och därmed att slippa reparationer och att snart köpa nytt.

Man lägger väldigt mycket pengar på möbler under ett liv och kvalitetsmöbler, ett annat intresse, är ett bra exempel på hur man kan spara mycket pengar- köper man Malmsten, Mattsson och andra högkvalitativa möbler så får man en soffa eller ett bord som håller i decennier och kan säljas vidare på auktion när man vill. Att tro att IKEA och annat lågpris är ens i närheten av hantverksmässigt framställda möbler är vansinne. Skillnaden är enorm och under en livstid så sparar men mycket på att köpa kvalitetsmöbler. Den som tycker att detta är ett väl långt perspektiv tänker lika fel som den som struntar i sin framtida pension.

Jag kan knappt komma på någon gång då jag förvillat mig att köpa något riktigt "billigt" på Biltema och liknande ställen som jag inte har blivit missnöjd med kvaliteten för eller senare. Vanligt förr. Det har känts bra vid inköpet eftersom bilbatteriet osv kostade så lite men sen har det bara blivit besvikelser följt av nytt inköp, denna gång till betydligt högre pris. Slut på problemen.